Algoritmos, inteligencia artificial y blockchain. Ésos fueron algunos de los temas que se trataron en el marco del evento "Transformado la revolución del fintech" que se llevó adelante hoy en Buenos Aires. El encuentro fue organizado por IDEA y la Escuela de Negocios del MIT Sloan (MSLAO), a través de su oficina para Latinoamérica.

Aquí, las principales conclusiones de la conferencia donde participaron oradores como Lucas Llach, vicepresidente del Banco Central, Roberto Frossard, director ejecutivo de Tech Consulting de Accenture y Sebastián Serrano, CEO y fundador de Ripio. Además de reconocidos profesores e investigadores del MIT como Tavneet Suri, Roberto Rigobon, Silvio Micali, Christian Catalini, John Williams y Chester Spatt.

1. Información segura y distribuida

Christian Catalini, profesor de Innovación Tecnológica, Emprendimiento y Gestión Estratégica de MIT Sloan destacó la seguridad que ofrece el bitcoin y los sistemas basados en la blockchain

"Uno guarda información y se asegura de que esta información no fue modificada, ni alterada por un hacker que haya entrado en el sistema", destacó. Esto ocurre porque cada nuevo bloque verifica y replica el dato, o la transacción registrada en el bloque anterior. Y como todo funciona encadenado, cualquier modificación se percibe con facilidad en el sistema.

La verificación constante por diferentes actores le otorga mayor seguridad y fiabilidad al protocolo respecto de lo que ocurre con cualquier otro sistema centralizado.

El experto remarcó que el sistema permite crear diferentes plataformas digitales distribuidas y, de ese modo, se combate la concentración que existe actualmente en el mercado. "La nube el futuro será descentralizada y se podrán obtener varias opciones a diferentes valores", ejemplificó.

Blockchain también es una forma de preservar la privacidad digital. Al ser una cadena de bloques distribuido que emplea cifrado para los registros se evita la interferencia de terceros. En este sentido, el sistema se podría emplear para realizar análisis financiero o investigación en medicina sin exponer la información privada de los usuarios.

"Con el advenimiento del bitcoin algunos entendieron que era el fin de los intermediarios pero eso no es así. Se seguirán necesitando los intermediarios para asegurarse de que el mercado es seguro, pero tendrán que generar un valor agregado", subrayó Catalini.

En este sentido, dijo que los bancos enfrentan cada vez más competencia y adoptarán diferentes roles en un nuevo ecosistema donde cada hay más actores, como las fintech que están floreciendo a la luz de las nuevas tecnologías, donde blockchain cumple un rol central.

Catalani reconoció que, a esta altura, la volatilidad del bitcoin puede ser un problema, en particular para quienes buscan hacer una inversión segura.

2. Algorand, una plataforma que busca desafiar el reinado del bitcoin

Algorand es una plataforma basada en blockchain que promete ser más rápida y eficiente que el bitcoin y otras criptomonedas. Está en fase de prueba y fue desarrollada por Silvio Micali, profesor del MIT, especializado en criptografía.

Micali, que recibió el premio Turing, Goedel y RSA, aseguró que el sistema, que estará disponible al público para fin de año, permitirá solucionar algunos problemas vinculados con la famosa criptomoneda. Algorand no solo funcionará como una moneda digital, sino también como una plataforma para hacer transacciones y generar contratos inteligentes.

Micali destacó que "el sistema es realmente descentralizado, no hay mineros, hay solo una clase de usuarios". Dijo que en Algorand no se requerirá "prueba de trabajo", sino que todos los miembros se organizarán para tomar decisiones, lo cual lo hará funcionar como una democracia directa. El protocolo consiste de dos fases.

En una primera fase se selecciona de manera aleatoria a un usuario y sus llaves públicas se dan a conocer a toda la red. El usuario crea un nuevo bloque (evalúan las transacciones en la blockchain y las introduce en ese nuevo bloque). En una segunda instancia, se elige, también de manera aleatoria, un comité de 1.000 integrantes que deberán aprobar el bloque se que creó.

¿Qué pasaría si hubiera adversarios que, a propósito buscan corromper el sistema y no aprueban el bloque? Según Micali esto no debería ser un problema porque los jugadores del sistema se pueden reemplazar si se identifica una situación así. En ese sentido, dice que se trata de un protocolo más flexible. También subrayó que no habrá espacio para las bifurcaciones como ocurre en bitcoin.

"En Algorand se pueden generar tantas transacciones como lo permita la red", destacó Micali. Explicó que, a diferencia de lo que ocurre con el bitcoin, no se requiere resolver algoritmos para crear bloques. El protocolo requiere muy poco poder computacional y no hay mineros, con lo cual se terminan acelerando los procesos y hay un menor consumo energético.

Para tener una idea de las velocidades que se manejan en las diferentes blockchains cabe mencionar que en bitcoin se procesan 9 transacciones por segundo (tps), en tanto que en Ethereum se llega a las 20 tps y en el caso de Ripple, a 1.500 tps. En el caso de Algorand todavía no se difundió un número preciso porque, según destacó Micali, el número variará según las velocidades de la conexión.

3 Los beneficios y desafíos de la blockchain

John Williams, profesor de Ingeniería de la Información, Ingeniería Civil y Ambiental del MIT hizo un breve recorrido por el funcionamiento del bitcoin. Así fue que recordó que su principal fortaleza es que es un sistema distribuido y, por lo tanto, es difícil de atacar porque de cada operación hay miles (o millones) de copias en la blockchain.

Pero también advirtió que el hecho de que haya miles de copias puede resultar un inconveniente. "Si hay un error en el bloque 10 y se descubre recién en el bloque 900, habrá que corregir eso y para hacerlo, los mineros pueden pedir una recompensa extra, con lo cual puede resultar muy caro".

En este sentido, Williams explicó que es importante que los países establezcan normas para regular estas nuevas actividade que surgen a partir de la blockchain "El problema es cuando nadie está en control", dijo. "Si no hay reglas claras las compañías se van".

Dijo que la tecnología es muy útil pero que hay que ser cuidadoso. "Consigan buenos consejos antes de adentrarse en el sistema", concluyó.

4 La inclusión digital, desde el móvil

Se suele decir que uno de los grandes beneficios de las fintech es la posibilidad de generar inclusión financiera. Muchas de las innovaciones apunta a proveer soluciones sencillas y de bajo costo a sectores que no están bancarizados.

Tavneet Suri, profesora asociada de Economía Aplicada del MIT Sloan, habló sobre el impacto que tuvieron varias soluciones tecnológicas en las economías en desarrollo. En este sentido habló del caso de la implementación de M-PESA, un servicio de banca móvil que permite hacer transacciones a través del móvil. Funciona con una SIM que, una vez que se introduce en el móvil, permite hacer pagos y envíos de dinero a través de SMS.

M-PESA, que lanzó en 2007 el banco CBA junto con el operador de telefonía Safaricom (filial de Vodafone), tiene más de 28 millones de usuario en un país que cuenta con 48 millones de habitantes. El sistema facilitó el acceso a la banca móvil a personas que no estaban dentro del sistema financiero tradicional.

"El sistema permite que las transacciones sean más rápidas, seguras y económicas", subrayó Suri, quien también habló de M-Shwari, un producto para los clientes de M-PESA que les permite ahorrar y solicitar micropréstamos desde el celular.

La experta explicó que este sistema mejoró el acceso al financiamiento y, por ende los beneficios para sectores que antes estaban excluidos. El 34% de los usuarios toman préstamos y esos fondos se utilizan para financiar la educación o gastos médicos, detalló Suri, quien también habló de los M-Akiba, bonos del gobierno de Kenia que se pueden adquirir desde el móvil y sin tener cuenta bancaria.

5. La integración de robots en el trabajo

Sentarse a trabajar, "codo a codo" con un robot o mirar como un algoritmo procesa la mitad de las tareas que antes hacía un humano ya no es parte de un escenario futurista, sin parte del entorno cotidiano. Lo único que cambiará en los próximos años es el nivel de expansión: cada vez son más los empleos que se verán absorbidos por la inteligencia artificial.

Por un lado esto implica la reducción de puestos de empleo. Para los optimistas, una oportunidad para una integración inteligente donde se supone que surgirán nuevas oportunidades. Sobre ésto habló Roberto Frossard, director ejecutivo de Tech Consulting e Integración de Negocios y Tecnología de Accenture.

"El 81% de los ejecutivos cree que en los próximo dos años, la inteligencia artificial va a trabajar junto a los humanos en sus empresas en calidad e colaboradores, compañeros y asesores", dijo Frossard, haciendo alusión a un estudio global realizado por la compañía.

Frossard destacó que la inteligencia artificial permite hacer pronósticos y así anticiparse a lo que va a ocurrir. En este sentido, los directivos creen que la IA puede ayudar a ganar la confianza de los clientes.

En la actualidad, la IA pisa fuerte dentro del sistema financiero. Solo por dar un ejemplo, más de la mitad de las operaciones bursátiles en los Estados Unidos son realizadas por algoritmos.

6. Las regulaciones y la situación de Argentina

El profesor Chester Spatt, que dirige la investigación del Centro Golub de Finanzas y Políticas del MIT Sloan, habló sobre la regulación de los mercados financieros en la era digital. En este sentido, destacó la importancia de que se propicie el surgimiento de las fintech siempre dentro de un contexto regulatorio.

Luego llegó el turno de Lucas Llach, vicepresidente del Banco Central, que habló de la integración de las fintech en el ecosistema actual. Destacó el rol de sostener una "regulación prudencial" que favorezca la coexistencia de los diferentes actores y la evolución de nuevas alternativas para que el ecosistema se desarrolle más.

"A los bancos les permitimos que pusieran sus fintech, algo que antes no podían", dijo. También dijo que se está dando la evolución de los bancos tradicionales hacia modelos cada vez más digitales.

Recordó, por ejemplo, que hace unos meses se habilitó a los bancos a usar servicios de procesamiento y almacenamiento en la nube . Esta posibilidad de tercerizar les permite a los bancos abaratar costos y competir con las fintech.

También mencionó el caso de Open Bank, el primer banco 100% digital del país, y el uso de los códigos QR en la billeteras digitales. En este sentido destacó que, al fijarse un estándar desde el Banco Central, se espera que el sistema se expanda rápidamente.

Llach destacó, a su vez, que Argentina va a ser el primer país del mundo en el que, a partir de la Clave Virtual Uniforme (CVU) se podrá hacer envíos de dinero inmediatos entre cuentas bancarias y no bancarias. Así, los clientes de diferentes billeteras virtuales como PIM o Ualá podrán, a través de un alias, enviar y recibir dinero en efectivo desde o hacia entidades bancarias.

7. Contratos inteligentes y la revolución fintech

"Me gusta decir que la blockchain es una especie de hoja de cálculo global a la que cualquiera tiene acceso, una base donde podemos hacer registros sin cambiar los anteriores", subrayó Sebastián Serrano, CEO y fundador de Ripio, una fintech argentina que ofrece diferentes servicios.

Serrano explicó que la primera aplicación de la cadena de bloques o blockchain fue el bitcoin, pero ahora se está atravesando una nueva etapa donde la blockchain encuentra nuevos usos, entre ellos, los contratos inteligentes. En ese sentido, contó que desde su compañía crearon RCN que está basado en este protocolo.

El cierre estuvo a cargo de Roberto Rigobon, profesor de Economía Aplicada en el MIT Sloan, que destacó el valor de estas nuevas tecnologías para favorecer un ecosistema más seguro y fiable. "Un sistema descentralizado permite que haya menos abusos", dijo.

También destacó el poder inclusivo de las fintech que permiten a sectores que no están bancarizados ingresar al sistema. Y, a su vez, se producen nuevas oportunides de negocios.

"Ya hay bancos que son enteramente digitales y eso es fantástico. El día que podamos crear cuentas de ahorro directamente desde los teléfonos, el sistema va a cambiar radicalmente, y va a crecer la confianza en el sistema", concluyó.

El evento completo

SEGUÍ LEYENDO:

5 funciones de la billetera virtual del Banco Nación

Fintech: las 5 claves para entender la industria de los 100 mil millones de dólares

Últimas Noticias

Quién construyó la “ciudad perdida” de Petra y por qué la abandonó

Yoon Suk-yeol deberá comparecer el 25 de diciembre ante la oficina anticorrupción surcoreana por la imposición de la ley marcial

Eligen a Olga Karina Luna Torres como nueva alcaldesa de Tancanhuitz

La inteligencia artificial, protagonista excluyente de los cursos de formación docente

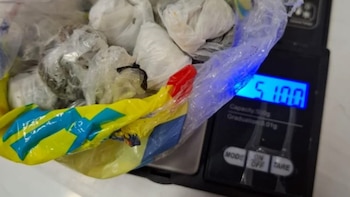

Para desarticular redes de narcomenudeo, se realizaron 20 allanamientos en una cárcel y barrios de Mendoza