El ministro de economía Luis Caputo volvió a hablar del CEPO. Caputo insinuó que con cepo se puede crecer cuando dijo que “China tiene CEPO y crece a dos dígitos hace muchos años”. Con respecto a este punto se pueden hacer algunos comentarios.

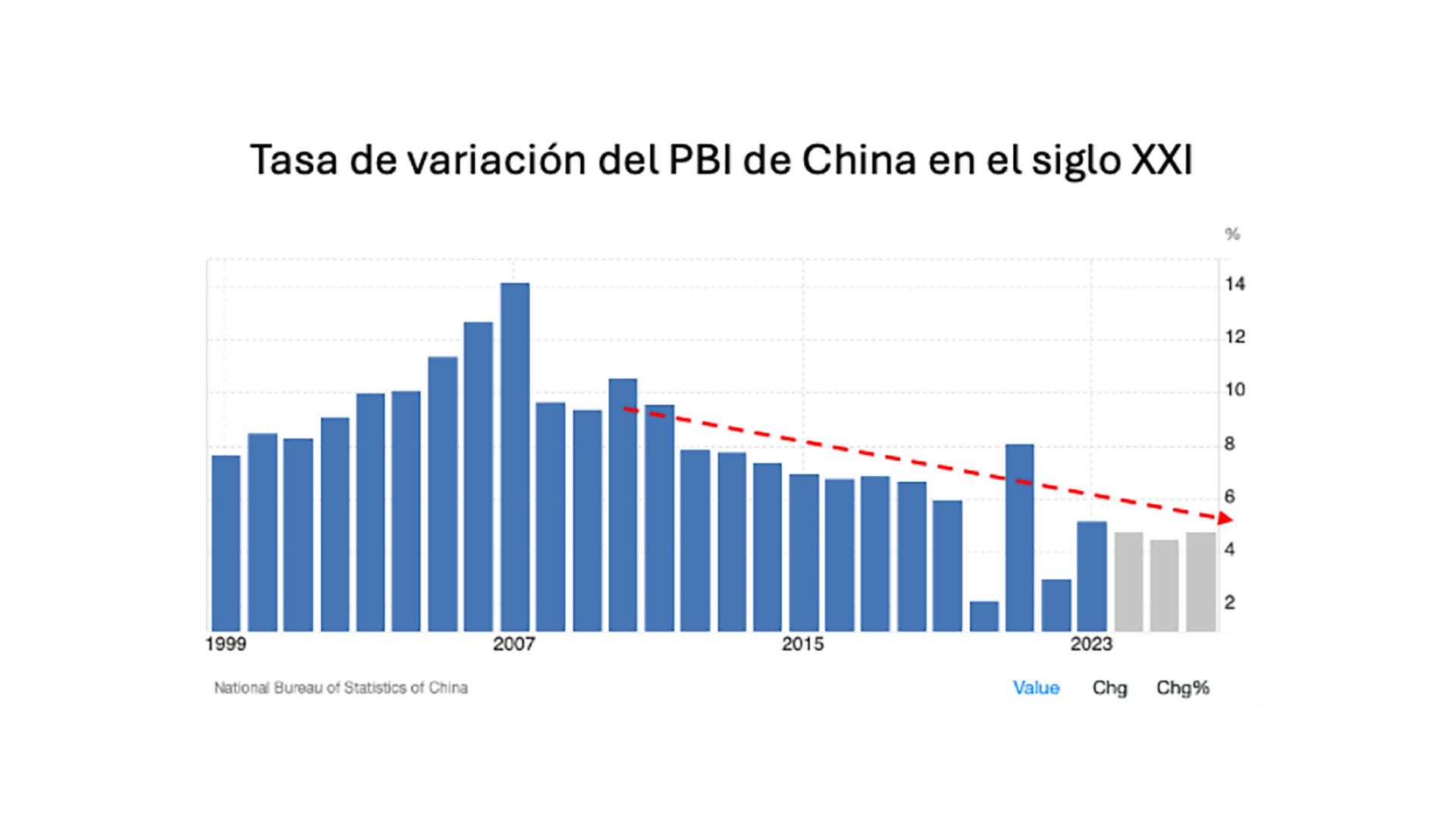

- China no crece a dos dígitos desde hace 14 años. La última vez fue en 2010 (+10,6%).

- Tomado el forecast de crecimiento del PBI 2024/2026 del National Bureau of Statistics of China (NBSC), la tasa de variación del PBI de China tiene marcada tendencia descendente, cayendo a menos de la mitad entre 2010 (+10,6%) y 2026 (+4,8%). Un fenómeno que no sorprende, ya que la teoría del crecimiento económico lo explica y anticipa.

- No todo control de capital es cepo. China tiene una cuota anual por persona de USD 50.000 al año, lo cual es casi 5 veces el PBI per cápita de China en 2023 (USD 12.300) informado por el Banco Mundial.

- Los chinos no ahorran en dólares, por eso el cepo no es un impedimento para que el ahorro financie la inversión y, por ende, China tenga mucha inversión y esté entre los países con mayor crecimiento sostenido del mundo. De hecho, según el NBSC la formación bruta de capital de China más que se duplicó en los 11 años que van desde 2012 a 2023.

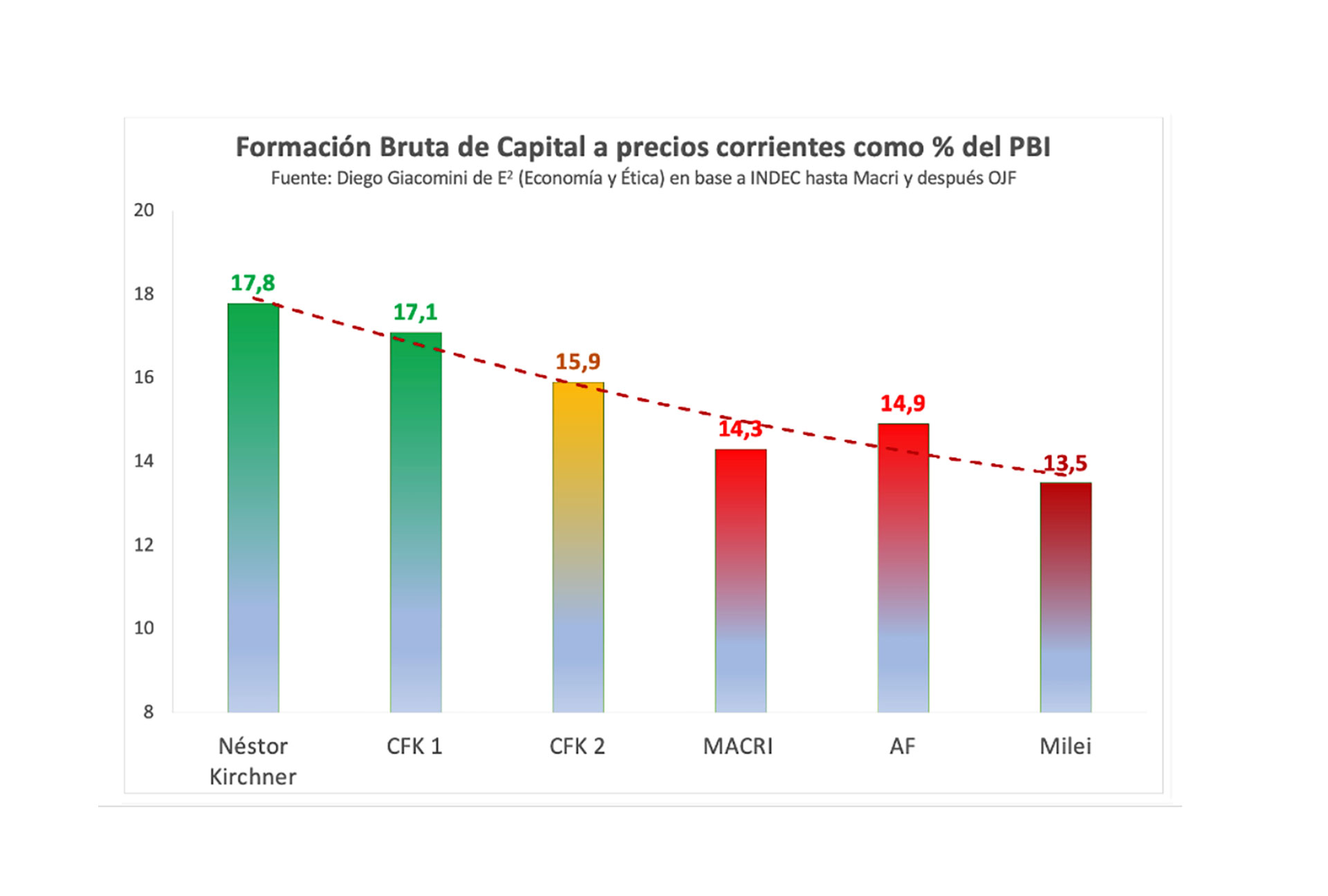

Pasando al caso de la economía argentina, a diferencia de lo que sucede en China, los argentinos sí ahorran en dólares y, en consecuencia, el Cepo sí constituye un obstáculo para que el ahorro financie la inversión y termine pagando crecimiento económico. Con CEPO, el argentino no aplica su dólares ahorrados hacia la inversión productiva, porque tiene certeza que el retorno de su capital no podrá ser redolarizado.

Tanto es así, que con cepo la formación bruta de capital en porcentaje del PBI cae en la tendencia de largo plazo, bajando del 17,8% (con NK sin cepo) a 17,1% (CFK 1; sin cepo) a 15,9% (CFK2, con cepo); 14,3% (Macri, levantó y puso el cepo); 14,9% (Alberto Fernández con cepo) y Milei (13,5% con cepo). Como consecuencia, la tasa de crecimiento del PBI argentino es -0,1% promedio anual y el PBI per cápita cae 18,0% en el período 2012/2024. En pocas palabras, el ministro Caputo compara peras con manzanas y arriba a conclusiones erradas. Argentina con cepo no pudo, ni podrá crecer sostenidamente en la tendencia de largo plazo. Ahora bien, levantar el cepo es condición necesaria para tener alguna chance de poder crecer, pero no es condición suficiente para crecer. Es decir, si no se levanta el cepo, hay certeza que en la tendencia promedio de largo plazo no se va a crecer. Por el contrario, si se levantara el cepo, la economía tendría alguna chance de crecer siempre y cuando desde la política macroeconómica no se equivoque y acompañe la suerte.

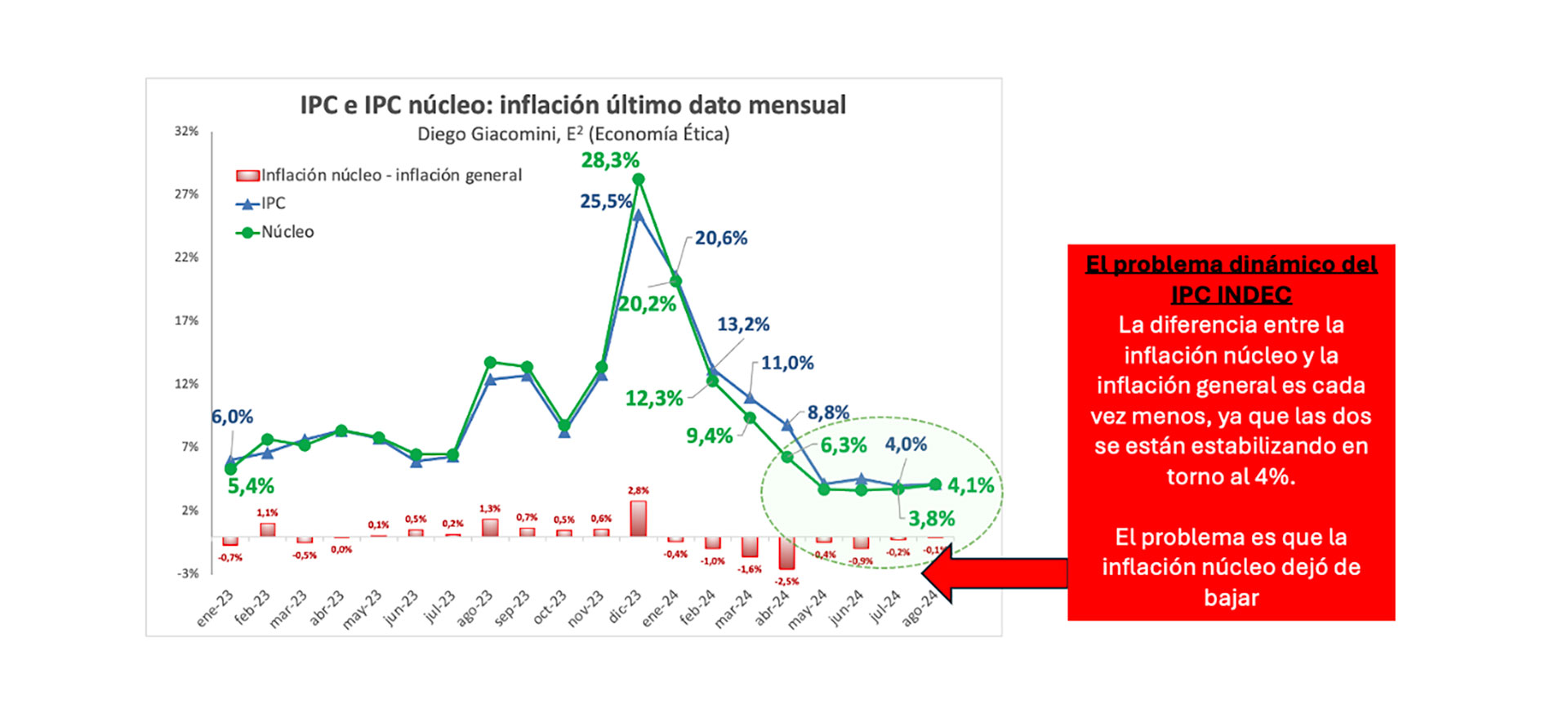

Posteriormente, el ministro Luis Caputo dijo que la “la salida llegará cuando no genere estrés, ni en la gente, ni en la economía” y agregó que “nos vamos a tomar el tiempo que sea prudente para cuando lo hagamos salga bien y la gente no sufra ningún cimbronazo”. Primero analizaremos la parte de tomarse el tiempo, y más tarde la parte del estrés y el cimbronazo. Se van a tomar tiempo, porque de acuerdo con lo expresado por Javier Milei en el NYSE, su gobierno levantaría el cepo una vez que la inflación llegara a lo que él mismo considera 0%, lo cual en realidad no implica que lo hará cuando el “numerito” del Indec sea 0%.” Tomando el actual (redondeando) 4% del IPC Indec, el titular del PEN desglosa el 4,0% de inflación del Indec en tres tramos:

- un +2,0% de inflación por el crawling peg (el precio de los bienes importados se encarece +2% mensual por suba del tipo de cambio);

- un +0,5% de inflación importado del mundo (inflación de “verdad” de los bienes importados y no por tipo de cambio);

- un +1,5% de inflación mensual argentina “de verdad”, que surge de restarle los dos anteriores conceptos al +4,0% del IPC Indec.

En este marco y siguiendo sus propias palabras, Milei levantaría el cepo cuando esta inflación de 1,5% se hiciera 0%, lo cual implicaría una inflación en torno a +2,5% mensual.

Ahora bien, condicionar la apertura del cepo a un determinado nivel de inflación es un error intelectual, ya que la inflación es consecuencia del cepo, no causa de este. El cepo genera un desequilibrio en el mercado de cambios por exceso de demanda, que tiene como contrapartida un desequilibrio en el mercado de dinero por exceso de oferta; y la inflación aparece como resultado de que justamente hay exceso de oferta de pesos por sobre la demanda de dinero. De esta manera, al condicionar la apertura a una determinada variación de la inflación, Milei está poniendo el carruaje delante de los caballos; y encima lo sincera con sus explicaciones. El presidente explica que abriría el cepo sólo después de lograr un determinado nivel de inflación, porque asume que ese nivel de inflación indicaría que ya no habría más “sobrante monetario” (money overhang); es decir, exceso de oferta de dinero. De esta manera, sin sobrante de dinero, el presidente asume que podría abrir el cepo tranquilo, ya que sin sobrante de dinero no habría pesos para correr contra el dólar y, en consecuencia; el dólar no saltaría y la inflación no se aceleraría.

Por el contrario, si abriera el cepo y hubiera un salto de dólar, terminaría sucediendo todo lo contrario a lo anterior, con lo cual su relato presidencial se acabaría, su reputación y credibilidad se debilitarían fuertemente y, por ende, su endeblez política crecería probablemente en forma importante. Cuando se comprende todo esto, se entiende que el presidente y el ministro dejan el cepo y se toman todo el tiempo para abrirlo, porque en realidad están cuidando su propia posición y su propio poder político y económico. Obviamente, como todos los políticos, mienten y dicen que no abren el cepo por y para la gente, cuando en realidad es por y para ellos. Por el contrario, cuánto más dure más sufrirá en sector privado en la película promedio de mediano y largo plazo, ya que el cepo es una violación a la libertad y a la propiedad privada; ergo, todo el mundo que exporta importa, produce, invierte, trabaja y comercia en el sector privado estará peor cuanto más dure.

No hay cepo bueno y cepo malo. Si es violación a la libertad y a la propiedad privada, siempre es malo.

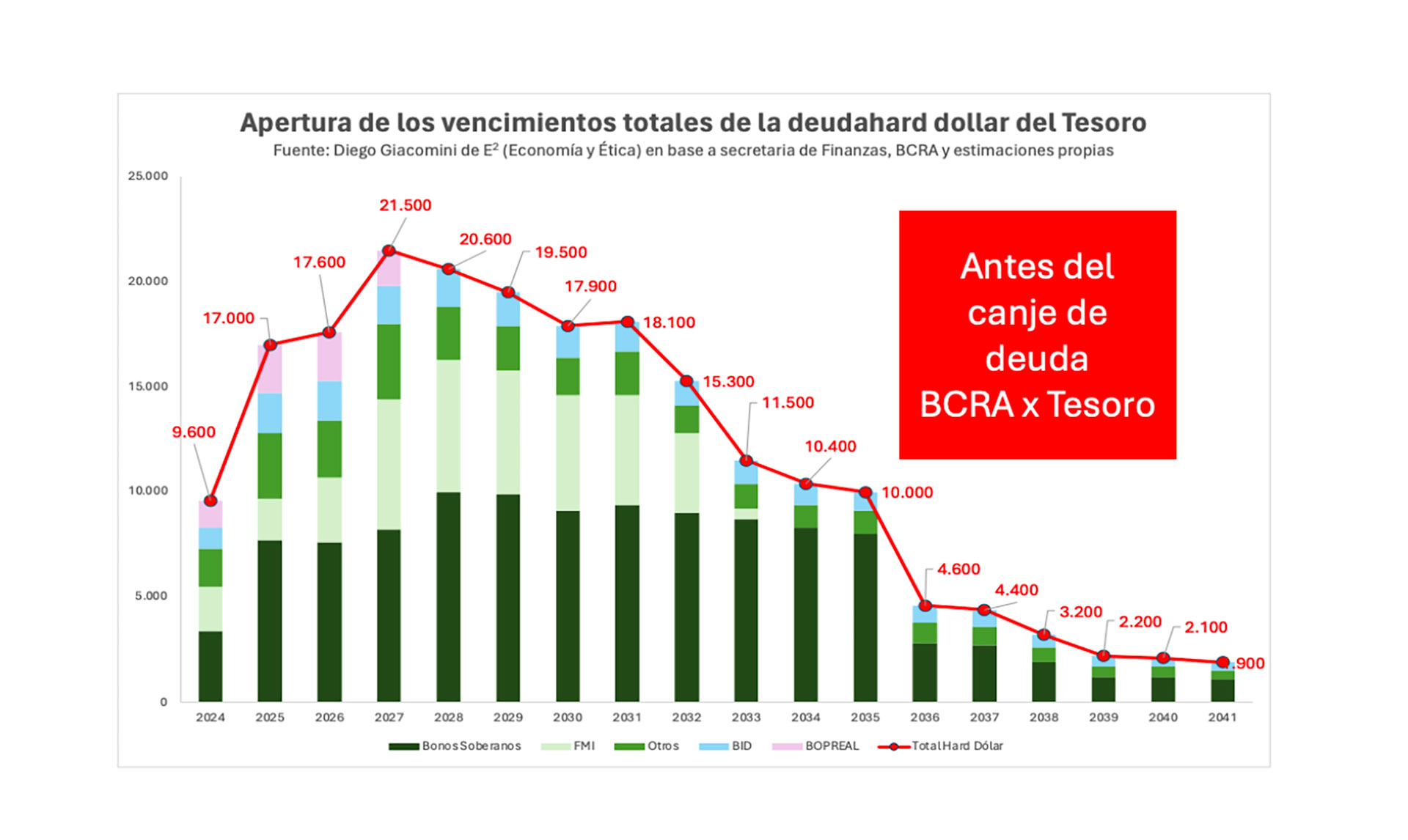

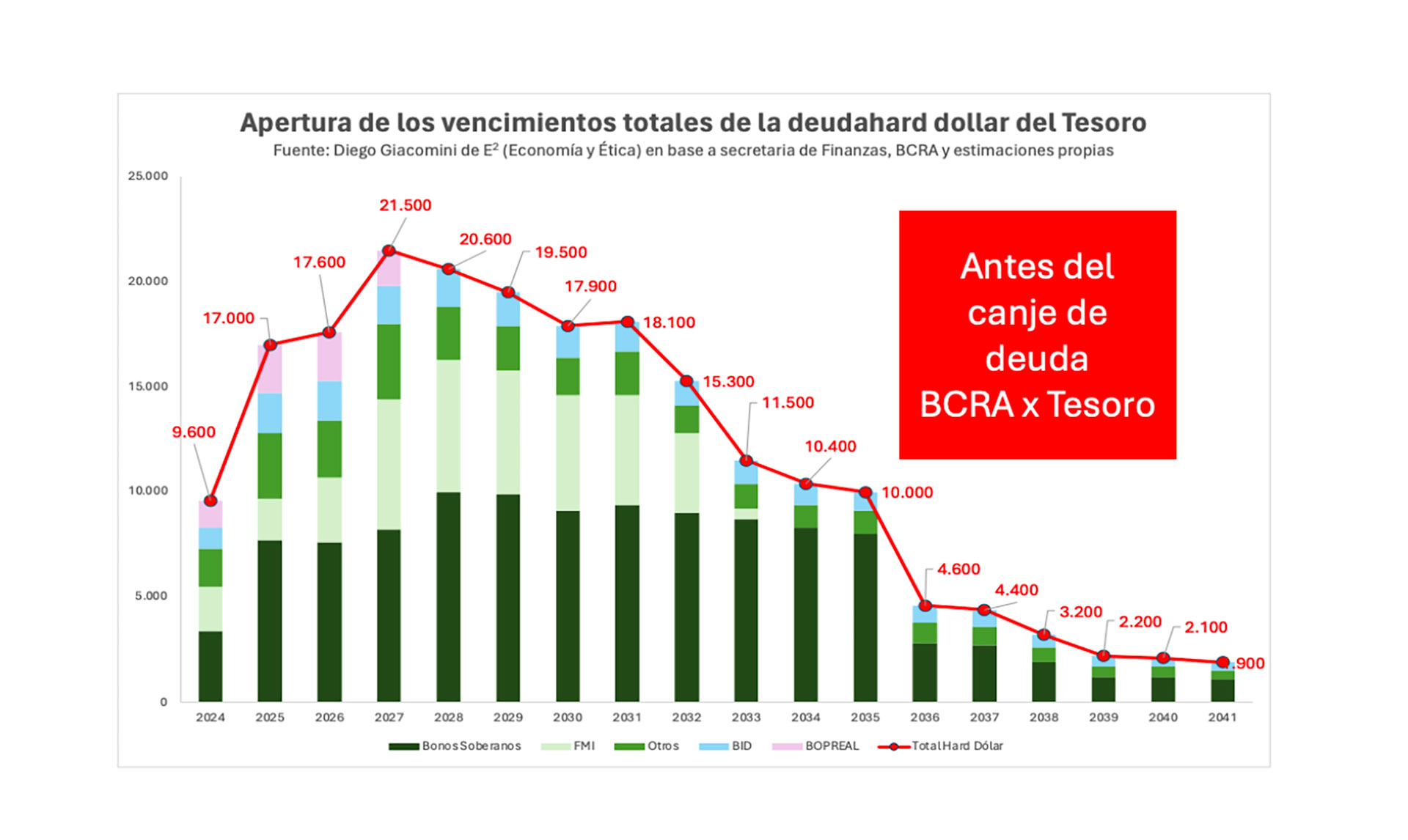

Volviendo al momento de la potencial apertura del cepo sin money overhang para que la “salida no genere estrés, ni en la gente, ni en la economía” como dice el ministro. Hay otros errores adicionales. Primero, esa supuesta potencial ausencia de sobrante de dinero es tan sólo una foto, y para peor, una foto previa a la apertura, momento en el cual la demanda de dólares (pesos) se encuentra artificial y violentamente reprimida (sobrealimentada). Es decir, donde supuestamente no había sobrante de dinero antes de abrir el cepo, puede pasar a haber sobrante de dinero después de abrirlo, ya que, con la vuelta de la libertad cambiaria total (verdadera apertura), puede aumentar la demanda de dólares y caer la demanda de dinero. De hecho, sería probable y lógico que así sucediera, porque hubo mucho tiempo de demanda de dólares reprimida y desahorro en dólares. Es fácil de ver. Por ejemplo, el cepo obliga a que los bancos refinancien su deuda en pesos ajustada por CER y dollar link, impidiéndoles ir al dólar. ¿Si se levantara “de verdad” los bancos no correrían a dolarizar parte de esta cartera? ¿Otros agentes económicos privados no dolarizarían parte de sus activos en pesos? Si así lo hicieran, probablemente el dólar saltaría y posteriormente la inflación se aceleraría adoptando trayectoria en forma de “U”. En pocas palabras, no importa la foto del día previo a la apertura, sino que interesa la película de la oferta y demanda de dólares de cada uno y de todos los días después de abrir en el mediano y largo plazo. O sea, se puede abrir el cepo en forma exitosa, el tipo de cambio no saltar e inclusive bajar, cómo le pasó a Macri; pero posteriormente desmadrarse todo el escenario posterior en la película de mediano y largo plazo, dependiendo de lo que suceda con la oferta y demanda de dólares. Para peor, todo parecería indicar que en la película de mediano largo plazo habría un aumento potencial de la demanda de dólares que superaría ampliamente cualquier incremento potencial de la oferta de dólares, con lo cual el tipo de cambio real de largo plazo debería saltar y ubicarse en un umbral más elevado que el actual. Por ejemplo, los vencimientos hard dollar de Argentina entre 2025 y 2031 (dos mandatos) más que se duplican en promedio con respecto a 2024; cada uno y todos los años. No se espera una cosecha espectacular y sí precios promedio de soja, trigo, maíz, girasol y carne en promedio más bajos (2025 vs 2024). Tampoco se espera que entre gran volumen de dólares de financiamiento por cuenta de capital y financiera. Tanto Sergio Massa como Caputo pasaron la gorra delante de todos los públicos posibles y nadie les dio un dólar. Tampoco habría que descontar cuantiosa IED con este tipo de cambio real y esta estructura del Estado emergente de nuestro sistema político institucional. Ah, perdón, me olvidé de que los economistas asociados al poder y con pensamiento mágico hace años asumen que Vaca Muerta terminará trayendo todos los dólares necesarios…

El segundo error intelectual del Presidente y su ministro es ignorar a la escuela austriaca en todo su análisis. Por el contrario, si lo usaran, no se atreverían ni a hacer lo que hacen, ni a decir lo que dicen. Hay sobrante de dinero cuando la oferta supera a la demanda de pesos. Sin embargo, el problema es que la escuela austriaca explica que el BCRA no puede ni controlar la oferta total de pesos, ni tampoco conocer la demanda de dinero; ergo, el money overhang se encuentra totalmente fuera del control de la autoridad monetaria. Entonces, si el sobrante de dinero está fuera del control del Central, está mal que éste condicione la apertura al sobrante de dinero que no puede ni calcular, ni determinar. Bajo el sistema monetario de dinero FIAT con encaje fraccionario, el negocio de los bancos crece cuanto mayor sea la intermediación financiera (multiplicador monetario); es decir, más voluminosa sea la creación de dinero y crédito bancario desde la nada misma. O sea, el sistema institucional crea incentivos para que la oferta de dinero crezca fuera de control del BCRA. Y contra el dólar no se corre sólo con los billetes y monedas físicos de la base monetaria, sino también con los depósitos en cuenta corriente, caja de ahorro y los plazos fijos que se desarman y se pasan a la vista; todo un stock de dinero fuera de control de la autoridad monetaria si no hay cepo. Justamente, existe para evitar esto.

Del lado de la demanda, la escuela austriaca explica que la demanda de dinero de las personas es subjetiva y permanentemente cambiante porque emana del entorno de escasez, gustos, preferencias y necesidades del individuo. Si la demanda de dinero de los individuos es cambiante, la demanda de dinero agregada es cambiante. Si es cambiante, no se puede conocer en forma permanente. Si por un lado el BCRA no puede controlar la oferta monetaria y por el otro, el BCRA no puede conocer la demanda de dinero; la desaparición del sobrante monetario no sólo no la puede conocer el BCRA, sino que, si se diera, no hay duda de que sería de casualidad y por fuera de su dominio; y lo más probable sería que fuera transitoria y no permanente. Ergo, atar la apertura del cepo al sobrante de dinero está mal. En este marco, tardar en abrir el cepo esperando que el sobrante de dinero sea cero no sólo prolonga el daño hacia el sector privado, sino que no brinda ninguna certeza sobre una apertura exitosa en forma sostenida a lo largo del tiempo.

En este tema, el Ejecutivo está trabajando con el manual neoclásico. El problema de la demanda de dinero subjetiva y permanentemente cambiante lo resuelve asumiendo en forma mecanicista que dichos cambios se anulan en promedio entre sí. Además, asume una demanda de dinero objetiva con dos tramos, una demanda de dinero por motivo transacción y una demanda de dinero por motivo ahorro. Debajo de este andamiaje, la primera debería crecer al ritmo del nivel de actividad. Y acá empiezan otros errores. Hace varios meses, en Neura, Milei dijo que a mitad de año ya empezaríamos a ver una fuerte salida del nivel de actividad en forma de “V”, con lo cual estaba esperando un fuerte crecimiento de la demanda de dinero. Siguiendo sus propias palabras, Milei sería un “econochanta pifiador serial” (la violencia engendra violencia). Según su lógica, debería haber aumentado la oferta de dinero en términos reales porque esperaba mayor demanda. Como el Ejecutivo pifió y la economía no salió creciendo fuertemente, no hubo la demanda de dinero que se esperaba, lo cual ilustra cabalmente que la demanda de dinero no se puede conocer y, por ende, el sobrante de dinero no se puede saber, ni calcular. Si no hubiera habido cepo, la lógica y el accionar de Milei y su ministro nos habría llevado a un fuerte salto del dólar y una posterior aceleración de la inflación.

Pero como el gobierno deja el cepo, la inflación tan sólo dejó de bajar. Los números son elocuentes en este sentido, haciendo base 100 en diciembre de 2023, la oferta de base monetaria, de M2 y el crédito al sector privado en términos reales (deflactados por IPC) pasaron de 79; 73 y 79 (abril 2024) a 118; 88 y 115 (agosto 2024). Del otro lado, la demanda de dinero por motivo ahorro crecería en Narnia, cuando los argentinos nos olvidemos del dólar y nos volvamos a enamorar del peso. Momentáneamente, el gobierno apunta a manipular artificialmente el tipo de interés efectivo en dólares de manera transitoria (no puede ser sostenible) para inflar con anabólicos la demanda de pesos; menos austriaco no se consigue. Por el contrario, con los pies en la tierra y en el largo plazo, horizonte temporal debajo del cual se deben analizar los fenómenos monetarios, cada vez que los argentinos decidimos ahorrar en dólares la demanda de pesos por motivo ahorro y de la demanda de dinero total caen. Del otro lado, aparece el exceso de demanda (oferta) en el mercado cambiario (pesos) y habrá money overhang. Primero saltará el dólar y después la inflación se acelerará. El BCRA no tiene manera de evitarlo en forma permanente. No hay demanda de dinero por motivo ahorro. Está fuera de control del BCRA.

En definitiva, teniendo en cuenta lo que es en términos éticos y filosóficos el cepo y, además, considerando los resultados que genera en el campo utilitarista de la economía en su horizonte de largo plazo (destrucción del nivel de actividad y empleo, caída de salarios, más pobreza e indigencia, alta inflación; baja del PBI real y del PBI per cápita), un gobierno liberal no puede dudar, ni tener miedo de hacer lo que hay que hacer, que es liberar completamente el mercado cambiario; más aun habiendo tenido la posibilidad de echarle toda la culpa al ministro de economía anterior, que todo el mundo sabía que había emitido como “loco” y además, más la mitad de la gente no lo había querido como presiente.

¿El Gobierno no habrá querido echarle la culpa a propósito? No lo sabemos, ni lo podremos saber. Lo que sí sabemos es que fueron timoratos, miedosos y poco inteligentes. Probablemente, con apertura de cepo el dólar habría subido fuerte y su poder adquisitivo en el mercado doméstico habría escalado en forma significativa. No podemos saber cuánto. Probablemente, al comienzo la inflación habría aumentado más de lo que efectivamente subió. Tampoco podemos saber cuánto. Ahora bien, sí sabemos que habría sido a cambio de brindar libertad, preservar la propiedad privada y resolver problemas de fondo. Sin cepo, con reforma del Estado “en serio” y con un dólar más caro, probablemente habrían entrado mucho dólares genuinos que hoy en día y el tipo de cambio estaría en fuerte trayectoria bajista y “de verdad”, no como ahora que es manipulado con medidas transitorias. Probablemente habría más inversión, mejor nivel de actividad y la inflación estaría bajando más fuerte y rápido; no cómo ahora que hace cuatro meses que no baja “en serio”. Probablemente, habría más reputación y credibilidad. Probablemente, estarían mejor los cimientos para crecer. Probablemente, la pobreza y la indigencia generadas por el salto del tipo de cambio también tendría chances de bajar más rápido. La verdad es que no podemos tener certeza. Ahora bien, el liberalismo explica que la acción humana es riesgo e incertidumbre. El ser humano debe tomar riesgos para prosperar. Si bien el miedo hace a la naturaleza humana, cuando paraliza sólo genera malos resultados. El liberalismo nunca puede ser miedoso y pusilánime. Si lo es, no es liberalismo. Alcanza con revisar su historia para comprenderlo. Los burócratas dirán: “Es fácil decirlo estando no sentados acá”. El liberalismo moderno le contesta: “A la gente capaz y honesta no le interesa dirigir la vida del prójimo, sino que actúa en libre mercado, con sistema de precios y debajo de la ética de la propiedad privada”.

El autor es titular de E2 (Economía & Ética) y profesor de la FCE de la UBA

Últimas Noticias

Papá Noel “carry trade”: ¿cuántos regalos más puede llevar al arbolito?

¿Qué hacer ante un shock externo negativo?

La caja navideña: un símbolo que revela el estado real de la cultura organizacional

Caso Beatriz: la Corte Interamericana rechazó la pretensión de reconocer el aborto como un derecho humano

El logro de Milei al bajar la pobreza y la tragedia que no se ve