Los temas de planificación patrimonial, así como los impositivos, pueden parecer “de nicho”. Sin embargo, como profesional de ambos temas, hace tiempo que noto un creciente interés por parte de la sociedad en general acerca de ambas cuestiones. Y lo celebro, por supuesto. Como siempre digo: estar informados es la clave para tomar buenas decisiones.

La gestión patrimonial integral incluye dos grandes áreas: el asesoramiento en materia inversiones, que es a lo que se dedican los bancos y los asesores financieros independientes y la planificación patrimonial internacional. La estructuración patrimonial implica, entre otras cosas, pensar, analizar y definir temas sensibles y complejos como el resguardo de la privacidad, la división de los bienes ante el fallecimiento y/o la elección de representantes ante un evento de incapacidad personal.

¿Cómo puede definirse la gestión patrimonial? Como la elección de las herramientas jurídicas que vamos a utilizar para adquirir y poseer los bienes que integran nuestro patrimonio, así como para transferirlos a la próxima generación. Es decir, para administrarlos, en todas sus formas.

Por lo general, las cuestiones que vamos a tener en cuenta para determinar los instrumentos a utilizar –entre todos los disponibles– van a tener que ver con los objetivos de planificación de la persona o familia en cuestión y también con los riesgos a los que están sujetos dichos patrimonios.

Junto a estas razones de fondo que justifican estructurar un patrimonio, existen también disparadores: aquellos motivos o situaciones que despiertan en nosotros la necesidad de planificar nuestro patrimonio o que nos llevan a acelerar dicho proceso.

El acuerdo de intercambio automático de información entre Argentina y Estados Unidos, el nuevo blanqueo que propone el gobierno de Javier Milei, la reforma tributaria que se aprobó en Brasil a fines del año pasado y/o la crisis económica-financiera que enfrenta Bolivia son solo algunos ejemplos de disparadores.

Obviamente, también hay disparadores de tipo personales, como pueden ser un casamiento, un divorcio, una mudanza internacional, el fallecimiento de un integrante de la familia, una sucesión compleja, un evento de liquidez o alguna sorpresa a nivel familiar. Ante estos escenarios, son muchos quienes eligen asesorarse para resolver qué hacer con sus patrimonios.

Y no. Lo ideal no es estructurar un patrimonio bajo “amenaza”, sino con el convencimiento de que es lo mejor para uno y para su familia. Pero, nunca es tarde para hacerlo, y si esos disparadores sirven para dormir tranquilos desde ese momento en adelante y brindar calma a nuestras familias, la decisión es siempre positiva.

De esto se trata –a grandes rasgos– la planificación patrimonial, algo que muchos quieren hacer creer que es “cosa de ricos”. A medida que más lean e investiguen al respecto se van a dar cuenta de que no es así en absoluto, y que es algo que no tiene tanto que ver con el tamaño del patrimonio que se poseen sino con las ganas de evitarle problemas y de llevar tranquilidad y orden a quines más queremos.

El autor es abogado, magister en Finanzas y fundador y CEO de Untitled Strategic Legal Consulting

Últimas Noticias

Empleo en el verano: ¿es una buena idea buscar trabajo en esta época del año?

Explorar las ventajas y desventajas de buscar empleo durante enero y estrategias para destacar

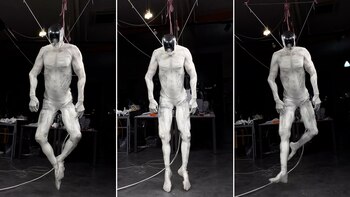

Ciudad gótica se quedó sin Batman

Si los niños y niñas acceden a la escuela, pero no permanecen, me pregunto qué políticas públicas se están implementando para que se queden en ellas y, a su vez, para que aprendan, para que comprendan lo que leen y para que puedan socializarse y aprender a convivir

Cuatro sectores revolucionados por la IA

De la sala de prensa al quirófano

¿Juicio político? ¿A Quién?

Queda absolutamente descartada la posibilidad de un juicio político al Presidente. No hay votos. Tampoco, para la Comisión Investigadora. Se acabó. No obstante, el tema merece una ampliación

¿Será 2025 el año de la derrota de la ideología de género y la vuelta al sentido común?

Quisieron imponer un lenguaje, renombraron las cosas, inventaron nuevos géneros, negaron la realidad y también la historia, intentaron reescribir los clásicos, cambiar la literatura y el cine… ¿Estamos asistiendo al final de todo ese delirio?