La profundización del crecimiento del sector es una condición insuficiente pero sí necesaria para atender las necesidades de corto plazo y alcanzar el desarrollo económico de la Argentina.

Durante la última década se generaron cambios estructurales potentes en el entramado productivo del sector gas y petróleo argentino.

Quizás el más destacado sea el salto tecnológico, por el hecho de que se han introducido con fuerza técnicas de extracción de petróleo y gas más complejas, que promueven la utilización de recursos que antes eran inalcanzables. Replicando experiencias de otros mercados, esencialmente el de los Estados Unidos, se comenzaron a aprovechar los recursos no convencionales.

La revolución del shale involucró recursos de capital y tecnología, y es un proceso que está en plena expansión. Las mejoras en los costos de extracción y desarrollo del orden del 60% y el incesante ritmo de fractura y perforación son consistentes con un sector que transita no solo una curva de recuperación / crecimiento y de logros en términos de mayor eficiencia, sino también un cambio morfológico notable.

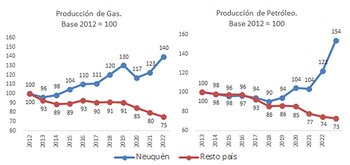

En 2022 la producción de gas estuvo 10% por encima de la 2012, y la de petróleo 7%. La real importancia de estos indicadores se aprecia cuando se incluye en el análisis que la extracción de gas convencional cayó 49% y la de petróleo 37% en ese período. Es decir, la producción no convencional más que compensó la caída de la convencional, y hoy representa un 55% del gas y 42% del petróleo que surgen de las cuencas nacionales.

La transformación tecnológica trajo consigo una mutación muy importante sobre la distribución geográfica de la extracción hidrocarburífera. La producción está cada vez más concentrada en la Cuenca Neuquina, y así las cosas está constituyéndose en el referente excluyente del sector.

En los últimos 10 años la producción de gas neuquina se engrosó 40%, mientras que la petrolera 54%. ¿Qué pasó con el resto de las cuencas? Redujeron su producción en alrededor de 25%. Hoy Neuquén explica casi 70% de la extracción de gas y 60% del petróleo.

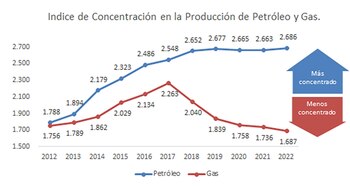

También se aprecian cambios, aunque menos concluyentes, en la estructura de jugadores que intervienen en el upstream criollo.

Según el índice IHH, la concentración de la producción según las empresas intervinientes venía creciendo tanto en petróleo (43%) como en gas (29%) hasta 2017. Luego, entre 2017 y 2022, la extracción petrolera siguió profundizando su concentración, aunque lentamente, mientras que la de gas inició un proceso considerable de desconcentración (25 por ciento).

En los últimos cinco años las dos empresas líderes en la extracción de gas (YPF y Total) perdieron 13 puntos porcentuales de participación que quedaron centralmente en manos de dos jugadores muy dinámicos (Tecpetrol, en primera instancia, y Pampa Energía luego).

En el caso petrolero, si bien se advierte la presencia de empresas que van ganado terreno (por caso Vista y Shell), el liderazgo de YPF y PAE es abrumador (en conjunto, explican dos tercios del mercado) y sostenido.

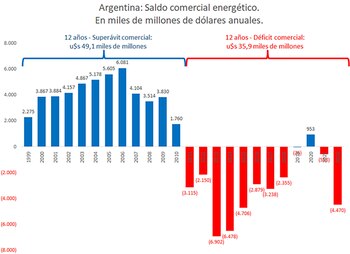

Finalmente, otro rasgo distintivo del cambio que experimentó el sector es el rol que tuvo en el comercio internacional y en el mercado de divisas, mutando su carácter de generador de soluciones para la macro argentina hasta 2010 a constituirse en un problema difícil de digerir.

Hasta 2010 y durante 12 años el sector energético generó un superávit comercial acumulado de USD 49.100 millones, efectivamente una de las llaves para el crecimiento de la economía en general.

En contraposición, durante los 12 años posteriores el sector arrojó un déficit de USD 35.900 millones, un cepo letal que se corporiza en escasez de divisas para el resto del aparato productivo y cuentas fiscales explosivas.

Los retos

La profundización de la tecnología dedicada a recursos no convencionales se constituye en un objetivo claro y posible para los próximos meses. Con una demanda doméstica sostenida y un mercado internacional que tracciona, y con nueva infraestructura de transporte mínima que para el corto y mediano plazo está en marcha (sin ingresar aún en grandes proyectos de mayor envergadura y de más largo aliento), las condiciones de inversión para un crecimiento moderado están relativamente dadas.

De todas formas, debería revisarse la estrategia con relación a los recursos hidrocarburíferos convencionales. Si bien por economías de escala y aglomeración la cuenca neuquina ganará mayor competitividad, no se deben desatender los recursos convencionales especialmente en otras locaciones. La diversificación geográfica per se es un activo, fundamentalmente con una infraestructura de transporte deficiente y cara.

Por otro lado, tanto las provincias más australes como la cuenca del noroeste tienen una rica historia productiva, con un entramado industrial y de servicios dedicado al sector petrolero que debería ser aprovechado. El aprovechamiento de yacimientos convencionales maduros requiere de inversiones relativamente menores y promete resultados que para las regiones petroleras más postergadas pueden ser muy importantes.

La concentración del sector productor de gas y petróleo argentino es muy alta cuando se la compara especialmente con uno de los más exitosos mercados petroleros, el de los Estados Unidos.

El esfuerzo inversor y productivo de los Estados Unidos durante los últimos veinte años en los recursos no convencionales, que les permitió solucionar sus problemas de suministro y ser un gran exportador de gas, se apalancó en casi 10.000 empresas productoras que facturan menos de 5 millones de dólares por año, y explican más de la mitad de la producción petrolera y el 85% de la producción gasífera del país.

En la Argentina, la incorporación de jugadores en el sector del upstream argentino tuvo un efecto movilizador importante agregándole mayor competitividad y acelerando la carrera tecnológica. Profundizar la desconcentración productiva parecería ser una alternativa válida para acelerar el crecimiento local.

La inestabilidad macro y política fue la escenografía en la cual se desplegó el desarrollo del sector hidrocarburos, y es el límite más claro para su crecimiento sostenido. El carácter de las inversiones que faltan para generar un sendero de expansión de largo plazo (infraestructura de transporte y exportación) se da de bruces con la fragilidad macroeconómica. Esperar por la estabilidad para invertir o crecer, lamentablemente, sería una nueva oportunidad perdida.

El desafío neurálgico del sector es convivir con la coyuntura macroeconómica y política argentina, y eludir las restricciones contextuales para crecer. Consensuar planes creativos entre el Gobierno Nacional, los provinciales y las empresas, paliando la incertidumbre y apelando a políticas cambiarias y fiscales específicas, está lejos de ser el mejor escenario, pero es el posible.

Seguir leyendo:

Últimas Noticias

Cuando el silencio también es violencia: una reflexión en el Día de la Mujer

La fecha invita a renovar el compromiso colectivo por la igualdad y la dignidad, en un mundo donde la voz de cada mujer puede impulsar transformaciones profundas

Más mujeres en la estrategia, menos brechas en la empresa

Las empresas siguen tomando decisiones estratégicas en espacios donde la diversidad podría no necesariamente ser una prioridad real, sino un objetivo secundario o reputacional

En Perú solo un tercio del talento científico es femenino

En Perú, aunque la presencia de mujeres en carreras STEM ha aumentado en los últimos años, su participación sigue siendo minoritaria

Cuando los agentes de IA empiecen a decidir por el consumidor peruano

En el Perú, donde el consumidor combina tiendas físicas, marketplace, redes sociales y consultas por WhatsApp antes de decidir, este modelo podría acelerar un comportamiento que ya existe: la búsqueda intensiva de información previa a la compra

Matar al prójimo o amarlo como a tí mismo

El papa León XIV advirtió sobre el peligro de la amenaza nuclear y reclamó una seguridad basada en la confianza y la solidaridad entre los pueblos