La crisis económica de 1930, la mayor registrada, impactó a toda la humanidad. Que vio contraerse el comercio mundial, en 66%, y agudizó la desconfianza, desesperación, entre países y personas, allanando el ascenso de Hitler en Alemania, hasta culminar con la Segunda Guerra Mundial. En EEUU, el PBI se hundió 36%, en valores nominales, entre 1929 y 1933. Desastre que catapultó la novedosa propuesta de John M. Keynes a la preeminencia mundial, en el pensamiento económico. Aunque para otros especialistas, esas teorías agravaron la contracción y retraso. En la Argentina, la convulsión dio lugar al golpe de Estado de 1930, a una mayor intervención estatal y decadencia.

Contra la visión keynesiana, mi querido profesor en la Universidad de Chicago, Milton Friedman, explicaba que la verdadera causa de la crisis fueron los errores de la Federal Reserve System. En particular, la negativa de la Fed a autorizar “feriados bancarios”, que decidían habitualmente para impedir retiros de efectivo de las entidades. La negativa, en medio de los pánicos de los depositantes, y la contracción del 33% de la cantidad de dinero, obligó, llevó a la suspensión y quiebra de miles de bancos. La monumental “Historia Monetaria de los EEUU 1867-1960″, escrita por Friedman con Anna Schwartz, detalla lo sucedido.

En nuestro medio, políticos influyentes menosprecian los aspectos financieros, insistiendo en “miradas productivas”, sin darse cuenta constituyen la otra cara de los mismos hechos. La función de los bancos es adquirir activos ilíquidos –de diversas particularidades– y vender depósitos líquidos. En ese menester, los depósitos bancarios cumplen una función muy relevante, conformando un mercado competitivo que estabiliza los costos de variar los consumos individuales a través del tiempo. No obstante, son vulnerables al pánico de los depositantes, aún de aquellos que mantendrían sus cuentas si no temieran ser defaulteados; en consecuencia, financiaciones productivas valiosas peligrarían de no estar aseguradas. Tales condiciones reivindican la relevancia de regulaciones transparentes. Con tal propósito, la Federal Deposit Insurance Corporation FDIC, creada en 1933, viene suministrando regulaciones y datos que hacen mas transparente al sistema. Friedman también proponía expandir el ámbito geográfico de cada banco. Citaba la ventaja de los bancos canadienses, que operaban en todo ese país, lo cual les permitía amortiguar las variaciones de los negocios entre diferentes regiones. Mientras las entidades estadounidenses estaban constreñidas a límites geográficos estrechísimos; la mayoría no podían extenderse fuera de la ciudad, incluso muchos no podían abrir sucursales. Estas investigaciones se entroncan con las de Oliver Williamson, también Nobel, que desarrolló la comprensión del rol de las organizaciones económicas en transparentar la información para que los activos sean mas líquidos y atractivos.

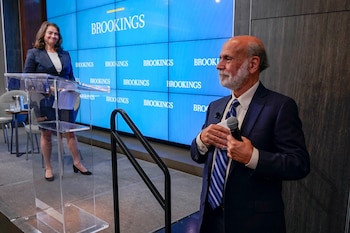

La Real Academia Sueca reconoció que las investigaciones de los tres ganadores de Nobel de 2022 en economía, Ben Bernanke, de la Brookings Institution; Douglas Diamond y Philip Dybvig, profesores en de las Universidades de Chicago y Washington (St Louis), respectivamente, desnudaron que el verdadero costo de las crisis bancarias son el cierre de entidades y los créditos perdidos. Ello destaca la relevancia de evitar corridas bancarias.

Los tres laureados sentaron las bases para modernizar el entendimiento de la necesidad de contar con bancos, porqué son vulnerables y cómo responder a ellas

Bernanke, que presidió la Fed entre 2006 y 2014, enfrentó la crisis financiera de 2008 con compras masivas de bonos públicos y cédulas hipotecarias, reduciendo las tasas de interés y organizando salvatajes de los principales bancos de los EEUU. Mecanismos que luego se replicaron cuando las cuarentenas, para controlar el Covid, contrajeron las actividades.

Los tres laureados sentaron las bases para modernizar el entendimiento de la necesidad de contar con bancos, porqué son vulnerables y cómo responder a ellas. Al tiempo de sus publicaciones, las quiebras bancarias eran consideradas consecuencias de las crisis económicas en lugar de las causas mismas de las crisis. Saber que revolucionó el entendimiento y las formas de respuesta. Los aportes de los tres premiados explican el rol vital de los bancos en la economía y cómo regulaciones, tipo el seguro a los depósitos y estandarizar los datos de los activos financiados, hacen menos vulnerables a los bancos, entendimientos que modernizaron las regulaciones bancarias. Una prioridad de primer orden al tiempo de mayor incertidumbre económica.

Según Diamond, el mundo está mucho mejor preparado para afrontar crisis financiera como la de 2008. Pero eventos inesperados siguen despertando temores, especialmente si la gente pierde confianza en el sistema. Estas investigaciones llevarían a que el sector bancario sea percibido como saludable y que pueda responder de forma mesurada y transparente a cambios monetarios. Sin embargo, decisiones como las de Bernanke, al frente de la Fed, aún reciben cuestionamientos. Lideró cuantiosas adquisiciones de deuda y otros activos, por parte de la Fed. Acciones que algunos atribuyen a las repentinas alzas de precios que están plagando a la economía actual, twiteó el billonario indio Sridhar Vudu, CEO de Zoho Technology.

Últimas Noticias

2025, el Año de la IA más humana y personalizada

La sustentabilidad no puede esperar: acciones concretas hacia la descarbonización

Concientizar es clave en el combate contra la ludopatía infantil

La fiesta de Tata Dios

¿Por qué el reconocimiento no debe limitarse al fin de año?