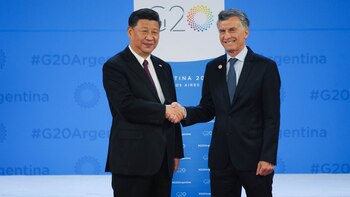

La novedad de un mal día fue el aumento de las reservas en USD 8.729 millones porque China le acreditó a la Argentina un swap de 60.000 yuanes, en un convenio similar al que habían firmado durante la gestión anterior. Por supuesto que estos yuanes convertidos en dólares son inferiores a los obtenidos el Gobierno de los Kirchner porque el Remimbi, el nombre de la moneda china, se devaluó 4,4%. Los yuanes son las unidades del Remimbi que figuran en billetes y monedas.

Los swaps no devengarán intereses hasta que sean cambiados a dólares par cubrir necesidades de deuda o de intervención en el mercado. En ese momento pagan una tasa variable que es la Shanghai Intebank Offered Rates (Shibor) más cuatro puntos. Esta tasa actualmente está en 3,52%. Si la Argentina cambiara yuanes por dólares pagaría una tasa de 7,52%, algo más elevada que la del FMI, pero mucho más baja que la que le pediría el mercado internacional a un país que tiene un riesgo país de 782 puntos. La tasa de riesgo subió 2,49% por la caída de los bonos de la deuda, al mismo tiempo que el dólar sumaba su tercera suba consecutiva.

Si se toma la tasa de los Bonos del Tesoro a 10 años que está en 2,86%, el país pagaría 10,26% anual. La tasa de los chinos está en el medio de esos externos. Pero, atención, el Remimbi se devaluó 4,4% y cada punto que se devalúe de ahora en más representa una disminución de USD 83 millones en las reservas.

Los swaps no devengarán intereses hasta que sean cambiados a dólares par cubrir necesidades de deuda o de intervención en el mercado. En ese momento pagan una tasa variable que es la Shanghai Intebank Offered Rates (Shibor) más cuatro puntos

Con la incorporación de los yuanes, las reservas ahora suman $58.616 millones, volvieron a perforar el techo de los 50 mil millones de pesos. En el exterior, además, se ganaron 38 millones por la suba del euro y el oro. A los organismos internacionales se les pagó USD 35 millones y 8 millones a Brasil.

En tanto, el dólar en bancos y casas de cambio subió 19 centavos a $ 39,22 y el "blue" aumentó 25 centavos al cotizar a $38,25.

En el mercado mayorista, las intervenciones del Banco Central en el mercado de futuros impidieron que llegue a $38,50. Sobre el final el dólar cotizó a $37,92 tras al menos tres fuertes intervenciones. Los compradores aprovecharon los 15 minutos finales donde hicieron subir el precio 30 centavos y revirtieron la pérdida que estaban teniendo. La divisa mayorista cerró a $38,28 con un aumento de 9 centavos respecto a la rueda anterior.

Pero las 15.00, no marcaron el final de la jornada para los operadores. Siguieron negociando hasta las 17.00. El dólar spot, que se obtiene arbitrando bonos en dólares contra pesos, se pagó 23 centavos más que el precio de cierre oficial y presagia un martes de subas de la divisa.

La política monetaria hubiera sido un obstáculo insalvable para la suba del dólar, de no mediar la crisis que se está gestando en el exterior y por la inminente suba de tasas en Estados Unidos. Se estima que la Reserva Federal la elevará a 2,50% anual.

El dólar spot, que se obtiene arbitrando bonos en dólares contra pesos, se pagó 23 centavos más que el precio de cierre oficial y presagia un martes de subas de la divisa

Por supuesto, el derrumbe de las bolsas de Estados Unidos y Europa está afectando el ánimo de los inversores locales que son más cautos al renovar los plazos fijos o las cauciones en la Bolsa y se cubren en dólares. La oferta de bonos en divisas es abrumadora, tanto de inversores locales como del exterior. Los precios y los rendimientos son los de un título que no genera confianza en los inversores. Las próximas elecciones presidenciales, crearon su propio tsunami financiero que lo sumaron al que vino del norte y están padeciendo todos los países emergentes.

Hoy el Bonar 2024, que tiene un cupón de 7,85% rinde 13,35% y el Discount en dólares con legislación argentina que vence en 2022, tiene una tasa de retorno de 14%.

El derrumbe de las bolsas de Estados Unidos y Europa está afectando el ánimo de los inversores locales que son más cautos al renovar los plazos fijos o las cauciones en la Bolsa y se cubren en dólares

"En Estados Unidos ni me atienden el teléfono. No les interesa ninguna operación contra bonos argentinos. Es más, están tan sumergidos en sus propios problemas que los fondos de inversión son grandes vendedores de bonos y acciones para hacerse de efectivo y colocarlos a tasa", señaló un veterano operador que alertó sobre la cantidad de dólares que se va de la Argentina buscando un destino más seguro haciendo operaciones contra tasa de interés en dólares en la plaza neoyorquina.

La Bolsa padeció la catástrofe de los mercados del mundo. El Merval de las acciones líderes bajó 3,93% con un elevado monto de negocios de casi $700 millones. Los bancos fueron los más castigados. Macro (-7,57%), Galicia (-7,37%) y Francés (-6,34%) formaron el podio de las bajas.

En Wall Street se desplomaron los ADR's argentinos. Estos certificados de tenencias de acciones que cotizan en dólares, pesaron en la cartera de los inversores que decidieron deshacerse de ellos. Acá los bancos perdieron más de 8 por ciento.

El Banco Central ya no muestra el optimismo de hace unos días y siguió subiendo la tasa. Colocó Letras de Liquidez por $120.515 millones a una tasa de corte de 59,75% (0,20 puntos por encima de la del día anterior), pero tuvo que emitir $1.148 millones porque no logró cancelar todos los vencimientos. Las coberturas de los inversores en dólares siguen creciendo y se va agotando la capacidad del Banco Central de intervenir en el mercado de futuros. Este límite se lo impuso el FMI.

De aquí en más se verá como sigue la pulseada de los compradores de dólares contra el Banco Central. La divisa tiende a escaparse hacia la banda superior. El Central no pierde de vista la mala experiencia de la inflación de noviembre, mientras se calcula que la de diciembre puede llegar a 4%. Por eso, no vaciló en mantener al dólar retrasado.

Es fin de año y las historias en vez de cerrarse, se están complicando con finales inciertos.

Seguí leyendo:

Últimas Noticias

Qué pasará con el precio de los autos en enero sin impuesto PAIS

¿Recuerdas a Just Dance? Este es el secreto de cómo se graban las coreografías del videojuego de baile

Un tratamiento innovador para la psicosis: aprender a convivir con las voces

Más de 500 heridos por pirotecnia en Colombia; 195 son menores de edad

Dina Boluarte se atribuye logros de Julio Velarde y destaca como propios control de la inflación y el tipo de cambio