La economía argentina es sumamente agrodependiente, siendo el sector y su industria derivada el responsable de aportar entre 6 y 7 dólares de cada 10 que ingresan al país y es justamente por eso que la gran sequía del año pasado significó un golpe casi letal para las cuentas públicas de 202. Las exportaciones del sector se derrumbaron casi un 35% interanual y dejaron de percibir unos USD 18.700 millones según datos del Consejo Agroindustrial Argentino (CAA).

En ese marco, uno de los complejos agroindustriales más golpeados fue el sojero, principal generador de dólares del país, el cual tuvo una merma en sus despachos al exterior del 41% totalizando solamente USD 13.451 millones. Como consecuencia del desastre productivo de la “gran seca”, que redujo la producción de soja a casi la mitad, obtuvo un paupérrimo volumen de 20 millones de toneladas, según la Bolsa de Comercio de Rosario (BCR).

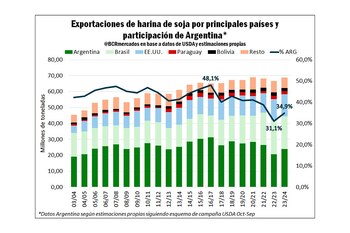

A pesar de lo que generalmente se cree, el volumen de poroto sin procesar que se exporta en la Argentina es marginal. El 90% de los productos que se venden al exterior tiene algún grado de industrialización, en especial de harina y aceite de soja. La Argentina llegó a ser el principal proveedor a nivel mundial de ambos pero ese puesto lo perdió durante el año pasado por la impresionante merma en la cosecha y la consecuente falta de materia prima que le dio un golpe casi de gracia a la principal industria del país. Según la BCR, el 2023 fue el peor año en casi dos décadas.

No obstante, las expectativas para el año que corre son mejores y la Argentina podría volver a recuperar ese primer puesto. En diálogo con Infobae, el coordinador del Departamento de Estudios Económicos de la BCR, Bruno Ferrari, indicó que la actual campaña industrial, que finaliza este mes, se ubicará en 27 millones de toneladas gracias por una importación récord de 10,4 millones de toneladas de soja. Ferrari marcó que lo obtenido es “un volumen muy bajo de acuerdo a los promedios históricos”.

Sin embargo, el panorama para 2024 sería radicalmente diferente, ya que la cosecha se ubicaría en el promedio de los últimos cinco años y la industria podría recuperar su nivel de actividad y, también, el puesto número uno en el ranking mundial de exportadores de harina.

Según Ferrari, “las estimaciones de producción de soja se ubican en 49,5 millones de toneladas. Con las proyecciones actuales estamos esperando menos importaciones dada la recuperación productiva, lo que va a dar lugar a que la molienda argentina mejore mucho, superando las 39 millones de toneladas, debido a que se espera que la oferta total entre stocks, produccion e importacion, se normalice y se ubique en línea o superando el promedio de los últimos cinco años”.

“De esta manera, Argentina va a tener posibilidades de exportar mucha más harina y aceite. Hay que tener en cuenta que en esta campaña que estamos terminando pierde el primer puesto en lo que es harina y aceite de soja y con las estimaciones actuales de producción, nuestro país recuperaría ese lugar, contemplando una exportación de harina de soja que rondaría las 27 millones de toneladas”, agregó Ferrari.

Buen comienzo

Más allá de que la cosecha de soja del ciclo 2023/24 todavía no haya comenzado, por lo que esa mercadería todavía no está disponible, el volumen procesado por la industria en enero y febrero muestran una mejora en la comparación interanual. Según el director de RIA Consultores, Javier Preciado Patiño, hoy el sector está “en un punto de inflexión, de cara a la nueva campaña de soja”.

Preciado Patiño puntualizó que la molienda en el verano “fue mejor de lo esperada, sosteniéndose en el orden de las dos millones de toneladas, incluso mejorando en enero a 2,1 millones de toneladas. Esto quiere decir que la producción de la campaña 2022/23 pudo haber estado más cerca de las 25 millones de toneladas que de las 21 que estimaron los privados”.

Asimismo, marcó que de acuerdo a los embarques de febrero y las Declaraciones Juradas de Ventas al Exterior (DJVE) de ese mes, la molienda podría haber sido incluso superior a la de enero, rondando las 2,3 millones de toneladas, al mismo tiempo que “se observó un rebote en las ventas físicas de soja en la segunda mitad de febrero, revirtiendo la caída que arrancó en enero. Incluso crecieron fuerte los negocios “a fijar” (sin precio definido) con la soja nueva”.

De hecho, una encuesta llevada por RIA Consultores entre operadores del mercado señaló que el 39% cree que se molerán más de 41 millones de toneladas esta campaña, y solo el 26% cree que no se procesarán más de 39 millones de toneladas, al mismo tiempo que apuntó que, en base al volumen declarado en las DJVE de subproductos de soja, se puede esperar “un gran aumento de la molienda de soja en marzo y en abril”.

No obstante, la situación financiera puede llegar a afectar esta dinámica. En este sentido, Preciado Patiño explicó que “la soja vale hoy, en pesos, menos que en diciembre después de la devaluación, y la brecha se está cerrando no porque el dólar oficial se acercó al financiero, sino al revés. Es decir, hay un peso fortalecido frente al dólar. Lógicamente esto impacta en los márgenes del productor agropecuario, que si bien tiene muchos costos atados al valor de la soja (o directamente expresado en quintales), tiene otros que fluctúan a ritmo inflacionario y que merman su capacidad de afrontar la próxima campaña”.

Es por eso que el especialista consideró que el sector está “ante un punto de inflexión frente a un escenario de un dólar en baja. Las señales que dé el Gobierno van a ser determinantes para incidir sobre el flujo de ventas de los productores, lo cual a su vez determinará la molienda de soja. Incluso el levantamiento del cepo está muy ligado al ingreso de dólares por la exportación del agro, con lo cual los movimientos que disponga (el Ministerio de) Economía van a definir la dinámica del negocio”.

Precios a la baja

Como mencionó Preciado Patiño, la baja de los precios internacionales es un verdadero problema para el sector. En diálogo con Infobae, la analista y consultora de mercados, Mariela Brandolín, indicó que “desafortunadamente, hoy tenemos una soja en el mercado de Chicago (plaza bursátil de referencia a nivel mundial) que vale 20% menos que un año atrás, con subproductos que cayeron aún más, 30% la harina y 25% el aceite”.

“Esta tendencia bajista tiene una explicación. En primer lugar, las pérdidas de Brasil pasaron desapercibidas, ya que, a pesar de haber perdido 15 millones de toneladas (165 inicial vs 150 actual), en las cuentas globales los números lucen holgados. De hecho, hemos tenido una demanda China retraída en los últimos meses, sumado a una gran disponibilidad de harina en el mercado”, subrayó Brandolín, a lo que se sumó que “los fondos especulativos no han parado de vender llegando a un récord de 15 semanas consecutivas de apuestas bajistas”, cuestión por la cual “cabe preguntarse es si el mercado no ha descontado ya en parte estos factores y en la medida que aparezcan noticias alcistas, como por ejemplo el clima seco que se anticipa para Estados Unidos, podamos ver un rebote en los precios”.

En el ámbito local, Brandolín hizo hincapié en los negocios con precio cerrado. “Si sumamos compras totales entre industria y exportación, las compras ‘a precio’ no llegan al 2% de la producción nacional estimada. Esto no es una buena noticia, ya que tener compras ‘a fijar’ podría implicar que, en cosecha, los compradores no tengan apuro por pagar. Creo que, si bien el clima de Estados Unidos puede dar respiro a la sangría de precios, hay que estar muy atentos, ya que la capacidad de pago de la soja mayo es de USD 250 la tonelada, cuando hoy está valiendo más de USD 285″.

Últimas Noticias

El Banco Central compró USD 156 millones en el mercado y volvieron a crecer las reservas

La entidad anota en febrero un saldo comprador de USD 1.653 millones en el mercado de contado. Los activos internacionales subieron a USD 28.682 millones

El Banco Central mantiene la racha compradora: en lo que va de febrero ya adquirió USD 1.500 millones

La entidad finalizó la intervención cambiaria del día con la compra de USD 129 millones. Las reservas aumentaron a USD 28.588 millones

La Mesa de Enlace respaldó la reducción de las retenciones anunciada por el Gobierno

“Es la dirección en la que tiene que transitar definitivamente la Argentina”, indicó la Comisión de Enlace que nuclea a las cuatro principales entidades del agro

El presidente de CRA se refirió a la baja temporal de retenciones: “Aliviana la situación”

La decisión de reducir los derechos de exportación a los principales cultivos y eliminarlos para las economías regionales generó una respuesta cauta pero positiva en el sector agropecuario. Carlos Castagnani, titular de Confederaciones Rurales Argentinas (CRA), calificó la medida como una señal esperanzadora

En medio de los pedidos del campo por bajar impuestos, estiman que el sector aportaría casi USD 8.400 millones por retenciones en 2025

Así lo indicó la Bolsa de Comercio de Rosario, mientras que los productores advierten por la crítica situación del sector