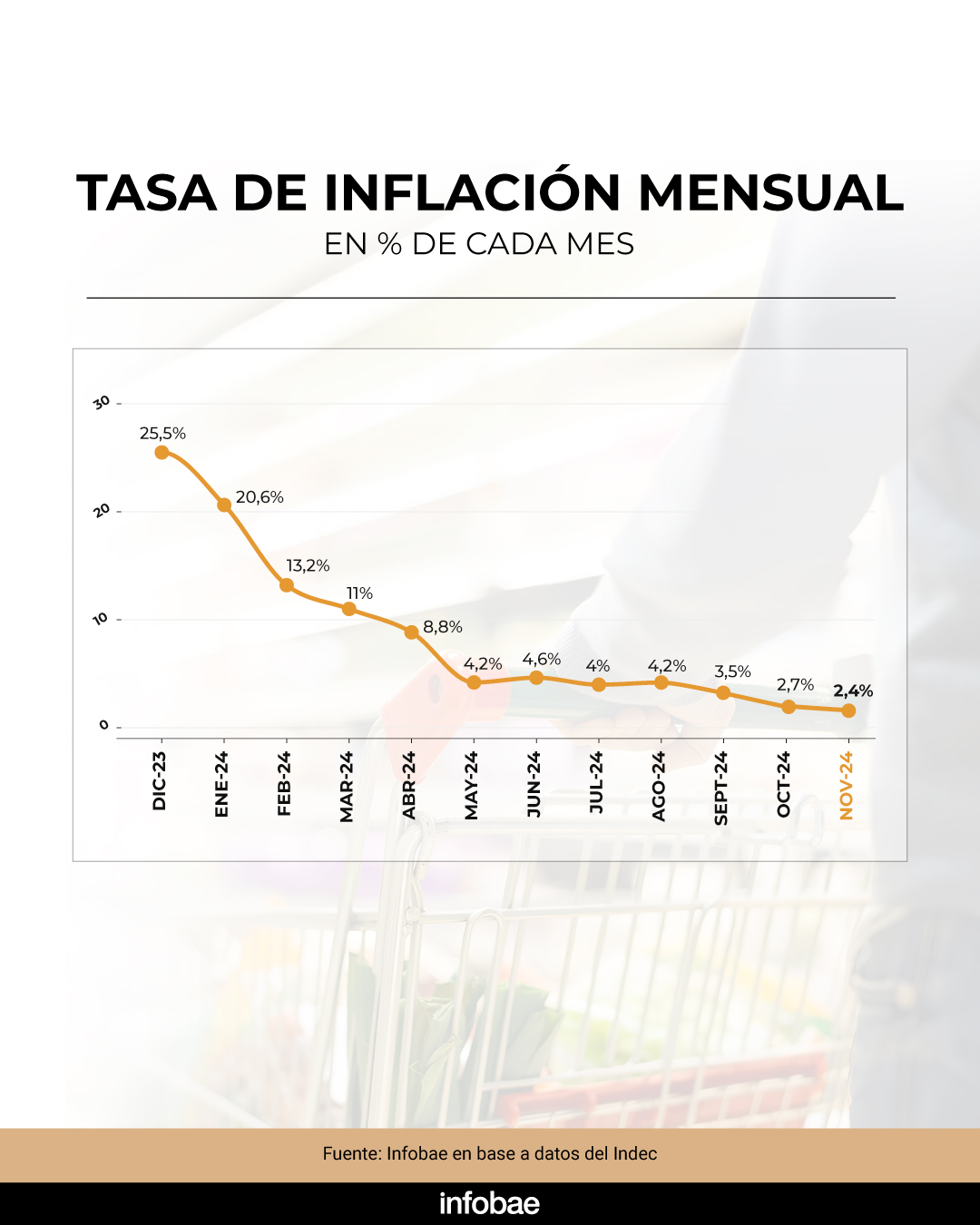

La consolidación del proceso de baja de la inflación, tras el dato de 2,4% en noviembre, prepara el escenario para una batería de medidas financieras y cambiarias que el Gobierno ya viene preparando. El dato de diciembre, que podría completar tres meses por debajo del 3%, sería el último necesario para confirmar ese rumbo.

Es un clásico en la Argentina que el verano sea aprovechado para tomar algunas decisiones de fuerte impacto, aprovechando que las familias están de vacaciones o toman sus días de descanso. La ventaja son aproximadamente 60 días, desde las fiestas de Navidad hasta mediados de febrero.

El propio Javier Milei aprovechó el arranque de su gestión y el último verano para definir el muy fuerte ajuste cambiario y soportar los primeros meses del año de alta inflación, con el consiguiente impacto negativo en el poder adquisitivo.

Ahora no hace falta tomar medidas ni tan extremas ni dolorosas, pero sí relevantes para mantener la expectativa alta de los inversores y hacer lo necesario para que la actividad acelere su recuperación. Se trata, en definitiva, de una de las claves del año próximo: demostrar que la economía puede crecer y hacerlo en forma sostenida, junto a una recuperación del empleo y de los salarios.

Una de las medidas ya anunciadas por el propio Presidente es la reducción del “crawling peg”, es decir del ajuste del dólar oficial, del 2% al 1%. Esto iría en línea no solo con la baja de la inflación, sino con el hecho que la brecha cambiaria prácticamente desapareció.

Esta reducción del ritmo del aumento del dólar oficial sería la antesala para otro de los pasos adelantados en cadena oficial, que es la salida del cepo. Milei aseguró que es algo planeado para el 2025, aunque lo supeditó al acuerdo con el FMI y a un posible acuerdo con bancos privados. El objetivo sería conseguir un volumen de reservas que permita unificar el mercado cambiario sin pasar grandes sobresaltos.

Una posible baja adicional de la tasa de interés tampoco se puede descartar, aunque es esperable que el Banco Central espere tras haberla bajado del 35% al 32% la semana pasada.

En este caso, hay un cuidado especial relacionado con un tema estacional: a mediados de enero empieza a caer la demanda de pesos, lo que podría generar un aumento de la presión cambiaria. Por eso, es fundamental no apurar la baja de tasas para evitar sorpresar por el lado cambiario.

Otro de los temas relevantes vinculados al verano está relacionado al dólar blend. Al no existir ya brecha cambiaria no tiene mayor sentido mantener para los exportadores la posibilidad de liquidar 20% a través del contado con liquidación. Esta medida significó desviar unos USD 17.000 millones a lo largo de 2024 que podría haber adquirido el BCRA. Claro que al mismo tiempo resultó fundamental para mantener a raya los dólares financieros.

Y para el verano también se espera que arranque a funcionar la denominada “economía bimonetaria”, que básicamente consiste en poder pagar con tarjeta de débito tanto en pesos como en dólares. Milei explicó que se podrá “comprar, vender y facturar en la moneda que cada uno elija”. Y solo aclaró que por ahora la única excepción serán los impuestos, que “por ahora” habrá que seguir pagando en pesos.

Por otra parte, aprovechar el verano para tomar medidas fuertes tiene también una lógica relacionada con los tiempos electorales. La “normalización cambiaria” y el acuerdo con el FMI tienen más sentido si se adoptan lo más alejado posible de las elecciones legislativas, que si bien serán en octubre arranca el proceso varios meses antes. Esa incertidumbre política podría tranquilamente contagiar a los activos financieros y ponerle piedras en el camino al plan oficial.

Últimas Noticias

Los inversores celebraron el dato de la inflación y la revaluación del real brasileño ante el dólar

A pesar de la baja de aranceles, la venta de neumáticos cayó más de un 20% con relación a 2023

Sin negociación: por qué ya casi no hay margen para discutir el precio de una vivienda en una operación inmobiliaria

Deuda: el Gobierno no llegó a cubrir todos los vencimientos en la última licitación y canjeó $660.000 millones

El BCRA compró casi USD 1.000 millones en diciembre: de dónde salen los dólares y el impacto en las reservas