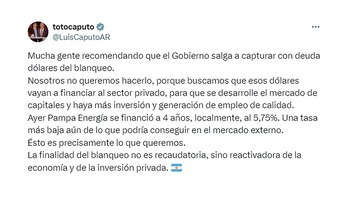

El ministro de Economía salió a frenar las especulaciones sobre una posible emisión de bonos por parte del Estado para aprovechar los dólares del blanqueo. Para que no queden dudas, Luis Caputo aseguró en redes sociales que no es lo que tienen planeado. “Mucha gente recomendando que el Gobierno salga a capturar con deuda dólares del blanqueo. Nosotros no queremos hacerlo, porque buscamos que esos dólares vayan a financiar al sector privado”.

Además, consideró que “esos recursos ayudarán a que se desarrolle el mercado de capitales y haya más inversión y generación de empleo”. De esta forma, dio por tierra varios comentarios que circularon en los últimos días, que indicaban la posibilidad de que se emitan Letras de Tesorería (Letes) en dólares para salir a pagar futuros vencimientos.

La aclaración del ministro fue de alguna forma sorpresiva, teniendo en cuenta que los depósitos en moneda extranjera crecieron más de USD 13.000 millones en pocas semanas producto del blanqueo. La cifra excedió largamente las expectativas previas del mercado y posiblemente del propio equipo económico.

En las últimas dos semanas hubo varias compañías que salieron a colocar bonos para captar estos dólares. Esas empresas tienen la posibilidad de financiarse en dólares en el mercado local a tasas menores a lo que conseguirían en el exterior

La postura oficial busca generar un clima de mayor confianza, dando a entender que no será necesario echar mano a estos dólares blanqueados para financiar vencimientos, que el año que viene superan los USD 10.000 millones.

En las últimas dos semanas hubo varias compañías que salieron a colocar bonos para captar estos dólares. Fue el caso de Pan American Energy, que pagó abajo del 5% anual con dos emisiones por un total de USD 200 millones. Caputo citó el caso de Pampa Energía, que se financió también en el mercado local a cuatro años y una tasa de 5,75%. En las últimas horas fue Vista Energía quien también salió a buscar fondeo pero incluso a plazos más largos: 7 años.

Para las empresas que tienen posibilidad de financiarse en dólares en el mercado local es una oportunidad espectacular, porque pagan incluso tasas menores a lo que conseguirían en el exterior. Es probable que en breve haya más compañías que busquen esta posibilidad, lo que abriría un nuevo mercado y la posibilidad de financiarse a largo plazo, algo que estuvo prácticamente vedado en los últimos años.

Al lanzar el blanqueo, el Gobierno dispuso un amplio abanico de opciones para los dólares que ingresen al sistema financiero. Una de esas posibilidades es la compra de Obligaciones Negociables, por lo cual no se paga la multa del 5%.

Si el Gobierno hubiera decidido aprovechar esos dólares para satisfacer sus necesidades financieras posiblemente hubiera generado el efecto contrario al deseado. Es decir en vez de tranquilizar a los inversores por haber conseguido recursos y pagar la deuda del año que viene, se hubiera generado la sensación de que se raspa el “fondo de olla”, es decir una suerte de último recurso para evitar una renegociación de la deuda el año que viene.

Por eso, la expectativa ahora está puesta en cómo se las ingeniará el Gobierno para hacer frente a los pagos del 2025. La primera opción es continuar con la reducción del riesgo país, a partir de señales de solvencia fiscal y la reducción de la brecha cambiaria, como viene ocurriendo ahora. En ese escenario, vuelve la posibilidad de conseguir financiamiento internacional a tasas razonables.

Pero al mismo tiempo se exploran otras posibilidades, como la búsqueda de fondeo por parte de bancos internacionales a través de un préstamo repo, es decir la entrega en garantía de bonos. Ésta posibilidad fue esbozada por el propio Caputo, pero por ahora sin mayores detalles.

En el medio también habrá negociaciones por un nuevo acuerdo con el FMI, que eventualmente podría aportar fondos frescos y también habrá elecciones en Estados Unidos, que podrían cambiar el mapa político.

Últimas Noticias

Papá Noel “carry trade”: ¿cuántos regalos más puede llevar al arbolito?

¿Qué hacer ante un shock externo negativo?

La caja navideña: un símbolo que revela el estado real de la cultura organizacional

Lorenzo Sigaut Gravina, de Equilibra: “El Talón de Aquiles del modelo de Milei es la sostenibilidad cambiaria en 2025”

Se vende uno de los autos más icónicos de todos los tiempos: lo usó Steve McQueen y por 20 años perteneció a Jerry Seinfeld