Agosto arrancó con una brecha por encima de 30% pero lejos del 60% con el que cerró el último viernes antes de que se anunciara la intervención del Banco Central en el mercado del dólar financiero. El mero anuncio funcionó en los primeros días para enfriar las cotizaciones sin que se pusiera efectivamente en práctica el mecanismo. Sin embargo, con el correr de las jornadas quedó en evidencia que, efectivamente, el Central activó su presencia. Con ello, operadores y analistas retomaron viejos vicios y día a día ponen atención a los indicios que marcan la intervención. Detrás de esa obsesión, previsiblemente, se esconde la vocación de identificar el “precio real” de mercado del dólar y qué tan lejos deja ese precio la posibilidad de levantar el cepo.

En cualquier caso, cuantificar el volumen de intervención ya no es tan sencillo como lo era el año pasado cuando el volumen operado marcaba a las claras la presencia oficial y su magnitud. También en las últimas ruedas llamó la atención a los traders el volumen operado en los títulos de referencia lo cual, otra vez, indica a las claras la intervención del Banco Central. Sin embargo, es más complejo separar la paja del trigo, es decir, determinar qué parte de ese volumen son operaciones genuinas y cuánto es venta de dólares del BCRA.

De todos modos, parece claro que en las últimas jornadas esa intervención, que se había iniciado más tímida con una cifra estimada de no más de USD 120 millones en una semana, parece haber tomado impulso.

“Terminó julio con una brecha que en la segunda quincena de mes bajó 10 puntos porcentuales (promedio diario de la segunda quincena contra el promedio de la primera quincena). Esa baja tuvo como contrapartida un aumento de la oferta de divisas en los mercados CCL/MEP que habría obedecido básicamente a la intervención oficial en los mercados de los dólares financieros dado que la oferta aparente de exportadores (volumen operado en MAE ajustado por ventas de USD oficiales) se mantuvo con pocos cambios respecto al total operado vía MEP/CCL (considerando las operaciones en AL30 GD30 y BOPREALEs)”, apuntaron desde Aurum Valores donde con mayor detalle advirtieron ayer un salto en el volumen negociado de los títulos con los que se opera en dólar financiero.

“Fuerte suba del monto negociado en el mercado de bonos en dólares. Las operaciones de AL30, GD30 y todas las series de BOPREALES contra MEP y CCL alcanzaron ayer un máximo no visto en todo el año 2024. El récord anterior fue el 17/07 aunque los bonos en aquella jornada no habían sufrido caídas como las de esta jornada”, agregó la consultora financiera, que detalló en un gráfico que ayer se operaron USD 345 millones con esos títulos. El anterior máximo, hace 15 días, había sido de USD 336 millones.

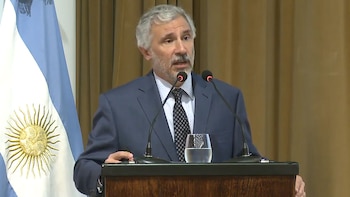

De todos modos, la jornada de ayer fue compleja y duró poco el entusiasmo que había generado el ministro de Economía, Luis Caputo, cuando aseguró que están cubiertos los vencimientos de la deuda hasta principios de 2026, La calma se esfumó rápidamente y ayer las acciones tuvieron un mal día -llegaron a caer 10% en Wall Street-, los bonos cayeron y las cotizaciones financieras sintieron mayor presión, regresando al rango de $1.300. El riesgo país, por su parte, volvió a los 1550 puntos básicos, todo con un solo motivo de fondo: la pérdida de reservas del Banco Central, que cerró julio con un saldo negativo de USD 2.600 millones -ayer se recuperaron poco más de USD 600 millones- inquieta a los inversores aún cuando se admita que parte de ese deterioro está relacionado, como dice el Gobierno, a la “estacionalidad”.

Últimas Noticias

Las expectativas de inflación de los argentinos para el próximo año se ubicab en el nivel más bajo de los últimos 3 años

Cuáles son las expectativas del sector de la construcción para 2025 a un año del freno a la obra pública

Dólar hoy en vivo: la cotización libre se mantiene a $1.200 para la venta

Cuánto cuesta ir una semana a Mar del Plata de vacaciones

Un ex funcionario de Caputo dijo que hay un excedente de pesos y aseguró: “Salir del cepo es una amenaza”