Los inversores tuvieron motivos para ser cautelosos y estar preocupados. Hubo motivos concretos, más allá del paro de la CGT. Esta son las tres razones que hacen que el mercado se mueva con cautela y sin euforia.

-La soja se derrumbó más de 7% en Chicago;

-Hay posibilidades de que el Senado modifique la Ley de Bases y el Paquete Fiscal y vuelvan a la Cámara de Diputados para su aprobación;

-El conflicto con el pago en bonos a las empresas de electricidad, tal vez sea el más complicado porque afecta a la seguridad jurídica.

En un día la soja perdió lo que recuperó en abril. En Chicago bajó 7,17% y cotizó a USD 445,62. El trigo y el maíz acompañaron con retrocesos de 3,22%, por los informes del departamento de Agricultura de Estados Unidos que prevé una fuerte oferta global.

A pesar de esta noticia, aparecieron exportadores en la plaza y derrumbaron a los dólares financieros. Hoy no hace falta un gran volumen de negocios para que los dólares caigan. El MEP perdió $10,22 (-0,9%) y cerró en $ 1.038,77. El contado con liquidación (CCL) se desplomó. Bajó $15,25 (-1,7%) a $1.076,45 y volvió a los niveles de mediados de abril.

La caída del CCL redujo el costo del canje (enviar o traer dinero al exterior) a 3,5%. El “blue” pasó inadvertido y quedó en $1.040 y es el más barato de todos los dólares.

En el Mercado Libre de Cambios (MLC) se operaron USD 374 millones que lucen como una cifra elevada ante los USD 195 millones del lunes. El Banco Central compró USD 231 millones.

El informe de la consultora F2 de Andrés Reschini señaló que “la demanda privada (importadores) sigue débil y se llevó USD 143 millones versus los 125 millones previos”.

El informe señala que la oferta de los exportadores “acentuó la caída del CCL que lleva 3 ruedas consecutivas cerrando en torno a $1.075. Esto es una buena noticia para la brecha cambiaria, que cerró en 22%, pero no para el blend 80/20 que, sumado a la caída en el precio internacional de la soja (y maíz), pueden generar mayor desincentivo entre los productores para liquidar cosecha”.

Sobre el mercado de futuros señaló que “transitaron otra rueda con bajo volumen. La mayoría de las posiciones de la curva ajustó con leves bajas (la más negativa fue abril 2025( -0,75%). La devaluación esperada entre mayo y fin de año se mantiene relativamente estable en lo que llevamos del mes en torno a $295″.

El analista financiero y especialista en agronegocios, Salvador Vitelli señaló que “el mercado de cambios tiene un volumen limitado, producto de las lluvias y la humedad que no cesa que impide la entrada de los camiones a los campos e impide sacar a los granos. Esto se está viendo en los precios locales donde la soja se ha recalentado un poco por falta de mercadería. Estamos en un escenario anormal para la época. Eso hace que el mercado cambiario tenga menos volumen, aunque en las dos últimas ruedas vino aumentando”.

Después de conocido el dato de la inflación de abril en la Ciudad de Buenos Aires de 9,8%, Vitelli indicó que “en materia de inflación el Gobierno apunta a mostrar datos positivos para abril y mayo que son escenarios positivos que no se preveían en diciembre. La inflación ha bajado y lo que mira el Gobierno es a un Banco Central proactivo que se anticipa a la inflación bajando la tasa de interés para mantenerla negativa y proceder a la licuación algo que indica que el cepo va a seguir estando. La actividad podría estar llegando a hacer piso en abril y mayo. No la veo recuperándose rápidamente”.

Tras la noticia de la inflación en CABA, los bonos CER tuvieron leves alzas de hasta 0,38%. Las LECAP a tasa fija se mantuvieron estable. Los principales compradores fueron los bancos.

Los bonos soberanos tuvieron leves retrocesos porque los inversores ven que la Ley de Bases y el paquete fiscal serán modificados en el Senado y retornará a la Cámara de Diputados. De esta manera, el AL30D perdió 1% y el Global 2030, 0,7%. El riesgo país aumentó 15 unidades (+1,2%) a 1.234 puntos básicos.

Los bonos atados al dólar tuvieron ligeras bajas. Los Duales que ajustan por inflación o devaluación, perdieron hasta 0,37%.

El otro tema que preocupa a los inversores es el de las empresas de energía que en su mayoría se resisten a recibir un bono que vence en 2038.

Según María Moyano, Institucional Sales Trader de Adcap Grupo Financiero, “el tema es más una cuestión de señal del Gobierno a favor del “no hay plata” que una pérdida real que ponga en peligro la calidad crediticia de las empresas. Las generadoras están defendiendo su principal activo de los últimos 10 años (puede ser más), que es el cumplimiento de los contratos del sector energético. Si el Gobierno incumple alguno de los contratos que siempre fueron clave, va a ser una muy mala señal. Esto viene por el lado de lo que significa romper los contratos más que por el daño que causa el 50% del recorte por la deuda de CAMMESA. Por eso están rechazando la propuesta del Gobierno”.

La Bolsa sintió este movimiento. A pesar del alto volumen de negocios de $30.553 millones, el índice Merval de las líderes bajó 0,9% en pesos, pero subió 0,8% en dólares por la caída de la cotización del CCL.

Los ADRs -certificados de tenencias de acciones argentinas que cotizan en las Bolsas de Nueva York- tuvieron supremacía de alzas, pero de escasa magnitud.

Para hoy se aguarda el resultado de la licitación del Bopreal serie 3 que dará una pauta de cómo ven los inversores el presente.

Últimas Noticias

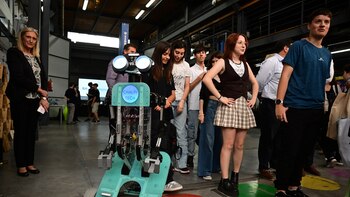

Se desarrolló Emprendedores Summit 2024, el evento porteño que busca potenciar proyectos e ideas jóvenes

Jornada financiera: el dólar libre bajó a $1.130 y hubo venta de acciones y bonos para tomar ganancias

Menos cepo: el BCRA decidió una nueva flexibilización para el pago de las importaciones

Colectivos: las empresas reclaman al Gobierno una reunión urgente y dicen no tener plata para pagar los sueldos de diciembre

Las reservas del BCRA crecieron en USD 350 millones y alcanzaron un nuevo máximo en 17 meses