Los bonos Bopreal que emite el Banco Central volvieron a generar una discusión entre economistas, en este caso entre un ex ministro de Economía y un funcionario y mano derecha del actual jefe del equipo económico Luis Caputo.

El ex jefe del Palacio de Hacienda entre diciembre de 2019 y julio de 2022, Martín Guzmán, cuestionó el instrumento financiero por el cual la autoridad monetaria busca darle curso de pagos a la deuda de los importadores con el exterior, que comenzó a ser licitado a fines de diciembre y que ya adjudicó USD 5.000 millones a las empresas con este tipo de pasivos.

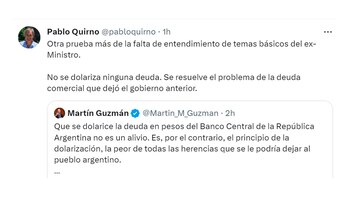

En un posteo en su cuenta de la red social X, Guzmán consideró: ”Que se dolarice la deuda en pesos del Banco Central de la República Argentina no es un alivio. Es, por el contrario, el principio de la dolarización, la peor de todas las herencias que se le podría dejar al pueblo argentino”.

El bono Bopreal del Banco Central es “el principio de la dolarización, la peor de todas las herencias que se le podría dejar al pueblo argentino”, planteó Guzmán

El que salió al cruce fue el secretario de Finanzas y uno de los funcionarios de mayor cercanía con Caputo. Pablo Quirno, por la misma vía, cuestionó: “Otra prueba más de la falta de entendimiento de temas básicos del ex-Ministro. No se dolariza ninguna deuda. Se resuelve el problema de la deuda comercial que dejó el gobierno anterior”, dijo el actual funcionario.

Un par de horas después, Guzmán retomó el tema en X, y aseguró: “El gobierno actual tiene razón en que hay un problema (con la deuda importadora). El gobierno usa esa oportunidad para decir que el Bopreal es la solución al problema de los importadores”, continuó.

“¿Tenían las empresas un derecho adquirido de dólares contra el BCRA? No. Pero sí que había un problema para esas empresas (que voluntariamente aceptaron aumentar su deuda para importar más en los tiempos de campaña presidencial). Cuando la brecha cambiaria era baja (10-15%), post devaluación del 13 de diciembre de 2023, muchas PyMEs decidieron comprar dólar MEP/CCL para amortizar la deuda”, acotó Guzmán.

“Eso deja de ser conveniente cuando la brecha es alta. Cuanto más alta es la brecha, más conviene suscribir el Bopreal, que es una suscripción de promesa de dólares al valor actual del tipo de cambio oficial. Las empresas que suscriben el Bopreal siguen teniendo la deuda con sus proveedores, salvo que la paguen haciéndose de dólares. Pero ahora sí tienen un derecho adquirido contra el BCRA”, añadió.

Y cerró describiendo dos escenarios posibles en caso de que el BCRA no tenga los dólares para honrar esa deuda. “Riesgo de quiebra (sí, no es un bono libre de riesgo, como ningún bono emitido en moneda extranjera en la Argentina)”, dijo en referencia a un comentario que había hecho Caputo; o bien “comprar dólares emitiendo pesos, o sea, usar lo que los economistas llaman el señoreaje (que en Argentina es todo inflación o ‘impuesto inflacionario’) para pagar esas deudas”.

Suramericana, la consultora económica que fundó Guzmán tras su paso por la función pública, explicó en un informe reciente que “considerando la totalidad de las colocaciones del Bopreal 2027 y los precios de colocación en pesos, el efecto monetario agregado implica una ‘esterilización’ de pesos por el equivalente a unos $4,11 billones (un 13,8% de los pasivos monetarios del BCRA)”.

El propio Caputo, hace pocos días, también en redes sociales había salido a defender al Bopreal que, afirmó, es “lo más parecido a un bono argentino ‘libre de riesgo’. No tiene nada que ver con un AL o Global”, dijo, en referencia a que se trata de un título de deuda del Banco Central en lugar del Tesoro, con lo cual ese carácter le da un plus de credibilidad al instrumento.

En ese marco, Luis Caputo, que desde que es ministro de Economía suele hacer un uso profuso de su cuenta de la red social X, contestó un posteo de un tuitero anónimo que había elogiado al Bopreal al asegurar: “Me atrapó conceptualmente, me siento intelectualmente inferior al que inventó ese bicho”, aunque marcó que podría tener un impacto en el proceso de acumulación de reservas.

“No se dolariza ninguna deuda. Se resuelve el problema de la deuda comercial que dejó el gobierno anterior”, replicó Quirno

El jefe del Palacio de Hacienda le replicó que “la emisión real del Bopreal es el 30%, a pagar en el 2027. Es decir, si el Central emitiera 5 mil millones, solo tendría que pagar 1.500 de capital a fin del 2027″, indicó Caputo. Además destacó que parte de las series del Bopreal se pueden utilizar ante AFIP como pago de impuestos. “El otro 70% sí o sí va a impuestos y aceptado por el Tesoro al CCL (si hubiera cepo y brecha en ese momento)”, continuó. La letra chica de esos bonos permite el pago de impuestos, con un tope equivalente de USD 3.500 millones, aunque esa posibilidad estará abierta desde 2025 a 2027 ya que este año el Gobierno necesitará todo tipo de ingresos posibles para conseguir el déficit cero.

De todas formas, reconoció que “seguramente no lo hemos explicado lo suficiente, porque casi nadie entendió esto, empezando por los que escribieron informes de valuación. El Bopreal es lo más parecido a un bono argentino ‘libre de riesgo’. No tiene nada que ver con un AL o Global”, concluyó el jefe del equipo económico.

Los Bopreal fueron un instrumento creado por Caputo y el presidente del Banco Central Santiago Bausili para solucionar la deuda importadora mientras al mismo tiempo absorbía pesos para reducir la base monetaria. Esos bonos comenzaron con pocas operaciones en las licitaciones semanales pero ganó fuerza a lo largo de enero. Son títulos que además comenzaron relativamente hace poco a cotizar en el mercado secundario.

Últimas Noticias

Caputo confirmó que el nuevo acuerdo con el FMI incluye fondos frescos y que negocia el ritmo de los desembolsos

Gustavo Scaglione se sumó como accionista al Grupo América

Se desarrolló Emprendedores Summit 2024, el evento porteño que busca potenciar proyectos e ideas jóvenes

Jornada financiera: el dólar libre bajó a $1.130 y hubo venta de acciones y bonos para tomar ganancias

Menos cepo: el BCRA decidió una nueva flexibilización para el pago de las importaciones