La deuda comercial por importaciones creció USD 3.820 millones en noviembre, en lo que fue el último mes de la gestión de Alberto Fernández. Se trata del valor más elevado desde que se tenga registro, de acuerdo a un informe del IERAL de la Fundación Mediterránea.

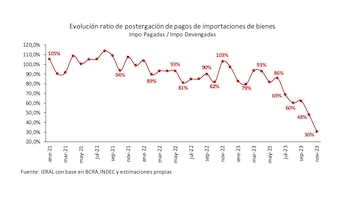

En perspectiva, dicho mes se habilitó el pago vía Mercado Único y Libre de Cambios (MULC) del 30%, de las importaciones devengadas, un porcentaje bajísimo, por buen margen el más bajo de los últimos años, como puede apreciarse en uno de los gráficos del informe.

El informe detalló que si se computan no solo las importaciones de bienes sino también las de servicios, el stock de deuda comercial entre 2017 y 2021 se mantuvo estable en torno a los USD 29.300 millones, pero, desde entonces, se disparó hasta alcanzar los USD 62.068 millones, es decir, USD 32.770 millones por encima del promedio.

“El segmento de bienes que se había mantenido estable en torno a los USD 22.760 millones hasta fines de 2021 más que se duplicó en la actualidad para alcanzar los USD 51.140 millones; por su parte, la deuda por el pago de servicios pasó de USD 6.500 millones a casi USD 11.000 millones”, precisó el IERAL.

La situación llegó a este punto como resultado de que el Gobierno anterior autorizó importaciones que fueron realizadas pero no así los giros de divisas para pagar a los proveedores del exterior. En parte, esto se hizo para evitar la caída de la actividad, “pateando” para adelante el shock negativo de la sequía que redujo el ingreso de divisas.

Compromisos, deudas y abastecimiento

La acumulación de compromisos radica fundamentalmente entre las empresas industriales y sus proveedores o casas matrices en el exterior. En el caso de las pymes, los proveedores del exterior empezaron a frenar la entrega de insumos.

En este contexto, y ante la escasez de reservas del Banco Central para hacer frente estas sumas, el Gobierno lanzó el BOPREAL (Bonos para la Reconstrucción de una Argentina Libre), pero no tuvo el debut esperado: en la primera licitación solo adjudicó el 9% del monto máximo de ofrecido (USD 68 millones sobre un total ofrecido de USD 750 millones) y en la segunda, USD 60 millones.

Para el IERAL, las principales causas del no éxito de este instrumento son:

1) en el comportamiento defensivo de un buen número de empresas prefirieron esperar para conocer la cotización en mercado secundario y de esta manera poder ver el tamaño de la “pérdida contable”;

2) otras evaluaban ir al CCL por lo bajo de la brecha, ya que la paridad oficial más el impuesto país no implicaba grandes diferencias y

3) por último, la licitación se hizo “a las apuradas” dado que recién 24 horas antes de la licitación, la AFIP habilitó el padrón de deuda de importadores y algunos interesados no llegaron a completar todos los requerimientos burocráticos.

A raíz de esos contratiempos, la autoridad monetaria mejoró algunas condiciones del BOPREAL, apuntando a las futuras licitaciones.

“Más allá del resultado de próximas licitaciones, la experiencia con el BOPREAL podría estar convalidando la necesidad de un replanteo más profundo en el funcionamiento del mercado cambiario, teniendo en cuenta además que se están iniciando las negociaciones formales con el staff del FMI en función de mantener la línea de crédito pese a los enormes desvíos incurridos en la gestión anterior”, señaló el informe.

Nuevo sistema de importaciones

En paralelo, ya empezaron a aprobarse muchos de los pedidos presentados por los empresarios para importar mediante el nuevo Sistema Estadístico de Importaciones (SEDI). Este reemplaza a las SIRA (Sistema de Importaciones de la República Argentina)

Si bien el pago de las operaciones continuará siendo diferido -hay un cronograma de acceso al mercado de cambios que va de los 30 a los 120 días en general-, representa una buena señal para los empresarios que se estén habilitando los permisos.

Últimas Noticias

La Cepal aumentó al 2,2% su previsión de crecimiento del PIB de América Latina para este año

Una por una, cuáles fueron todas las desregulaciones del Gobierno en el sector aerocomercial este año

El dólar libre sube por octavo día seguido y se ofrece a 1.190 pesos

Un paso más hacia el bimonetarismo: ARCA dio precisiones para facturar en dólares y otras monedas

Qué trámite tienen que hacer los usuarios que quieran salir del país en un auto que no tiene chapas patente