Después de 30 años la Argentina volvió a registrar una tasa de inflación anual de tres dígitos porcentuales, en un escenario de una economía debilitada por la sequía que afecta no sólo a los productores del agro pampeana, sino también a las finanzas públicas, interna por menor contribución a la recaudación de impuestos y externa por la drástica baja del aporte al balance de divisas del Banco Central; y debilitamiento del poder de compra de los ingresos, tanto de los trabajadores como de jubilados y pensionados que reciben aumentos en base a índices del pasado más bajos que los del presente.

En tanto, en el frente internacional la perspectiva es recesión por la extensión del conflicto bélico entre Rusia y Ucrania, y la preocupación de la Reserva Federal de los EEUU por reducir la inflación con una agresiva política de suba de tasas de interés, pese a que generó estragos en pequeños bancos que perdieron depósitos, al disminuir la rentabilidad con la caída del precio de los Bonos del Tesoro que formaban gran parte de sus activos.

Con ese cuadro, Infobae entrevistó a Iván Carrino, economista, escritor, conferencista y profesor, director de IC & Asociados, empresa de investigación y asesoría económica y es Investigador Asociado de FARO UDD, el Núcleo de Humanidades y Ciencias Sociales de la Universidad del Desarrollo, en Chile, para que cuente su visión de la difícil coyuntura interna y externa y sus expectativas para el corto plazo.

— El empleo sube, la producción baja y cae la productividad ¿Por qué ocurre esa rara combinación?

— Si miramos los datos de empleo y producción agregadas, Argentina está atravesando lo que podríamos denominar un “Gran Rebote”. Por ejemplo, desde el piso de 2020, el empleo total de la economía creció en 4,3 millones y el empleo registrado creció en 1,3 millones hasta diciembre. Y, aunque hay que aclarar que, de ese millón, solo 520 mil son empleos en el sector privado de la economía, el rebote existe. ¡Y menos mal! Si no, estaríamos en una situación verdaderamente caótica. Ahora bien, como decía, esto es solo un Gran Rebote que responde a las tres crisis que se atravesaron en el último tiempo.

La primera, la crisis cambiaria de Macri, que comenzó en diciembre de 2017 y terminó en el primer acuerdo con el Fondo Monetario Internacional. En ese período, y hasta agosto de 2019, el dólar pasó de costar alrededor de $18 a $45, en un país con una inflación sustancialmente menor.

El segundo shock fue el de las PASO 2019. Con la victoria de Alberto Fernández y Cristina Fernández de Kirchner, el dólar pegó un nuevo salto hasta $60, y otra vez hubo un golpe: más inflación y las asociadas recesión y caída del salario real.

Tercero, en 2020 llegó la pandemia de Covid-19 y, con ella, el famoso “quédate en casa”, que destruyó todas las economías del planeta. Nosotros no íbamos a ser la excepción.

Después de caídas tan significativas siempre existe un rebote. Es más, de no haber habido pandemia la economía argentina ya tenía el rebote asegurado a fines de 2019. La pandemia -en ese estricto sentido- solo hizo que el rebote comenzara desde mucho más abajo. Entonces, el empleo sube porque está en fase de recuperación, y la producción crece, pero se desacelera, porque estamos llegando nuevamente a los niveles previos a las crisis mencionadas.

El dilema es cómo superar el techo del estancamiento que tenemos hace más de 10 años. Porque todo este gran rebote, lo único que hace es llevarnos al nivel de producción que swe alcanzó en 2017, ¡seis años atrás! Y, si miramos el PBI en términos por habitante estamos nada menos que 10% por debajo del nivel de 2013. He ahí el drama de la situación económica actual.

— ¿Ahora estamos con un gobierno signado por la “mala suerte”: pandemia, invasión rusa a Ucrania, sequía, suba de tasas de inrterés en el mundo, o con resultados negativos derivados de la falta de un plan y de políticas de consenso?

— Acá creo que no se puede negar que la crisis del Covid-19 golpeó al planeta entero. No obstante, el Gobierno tiene que hacerse cargo de las políticas de encierro forzoso que llevó adelante, sin tener en cuenta, e incluso menospreciando y ridiculizando a todos aquellos que advertíamos del enorme costo en materia económica que las cuarentenas iban a tener.

Lo que quiero decir es que, obviamente, uno no siempre va a tener buena fortuna, pero, dadas las circunstancias, siempre está la posibilidad de elegir, y el gobierno de Fernández (con el apoyo de Kicillof, Rodríguez Larreta y tantos otros políticos que hoy se hacen los distraídos) eligieron una supuesta solución que generó un enorme costo económico que aún seguimos pagando. Y digo supuesta solución porque todas las políticas restrictivas hicieron poco y nada para frenar el avance del virus, como demuestran al menos tres decenas de estudios empíricos, que pueden consultarse en este link: https://www.aier.org/article/lockdowns-do-not-control-the-coronavirus-the-evidence/.

Ahora bien, dicho todo esto, de no haber habido pandemia/cuarentena, el Gobierno hoy tendría mucho más apoyo popular y la economía se encontraría en mucho mejor forma. Es que, como le decía antes, ya después de la crisis cambiaria de 2018 y el shock de las PASO 2019, la economía estaba lista para rebotar incluso con niveles de inflación en baja.

Alberto Fernández llegaba al poder con la “buena suerte” (mala suerte para los argentinos), de que la economía ya tenía dos años de recesión y una fuerte caída de los salarios en dólares, una situación similar a la de la salida de la convertibilidad. Ahora bien, llegó la pandemia, e impuso la cuarentena, la economía cayó como nunca, y hoy estamos pagando los costos con los niveles de inflación más altos desde la hiperinflación de principios de los noventa.

— ¿Cómo ve el rol del FMI?

— Para no adueñarme de frases que no son mías, voy a citar aquí a dos colegas. El primero es José Luis Espert, que acá en Infobae escribió que el FMI se había “kirchnerizado”. El segundo es el ex presidente del BCRA, Federico Sturzenegger, que escribió un artículo titulado “el plan macrista de Alberto Fernández”. Ambos tienen razón.

En primer lugar, porque el FMI accedió al plan más light de la historia con Argentina, aceptando el cepo y los precios máximos. En segundo lugar, porque en sus objetivos macroeconómicos dicho plan es similar al que había cerrado Macri, solo que más gradualista aún. Así que, si algunos decían que Donald Trump le había financiado la campaña a Mauricio Macri vía FMI, se podría decir lo mismo de Joe Biden; que le financió la campaña a Alberto Fernández a través del generoso crédito de USD 45.000 millones en condiciones ultra flexibles que le otorgó el FMI en el acuerdo con Martín Guzmán.

En diciembre, por ahí, también podamos decir que en ningún caso el plan electoral resultó exitoso, pero eso está por verse. Como sea, el FMI es como un profesor que tiene al alumno por tercera vez rindiendo la materia previa. Si el alumno logra decir que 2 más 2 es 4, entonces lo aprueba. Acá ocurrió lo mismo, le pidió a la Argentina lo mínimo básico para ir hacia un lugar menos peligroso: achicar un poquito el déficit fiscal y bajar la emisión monetaria. Y, sí, es lo mínimo indispensable.

— La inflación se duplicó en 3 años, y las tasas mensuales actuales son el doble de las que el Indec registraba en 2022 ¿Cómo ve ese proceso para el corriente año?

— Sobre la inflación le diría que no hay forma de saber qué puede pasar. Es que el problema es que tenemos una parafernalia de controles de precios tan extendida, que en el corto plazo todo depende de qué haga el gobierno con eso. Voy a un caso concreto, hace unas semanas hicimos un análisis en la consultora y obtuvimos que, de salir del cepo de un día para el otro y unificar el mercado cambiario, la inflación sumaría 18 puntos al año siguiente. Ahora, si el gobierno mantiene el cepo, entonces puede esconder la basura debajo de la alfombra un tiempo más, porque básicamente eso es el cepo, así como toda la batería de precios “congelados”, “cuidados”, y “justos” que existen. Ése es el principal problema para prever lo que va a ocurrir.

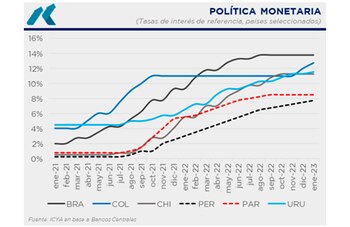

Ahora bien, si miramos la cuestión macroeconómica no soy tan pesimista. Es que la inflación del 100% de 2022 hay que comprenderla en el contexto del desastre que se hizo en 2020. El combo cuarentena más déficit fiscal financiado 100% con emisión monetaria es sin duda el factor determinante de la aceleración inflacionaria que vivimos los últimos dos años. Algo similar, de hecho, se dio en todos los países de la región y del planeta. Ahora bien, una vez que los gobiernos comenzaron a ajustar su déficit y los Bancos Centrales revirtieron sus agresivas políticas monetarias, la inflación está comenzando a ceder.

De alguna forma, en Argentina algo de esto también ha ocurrido, motivo por el cual le diría que desde la perspectiva macroeconómica hay razones para ver menores niveles de inflación en 2023, suponiendo que no hay un sinceramiento fuerte en los precios regulados. En cualquier caso, el shock inflacionario de liberar precios máximos es preferible a las políticas de hoy en día que no permiten a la economía salir del estancamiento.

— Algunos economistas perciben que la inflación ayuda al Gobierno a bajar el déficit fiscal, al provocar la licuación del gasto ¿Qué opina?

— Sí, es que al gasto se ajusta por las buenas o solo por las malas. Para dar un dato, en 2018 un empleado promedio del sector privado cobraba USD 1.400 por mes. Hoy, al dólar libre, el último dato de la serie da USD 530. Si lleva eso a las jubilaciones o a los salarios del sector público pasa lo mismo. Ahora bien, dicho esto, también hay que decir que esta forma de bajar el gasto no sirve.

Eventualmente los trabajadores piden aumentos que compensen por las pérdidas pasadas y la recuperación se agota. Es similar a lo que pasó entre 2003 y 2011, la economía atravesó también un gran rebote a base de salarios pulverizados, pero una vez que todo volvió a los valores reales previos, la economía dejó de crecer. Esto no quiere decir que tengamos que necesariamente tener salarios bajos (Suiza debe tener los salarios más altos del planeta y ninguna crisis). Pero, si no aumenta la productividad de la economía con reformas estructurales, entonces los salarios artificialmente altos sí se vuelven insostenibles.

Por último, también hay que decir que estos niveles de inflación, incluso cuando pudieran licuar el gasto público, no benefician al gobierno. De hecho, la mejor carta que tienen desde el punto de vista electoral es llegar con menores niveles de inflación y el dólar calmo, sino hasta su propio electorado los terminará castigando en las urnas. La fortísima interna oficial es síntoma de esa realidad.

— El nuevo canje de deuda recibió muy baja adhesión por parte de los bancos privados ¿A qué lo atribuye?

— A que Argentina es el peor deudor del mundo. Somos defaulteadores seriales de deuda y, encima, este último gobierno llegó al poder diciendo expresamente que no iba a pagar la deuda del anterior y así lo terminó haciendo cuando les impuso la quita a los acreedores privados. Ahora bien, todo eso se hizo, nos dijeron, porque iba a alivianar los compromisos de Hacienda y todo iba a funcionar mejor. Sin embargo, la brecha cambiaria aumentó y el riesgo país está en 2.300 puntos básicos.

Comprar un bono argentino es una aventura peligrosa, y apostar al largo plazo todavía más. Igualmente, en la medida que se acerquen las elecciones y los candidatos con mayores chances tengan un discurso razonable, seguramente veamos una mejora en el clima financiero. De hecho, la suba de las acciones desde mediados de 2022 pueden ser una señal de esa expectativa favorable hacia 2024.

— ¿Sergio Massa deberá proponer un nuevo canje de deuda, porque no podrá pagar los abultados vencimientos del segundo semestre 2023, o se expondrá a la exigencia de fuerte suba de las tasas de interés?

— No lo sé, claramente los vencimientos de deuda son un problema para un país con nuestro track récord, y lo cierto es que el canje tampoco cambia mucho la película. Al fin y al cabo, si la desconfianza crece, los bonos se venden y la prima de riesgo se dispara sin importar si la deuda vence mañana o en 50 años. Es lo que pasó a mediados de 2022, cuando el Banco Central terminó emitiendo algo más de $2 billones para sostener el precio de los bonos en pesos en el mercado secundario.

— En cualquier caso ¿Qué efecto generará sobre la economía real? ¿Y sobre la brecha cambiaria?

— Si este escenario se repite nuevamente podemos ver tensión sobre la brecha cambiaria, el dólar paralelo y el nivel de inflación. O bien, como usted dice, la necesidad del Banco Central de subir fuerte las tasas para contrarrestar este efecto. Igualmente, no veo tan probable este escenario. Entiendo que las próximas elecciones generan ciertas expectativas favorables que van a aquietar las aguas financieras. A lo que le prestaría atención, sin embargo, es a lo que está pasando en Wall Street con la quiebra de SVB. Dada la enorme burbuja que se generó con políticas monetarias tan expansivas de la Reserva Federal, no me extrañaría si lo de SVB es solo el comienzo de algo más grande. Y ahí sí, ¡a los botes!

— ¿Qué opina de la magnitud que mantiene la deuda del Banco Central con las entidades financieras a través de las Leliq y Pases? ¿Cómo ve ese frente?

— Bueno, en 2017 se empezó a hablar de la “bomba de las Lebac” cuando estos instrumentos representaban entre 150% y 170% de la base monetaria. Hoy en día, entre Leliq y Pases, superan 210% de la base monetaria. O sea, si en ese entonces había una bomba, ahora la bomba es mucho más grande.

No obstante, no haría foco en las Leliq como si se tratara de un problema específico. En realidad “el problema de las Leliq” no es otra cosa que el problema de la sostenibilidad de la deuda pública en general, que es el problema de la sostenibilidad del programa económico. Cuando en diciembre de 2017 comienza a crujir el programa económico de Macri, las Lebac fueron una partecita más del problema más general que era que nadie quería tener ni un segundo más un activo argentino en su cartera. Así, se vendieron mansalva acciones (cayó la bolsa), bonos (subió el riesgo país), pesos (se devaluó la moneda) y también Lebacs, por lo que el Banco Central terminó vendiendo USD 20.000 millones y llevando la tasa de interés a la estratósfera. Pero el problema no eran las Lebac ni las Leliq, sino un déficit fiscal que se volvió a todas luces infinanciable. Hoy la situación -en el fondo- es la misma, si lo fiscal no encuentra solución, entonces hay riesgo, si se va arreglando, no me preocuparía mucho por la relación Leliq a Base Monetaria o similares.

— ¿La Argentina necesita un nuevo régimen monetario, como la dolarización?

— La Argentina sí necesita un nuevo régimen monetario y, si se dolariza la economía, en un año se termina la inflación. Dicho esto, también me parece que puede tener sus costos asociados. En economía decimos que lo que no ajusta por precio, termina ajustando por cantidades. Entonces, frente a una crisis fiscal y de deuda, hoy lo que sucede es que salta la inflación y se licúan los salarios, pero no aumenta tanto el desempleo. Si existiera una moneda dura, en cambio, no va a haber inflación, pero probablemente sí un aumento mayor del desempleo, como ocurrió en los países del euro después de la “crisis subprime” o bien acá en la Argentina a finales de los ‘90.

A pesar de esto, estoy a favor de la dolarización de la economía y de introducir posteriormente reformas que flexibilicen los mercados y reduzcan el tamaño del Estado para evitar volver a tener las crisis que tenemos cada 5 años. Pero también estoy a favor de otros sistemas que han demostrado ser útiles para mantener la inflación baja y estable.

Países como Chile o Perú no han dolarizado y, sin embargo, son ejemplos en materia de estabilidad de precios.

También estoy de acuerdo con eliminar el Banco Central y tener un sistema de competencia de monedas como proponía el Premio Nobel Friedrich Hayek. Yo quiero que se acabe la inflación, y la evidencia muestra que hay varios caminos para llegar a eso.

Ahora bien, no importa qué camino se tome, cualquiera va a implicar un nuevo régimen monetario. Porque, de mínima, el nuevo gobierno va tener que cambiar la Carta Orgánica del Banco Central para dotarlo de independencia y promover el profesionalismo. Eso es de mínima, después de ahí para arriba hay varias opciones.

— ¿Una reflexión final?

— Como reflexión final te diría que me resulta a la vez deprimente pero auspicioso el derrotero económico de la Argentina. Deprimente porque es increíble que tengamos tantos países vecinos que hayan aprendido a hacer las cosas mínimas indispensables para que sus economías funcionen bien, como tener un fisco equilibrado con menores impuestos, mercados más flexibles y un comercio internacional más libre. Que nosotros insistamos tanto en ir a contramano de esto me deprime. Sin embargo, también me da cierto optimismo. A la larga, no podemos ser –por tan largo tiempo- la oveja negra de la familia. Comienzo a sospechar que algunos consensos básicos, que ya existen en la ciencia económica, van a pasar a formar parte de nuestra dirigencia política. Y, si este es el caso, será de a poco, pero Argentina tiene buen futuro.

Fotos: Adrián Escandar

Seguir leyendo:

Últimas Noticias

Juicio por YPF: Estados Unidos presentó un escrito en defensa de Argentina y contra el pedido de desacato y sanciones

En la presentación, el Departamento de Justicia de EE.UU. advirtió que castigar al país afectaría la reciprocidad judicial y las relaciones exteriores entre ambas naciones

Jornada financiera: las acciones y los bonos retomaron las pérdidas y el riesgo país superó los 550 puntos

La baja del índice Nasdaq tras el balance de Nvidia impactó en las bolsas de la región y el S&P Merval restó 1,6%. Los bonos en dólares cedieron 0,4% y el riesgo país subió a 554 puntos. El dólar subió por tercer día y el BCRA compró USD 41 millones

Entre Ríos regresa al mercado internacional tras casi diez años con la colocación de bono por USD 300 millones

La operación busca refinanciar el bono ERF28, cancelar deuda en pesos de corto plazo y extender el perfil de vencimientos para mejorar la liquidez del tesoro provincial

Monotributo: paso a paso, qué tienen que hacer los contribuyentes si ARCA los recategoriza de forma automática

La normativa establece que el recurso se debe presentar en un plazo de 15 días hábiles desde la notificación electrónica, mediante la vía digital, acreditando con documentación la procedencia de los fondos cuestionados como ingresos por el organismo

Cayó el turismo al exterior: en enero viajaron 163.200 argentinos menos fuera del país que un año atrás

Aunque el turismo emisivo retrocedió, el número de personas que salió del país volvió a duplicar al de extranjeros que ingresaron. Como había anunciado el Gobierno, el informe oficial dejó de informar los gastos en dólares provenientes de la dinámica turística