En un nuevo ataque, el presidente Alberto Fernández acusó a “los que guardan USD 20.000 millones en el campo y no los liquidan, esperando una mejor rentabilidad cuando el país lo necesita”, lo que generó la indignación del agro. “El gobierno trata de tapar sus errores acusando con temas que no son verdad”, dijo Jorge Chemes, titular de Confederaciones Rurales Argentinas (CRA). La entidad, a su vez, precisó en un comunicado que “los productores no retienen soja ni granos, simplemente escalonan las ventas a lo largo de los meses para financiar sus propios proyectos a lo largo del año. Ya liquidaron toda la cosecha récord de trigo y casi toda la de maíz; tampoco tienen USD 20.000 millones retenidos. No habría manera, porque no llegan a los ingresos totales de los productores en un año calendario”.

De igual modo, en una entrevista radial, Daniel Artana, economista de FIEL, señaló que los dichos de Alberto Fernández implicarían que los productores tienen guardadas 40 millones de toneladas, algo físicamente imposible. Además, la cifra de USD 20.000 millones que revoleó el presidente está muy alejada de los USD 2.000 a USD 2.500 millones de rezago en la liquidación que estimó el presidente del Banco Central, Miguel Pesce, miembro del gabinete económico y amigo personal del jefe de Estado.

Si los productores venden meses antes de incurrir en los gastos de la próxima cosecha, ¿qué harían con los pesos que reciben del Banco Central, que les liquida al dólar comercial, luego de que la AFIP les detrajo, además, impuestos a la exportación (retenciones) que en el caso de la soja llegan al 31%? ¿Ponerlos a interés y perder contra la inflación o comprar dólares?, se preguntó Artana, quien sugirió al gobierno que les pida a los militantes kirchneristas o al propio Máximo Kirchner que vendan sus dólares.

También el economista Manuel Adorni planteó en un tuit el dilema de un productor agrícola que luego de liquidar sus ventas, pagar retenciones y recibir pesos al tipo de cambio oficial fuera a hacerse dólares al mercado blue, con lo que luego de trabajar, invertir y arriesgar recuperaría solo 1 de cada 4 dólares que generó. Y encima, notó Adorni, lo acusan de “oligarca especulador”.

De hecho, el gobierno desalienta la exportación y liquidación con un cepo y una brecha cambiaria superior al 140% y retenciones que dejan al productor argentino muy lejos de sus pares del Mercosur.

La comparación más relevante es con los productores de Brasil, explicó Juan Manuel Garzón, economista del Ieral de la Fundación Mediterránea, pues ambos países son grandes productores de commodities agrícolas y exportan a través de puertos de alta actividad y acceso marítimo o cuasi-marítimo, como Rosario, la principal puerta de salida de la agroexportación argentina, y Paranaguá, uno de los más grandes de Brasil.

Las diferencias son abismales. En julio, mientras un exportador de soja brasileña recibe USD 573 por tonelada de soja exportada (no hay allí cepo ni brecha cambiaria ni retenciones, como tampoco los hay en Uruguay y Paraguay; se trata de una excentricidad de la actual política económica) a través Paranaguá, un exportador argentino que exporta por el puerto de Rosario recibe en cambio el equivalente a USD 166 en pesos del dólar “Contado con Liquidación”, la referencia más válida, pues paga buena parte de sus insumos productivos a ese dólar.

Esto es, el productor de soja argentino recibe el 29% de lo que recibe su competidor brasileño, la relación más baja de los últimos diez años, subrayó Garzón. O al revés, el productor brasileño recibe 3,45 veces (esto es, 245% más) que su par argentino.

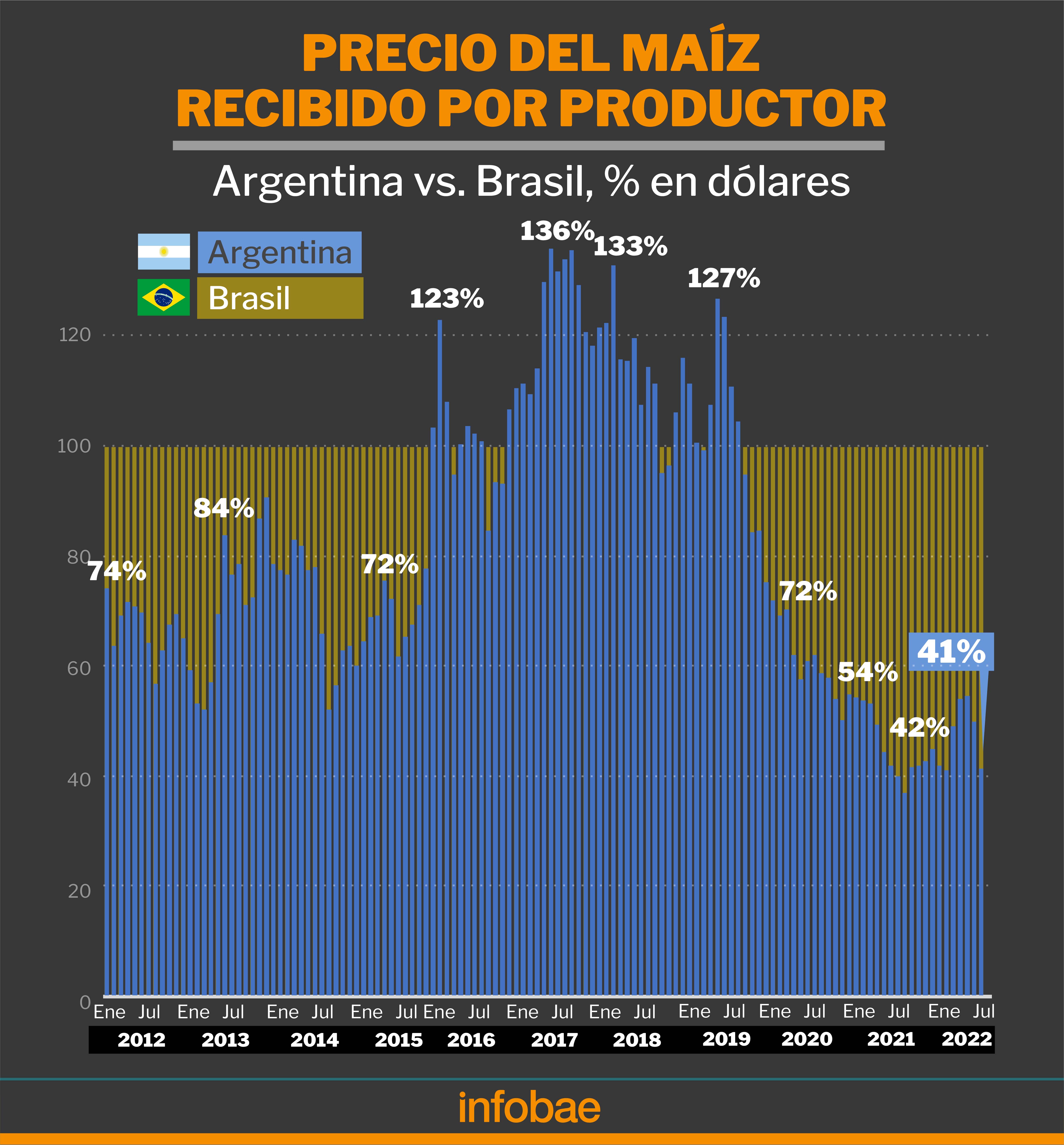

En el caso del maíz, la diferencia es menor, pero igualmente muy grande. También para julio y considerando los mismos puertos de salida, el productor maicero argentino recibe el equivalente en pesos a 98 dólares CCL, mientras el brasileño recibe 238 dólares libres de polvo y paja. Ergo, el productor argentino recibe el 41% de lo que recibe su colega brasileño. O, puesto de otro modo, este recibe 143% más en dólares.

En el caso del maíz la diferencia es menor, por la diferencia de las retenciones, explicó Garzón: el impuesto sobre la exportación del poroto de soja es del 31% (y de 33% en el caso del aceite y la harina), mientras que en el caso del maíz, el trigo y el girasol la retención es del 12 por ciento.

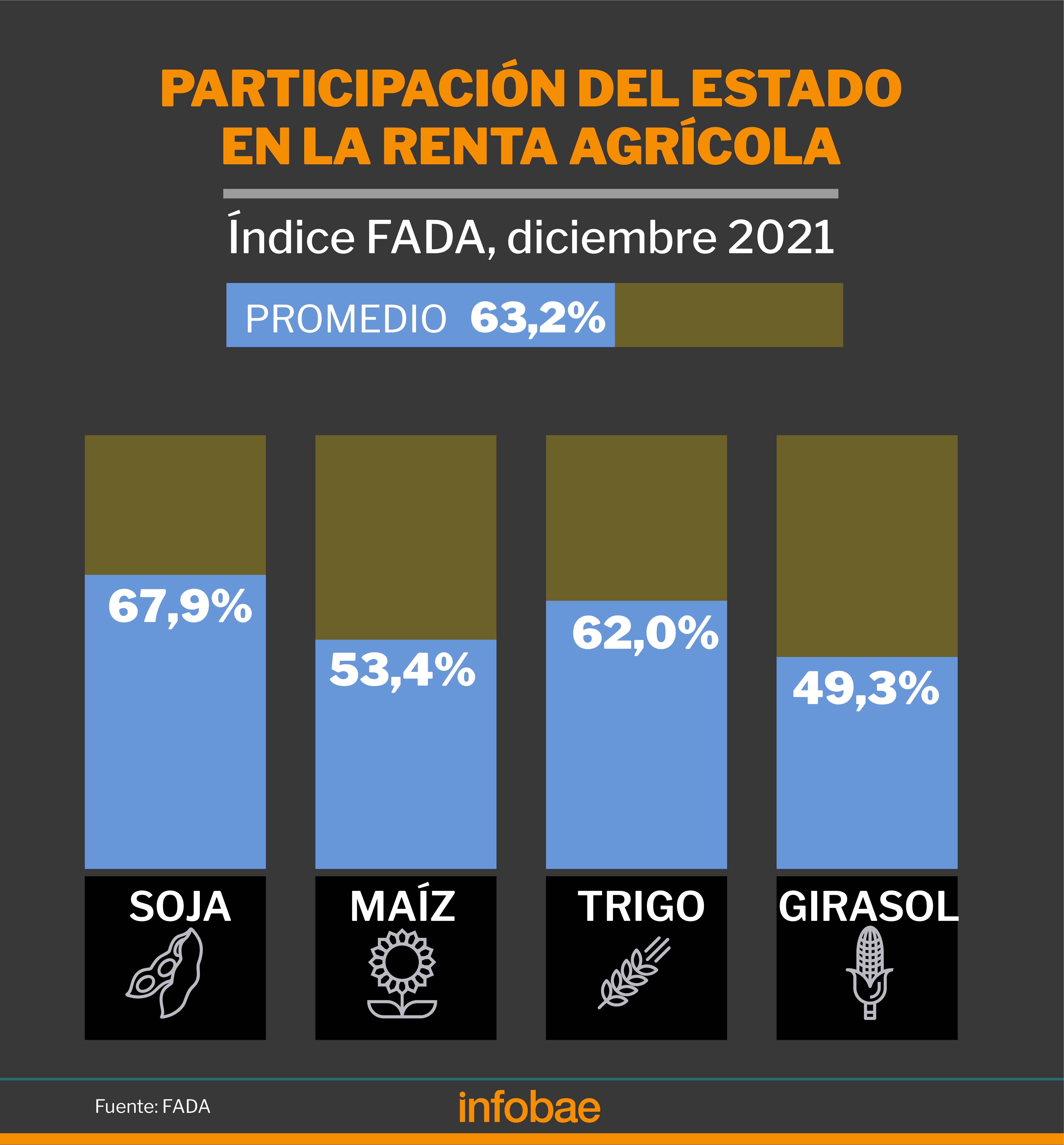

Un índice que elabora la Fundación Agropecuaria para el Desarrollo de Argentina (FADA), teniendo en cuenta no solo las retenciones, sino los tributos y tasas que a todo nivel debe enfrentar un productor, precisó que hacia diciembre pasado la participación del Estado en la renta agrícola era del 63,2% para el promedio ponderado de los cultivos de soja, maíz, trigo y girasol. Esto es, de cada $100 que genera el productor (ingresos menos costos totales), $63,20 se lo llevan los distintos niveles del Gobierno a través del cobro de impuestos nacionales y provinciales y tasas municipales. Esa presión, en el caso de la soja, era del 67,9%, para el trigo 62%, para el maíz 53,4% y para el girasol 49,3 por ciento. La presión total superaba el 66% en la provincia de Entre Ríos y el 60% en todas las principales provincias agrícolas del país.

Al revés

Al revés de lo que argumenta el gobierno, el ritmo de comercialización no provoca sino que es influido por las turbulencias cambiarias y financieras. El proceso se inicia con el ingreso del grano al circuito y marca también el inicio de los procesos logísticos e industriales, amén de comerciales. Según las estadísticas del ministerio de Agricultura, las ventas de maíz mantienen un patrón estacional normal, fluyendo al mercado en línea con los registros de las últimas campañas. No se detecta aún, observó Garzón, una influencia negativa de la volatilidad macroeconómica. Al cierre de junio se llevaban comercializadas unos 25 millones de toneladas de maíz del ciclo 2021/22, cerca del 50% de la cosecha esperada de este cereal.

La comercialización sí es más lenta en el caso de la soja y su ritmo menguó en las últimas semanas. De venderse casi 800 mil toneladas semanales de soja en mayo, se pasó a 540 mil en las últimas cinco semanas, precisó Garzón, tomando cuatro semanas de junio y la primera de julio.

Como Rusia

Pero la cuestión trasciende la coyuntura. La Argentina es uno de los pocos países del mundo (otro es Rusia) que grava sistemáticamente sus exportaciones agrícolas. Ucrania, Bielorrusia, la India aplican, según las circunstancias, retenciones a ciertos productos, pero en ningún caso se trata de una política permanente y no abarca todos los productos del agro, explicó Garzón.

Históricamente, el producto del agro del que más se desalentó la exportación fue la carne vacuna, por su lugar en lo que el kirchnerismo llama “la mesa de los argentinos”, pero el mismo principio terminó afectando a la soja e incluso a la industria del conocimiento, notó Jorge Vasconcelos, economista jefe del Ieral.

Perdiendo mercados

Entre exportaciones y consumo interno, siempre privilegió este último, aún a costa de resignar divisas. Un reciente estudio de Vasconcelos comparó el market-share (participación) de la Argentina y Brasil en los mercados mundiales de soja y carne (ver gráfico). Las políticas aplicadas en los últimos 20 años, estimó el economista, hicieron que la Argentina, que hacia el año 2000 exportaba en valor casi lo mismo que Brasil, esté hoy USD 21.900 millones por debajo. En el caso de la carne vacuna, de la hasta mediados de los 90s exportaba también como Brasil, hacia 2020 exportaba USD 12.500 millones menos. Diferencias que, estimó Vasconcelos, se ampliaron en los últimos dos años.

“Una gama amplia de actividades de fuerte potencial exportador ha visto truncados sus proyectos, o éstos han sido ejecutados a escala reducida, por los recurrentes cambios de reglas de juego”, escribió Vasconcelos. Esta política “miope y cortoplacista”, escribió, no se limitó al trigo y a la carne, sino que alcanzó los combustibles, la energía y hasta la industria del conocimiento. La acumulación de distorsiones, en nombre de “la mesa de los argentinos” o argumentos similares, ha tenido, concluye el estudio, un “costo de oportunidad” en materia exportadora mucho mayor a las dudosas cifras que el presidente Alberto Fernández le reclama al campo, mientras con la política económica se sigue ametrallando los pies.

SEGUIR LEYENDO:

Últimas Noticias

Argentina Week: luego de otro round de críticas de Milei a empresarios, el operativo “seducción a inversores” quedó en manos de Caputo

La segunda jornada del evento promocional del Gobierno local se hará en el Bank of America. Más paneles estratégicos y el termómetro de la Gran Manzana

Sube la nafta pese al traslado gradual del alza del petróleo a surtidores: qué se espera para las próximas semanas

El litro de la de mayor octanaje ya supera los $2.000, mientras que la super tiene un precio equivalente a 1,25 dólares. Las empresas buscan suavizar el impacto de la guerra con Irán. Las perspectivas de una entidad especializada en energía

Vuelven las pick-up con cabina simple al mercado automotor: cuáles son los modelos disponibles y cuánto cuestan

Ante una mayor oferta de SUV importados, las automotrices amplían las versiones de camionetas de trabajo que habían quedado algo relegadas frente a las de mayor equipamiento y confort

Ley de Semillas: un punto clave del acuerdo comercial con Estados Unidos reabre una grieta en el campo

El Gobierno busca actualizar una norma vigente desde 1973 y acercar la legislación argentina a estándares internacionales. La iniciativa reabre una disputa histórica entre empresas semilleras y productores por el uso propio de las semillas