La acciones argentinas que cotizan en Estados Unidos emprendieron un sendero negativo que arrancó el viernes 12, antes de los comicios de medio término, pero que se aceleró al confirmarse el triunfo opositor en las elecciones. Este lunes, con feriado en la plaza local, la tendencia negativa se extendió en los negocios con activos argentinos en Wall Street.

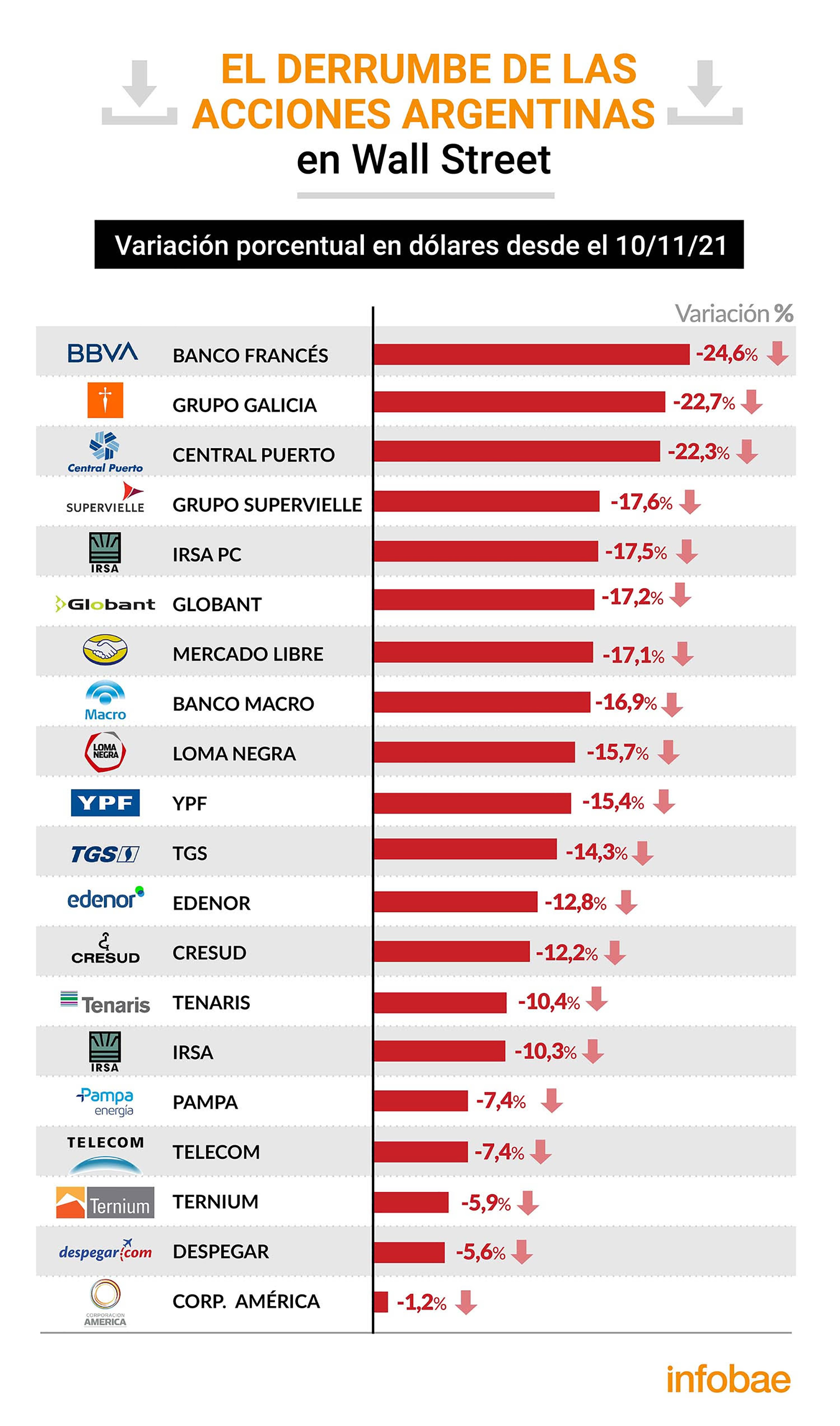

Desde los máximos alcanzados el 10 de noviembre, cuando los títulos privados registraron sus precios en dólares más altos desde marzo de 2020, y valores récord en pesos, la baja promedio fue de 12,7% en dólares -”contado con liquidación”- y de 11,7% en pesos.

Los ADR de los bancos son los que experimentan las caídas más pronunciadas. La exposición de los bancos a bonos del Tesoro y también a las Letras de Liquidez (Leliq) que coloca el BCRA es observada como una señal de debilidad para los balances de las entidades.

Desde el miércoles 10, las acciones de Banco Francés recortaron un -24,6% y las de Grupo Galicia acumularon una pérdida de 22,7% en Wall Street, para negociarse ahora debajo de los 9 dólares. Banco Macro descendió 16,9% y Grupo Supervielle, un 17,6 por ciento.

El índice accionario S&P Merval de Buenos Aires, ahora en los 85.695 puntos, descontó 11.000 puntos desde su récord intradiario de 97.024 puntos del jueves 11 de noviembre.

Las PASO y la maldición del “triple techo”

Aunque en un principio se descontaba que las acciones y bonos argentinos emprenderían un sendero firme de alza a partir de la sorpresiva derrota del oficialismo en las primarias del 12 de septiembre, lo que sucedió fue una serie de idas y vueltas con una clara “resistencia” para el mercado local.

En dos meses, el panel Merval tocó tres máximos desde marzo de 2020 -cuando el mundo acusó el impacto económico de las restricciones contra el Covid-19- en la zona de los 450 puntos en dólares, lo que en el análisis técnico se llama un “triple techo”. El primero, el 13 de septiembre, que desató rápidas ventas de oportunidad cuando comenzaron las versiones acerca de un “plan platita” desde el Gobierno para revertir el resultado en las legislativas.

La reacción oficial al resultado electoral disipó las expectativas de los agentes bursátiles por una rectificación de la política económica

El segundo pico se dio el 26 de octubre, pero éste encontró otra barrera con el plan oficial de congelamiento de precios, una pobre señal por su ineficacia para atacar la aceleración inflacionaria, y la ausencia de novedades sobre un acuerdo con el FMI.

La efervescencia alcista tuvo un tercer episodio a días de las legislativas, entre el 10 y el 11 de noviembre, cuando se descontaba un triunfo más abultado para la oposición. La expectativa de un Gobierno más proclive al diálogo y la negociación con la pérdida de las mayorías parlamentarias alimentaba la renovada apuesta por acciones locales. Después de la votación, la propuesta de un plan económico plurianual sonó más como una entelequia para distraer a la opinión pública, mientras que el “festejo de la derrota” el Día del Militante peronista, con una Plaza de Mayo colmada, también fue una señal considerada negativa desde lo político.

Los bonos en dólares continúan castigados ante falta de avances concretos con el FMI”: pierden 15% desde las primarias (Paula Gándara)

La lectura más llana es que la derrota de los candidatos de la coalición del Frente de Todos no despertó la expectativa por una rectificación de los desequilibrios fiscales y de las variables económicas y financieras. Es más, enfatizaron el temor a la radicalización de las políticas aplicadas en los dos años anteriores, visión que extendió el escepticismo entre los agentes del mercado.

El domingo 15, ya con unos primeros resultados de las elecciones legislativas, en un discurso grabado, el presidente Alberto Fernández confirmó que en diciembre se enviará al Congreso el programa diseñado por el equipo económico y los puntos de acuerdo planteados con el staff del FMI. Esto no significa que el programa cuente con el total aval del organismo.

“El principal punto de conflicto será definir el grado de ajuste fiscal, aunque el jefe de Estado fue claro sobre esta cuestión al sostener que no habrá una reducción del gasto público. Dentro de la coalición gobernante esperan que el superávit fiscal provenga del crecimiento económico. En esta línea, el BCRA también proyecta que la reactivación ayudará a saldar sus desequilibrios vía una recuperación de la demanda de dinero. No obstante, el plan de acción del oficialismo se encuentra plagado de inconsistencias. Sin cambios en la regulación local, el ansiado crecimiento económico quedará solo en una expresión de deseo. Y con ello, se derrumbarán las posibilidades que tiene el Gobierno de cerrar los actuales desequilibrios fiscales y monetarios. Así lo piensa el mercado, y lo dejó en claro con el price action de los activos tras el 14-N”, resumió un informe de Nery Persichini y Melina Eidner, analistas de GMA Capital.

Un riesgo país elevadísimo refleja la desconfianza de los inversores respecto de alcanzar un acuerdo con el FMI y el posterior cumplimiento de los compromisos (Gustavo Ber)

Paula Gándara, head portfolio manager de AdCap Asset Management, también enfatizó que “los bonos en dólares continúan castigados ante falta de avances concretos con el FMI”. Explicó que “los bonos soberanos en dólares pierden 15% desde las primarias de septiembre. Las noticias sobre el resultado de las elecciones y los comentarios sobre el potencial acuerdo con el FMI no fueron suficientes para impulsar el precio de estos activos. A esta altura de los acontecimientos, luego de la larga y difícil reestructuración de deuda solo avances contundentes determinaran la mejora en los precios de estos bonos”.

“También los bonos prolongan el clima adverso y es por ello que ceden en promedio más de 1% en sus cotizaciones en dólares entre las principales referencias, con el riesgo país en los 1.775 puntos básicos, un nivel elevadísimo que refleja con claridad la desconfianza de los inversores tanto respecto a alcanzar un acuerdo con el FMI como al posterior cumplimiento de los compromisos”, precisó el economista Gustavo Ber.

La inacción del Gobierno es difícil de entender en una situación que empieza a ser cada vez más dramática (Miguel Kiguel)

“La atención se concentra en las señales políticas y en la presentación del ‘plan económico plurianual’, ya que alcanzar consensos entre las principales fuerzas resultaría indispensable en busca de avanzar hacia un acuerdo con el FMI. Ello sucede en medio de declaraciones cruzadas que acentúan la desconfianza entre ellas, y así es que crecen las dificultades políticas para acordar una ‘hoja de ruta’ económica que contribuya a una convergencia en los desequilibrios económicos acumulados, y luego un efectivo cumplimiento de los compromisos de dichas metas, a fin de evitar transitar hacia una crisis”, acotó el titular del Estudio Ber.

El riesgo país de Argentina tocó este lunes los 1.776 puntos y alcanzó un nuevo tope desde que el Gobierno reestructuró la deuda con acreedores privados hace 14 meses.

“Vale pensar ahora cuales son las posibles salidas que puede encontrar el Gobierno para el atolladero cambiario. Lo cierto es que, tal como lo planteó el presidente de la Nación, Alberto Fernández, y en consenso con la vicepresidente, Argentina debe ir a buscar un acuerdo con el FMI que le permita renegociar sus vencimientos y además volver a abrir las puertas al financiamiento internacional, por lo pronto de organismos internacionales”, apuntó un informe de Invecq Consultora Económica.

Sin cambios en la regulación local, el ansiado crecimiento económico quedará solo en una expresión de deseo (GMA Capital)

“Para evitar la devaluación, hay que tener y ganar reservas. Es el problema más urgente, porque el Gobierno pasó toda la semana y no hizo nada. Esa inacción es difícil de entender en una situación que empieza a ser cada vez más dramática”, consideró Miguel Kiguel, director de Econviews.

“Para bajar la brecha, probablemente el programa con el FMI ayude pero creo que hace falta más, porque aparte de confianza hay un problema de miedo a la inflación y el dólar en este momento protege también de eso”, afirmó Kiguel por radio Milenium.

SEGUIR LEYENDO:

Últimas Noticias

Designaron a los nuevos miembros del comité del FONDEP luego de que Pazo asumiera en ARCA

Por qué los inversores creen que el alza del dólar de los últimos días tendrá poco alcance

Con la inflación en baja y salarios que se recuperan, cómo se ajustan hoy los alquileres y cuáles son los precios promedio

A pesar del fuerte rebote económico, recién el próximo año se recuperaría el nivel previo al inicio de la recesión

La subasta de un codiciado edificio del INTA en Palermo generó un interés sin precedentes: cuánto vale y quiénes quieren quedárselo