La inflación superó con creces las previsiones oficiales y los analistas, según el Relevamiento de Expectativas de Mercado (REM) que el viernes publicó el BCRA, esperan que en 2021 alcance el 50,3%, la previsión más elevada del último año. Esas cifras ponen en el centro de la escena a la emisión monetaria, que en la segunda mitad del año se potenció por dos factores: el estacional, porque siempre el Estado gasta más hacia el final del año, y el político, por la aparición de planes contrarreloj para “poner plata en el bolsillo de la gente” durante el proceso electoral.

A ese escenario de lanzar billetes y más billetes, se suma la deuda del Banco Central. Ocurre que para atenuar el impacto inflacionario de ese dinero excesivo en la calle, el BCRA debe absorberlo mediante la emisión de títulos (Leliq y pases) por los que paga fuertes intereses a los bancos.

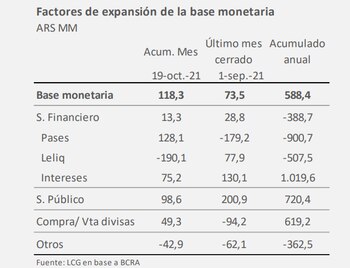

Según explica un informe de la consultora LCG, la emisión generada por el Banco Central para esterilizar los pesos sobrantes es superior a la que requirió el gobierno para cubrir su déficit fiscal. El “plan platita” requiere pesos, pero mucho más los necesita el pago de los intereses de la “bola de nieve” de las Leliq y los Pases, los pasivos monetarios del Banco Central.

“Si se quiere insistir en emitir sin que exista demanda se agravará la situación actual: incremento de pasivos remunerados y pagos de intereses mostrando una fragilidad financiera endógena. En el año se emitieron $1,4 por intereses de Leliq por cada $1 de financiamiento al fisco”, apuntó el informe.

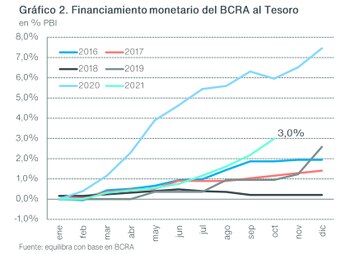

La consultora calcula para este año un déficit de 3,5% del PBI, inferior a lo que estaba previsto en el presupuesto, gracias al ingreso del “impuesto a la riqueza” y de los fondos ingresados por la ampliación de capital del FMI. Pero a la vez advierte sobre el efecto inflacionario de la emisión necesaria para afrontar los pasivos del Banco Central.

“Hoy en día se emiten mucho más pesos por los intereses de las Leliq que por la emisión al Tesoro” destacó Guido Lorenzo, director de LCG. El primer factor ya sumó este año un billón de pesos a la base monetaria mientras que la emisión para cubrir el déficit fue inferior alcanzó los $720.000 millones.

“Es una emisión importantísima. Y algo de eso puede ir a precios si se canaliza a través del tipo de cambio. Es el precio clave que miran los argentinos, incluso para fijar sus precios de reposición. Por eso el riesgo grande es que esto genere inestabilidad cambiaria y que eso, a su vez, lleve a una inestabilidad mayor”, explicó Lorenzo.

No obstante este escenario preocupante, el informe alerta que la mayor emisión todavía no llegó y que aún se ubica por debajo de la inflación. “Mientras el público se preocupa por la emisión debido al plan post Paso, todos los agregados monetarios crecen al menos 10 puntos por debajo de la inflación. La principal crítica que le hace el ala radical del oficialismo al ministro de Economía podría también caberle al presidente del BCRA. Ambos están llevando una política con sesgo más contractivo que el esperado a inicios de año. Posiblemente en noviembre y diciembre se concentren los meses de mayor gasto y emisión”.

La referencia a que la misma crítica que Cristina Fernández de Kirchner le hizo a Martín Guzmán (no haber gastado todo, absolutamente todo lo que autorizaba el Presupuesto) también podría llegarle a Miguel Pesce alude a la visión oficial sobre la cuestión inflacionaria, en la que el déficit fiscal y la emisión para cubrirlo no tienen un rol relevante, como sí lo tiene la voracidad empresaria que aumenta los precios.

“El ‘plan platita’, en términos macro, no es un gran número. No cambió mucho lo que esperábamos de déficit fiscal para el año, ni tampoco el gasto. Estamos en el peor de los mundos. Es una situación donde uno dice que están emitiendo a morir y eso genera expectativas de inflación, pero al mismo tiempo no hicieron la parte que dicen que es buena: poner plata en el bolsillo de la gente”, señaló Lorenzo.

Un reporte de la economista Lorena Giorgio, de la consultora Equilibra, detalla lo que ocurrió con ambos motores de la emisión durante el mes pasado: “La asistencia del Banco Central al Tesoro ascendió a $352.000 millones en octubre, su mayor valor mensual desde mayo de 2020, cuando debió asistir al fisco para cubrir el grueso del gasto Covid-19 en el mes más duro de la pandemia”.

El informe cuantifica la asistencia al Tesoro en un 3% del PBI y pronostica que “los déficits primarios de noviembre y diciembre, que serán los más abultados del año”, sumarán un punto y medio extra del PBI. “A la mayor emisión para financiar al fisco se le sumó en octubre el pago de $118.000 de intereses de pasivos remunerados del Banco Central. Pero a pesar de estas abultadas necesidades de emisión, la base monetaria sólo se expandió en $68.900 millones producto de la fuerte esterilización: el stock de pasivos remunerados aumentó 5,5% en el mes”, agregó el informe. Esa esterilización, a su vez, generará una nueva corriente de emisión.

SEGUIR LEYENDO:

Últimas Noticias

Un gobernador aliado al gobierno nacional pidió “cambios tributarios y un mercado de crédito que funcione”

En el marco de la Fiesta de la Vendimia, Alfredo Cornejo habló de la competitividad de la vitivinicultura e insistió en avanzar con la “Ley de jugos naturales”.

En dos años se duplicó la proporción de depósitos privados destinada a préstamos a empresas y familias

Desde 2024, la banca redirigió buena parte de su liquidez hacia el crédito productivo y al consumo, desplazando el financiamiento al Estado. Sin embargo, el sistema financiero mantiene una baja relación con el PBI

Crisis productiva: desde 2023, en solo una provincia argentina aumentó el número de empresas privadas

Un relevamiento advierte sobre la fuerte contracción del tejido de producción en casi todo el territorio. Además, en solo dos distritos aumentó el número de empleos formales

Cómo funciona la calculadora del BCRA para conocer los intereses de los juicios laborales

La autoridad monetaria habilitó un sistema digital que automatiza la actualización de créditos en litigios laborales mediante tasas pasivas, conforme a la Ley 27.802.

Más cambios en el gobierno: Caputo suma un economista uruguayo al equipo económico

Se trata de Ernesto Talvi, de marcada vocación política, al punto de haber fundado un movimiento interno del Partido Colorado y haber sido candidato presidencial, senador y canciller en su país. Su visión sobre el contexto internacional y los acuerdos con la Unión Europea