La presión del ala kirchnerista de la coalición de Gobierno, expresada en una renuncia pública y masiva de funcionarios, los agresivos mensajes de whatsapps de la diputada Fernanda Vallejos y la tonante carta pública de la vicepresidente Cristina Fernández de Kirchner (CFK) pivotean sobre los cambios, la composición del Gabinete y la política económica, a la que acusan de “neoliberal” y fiscalmente amarreta.

De ahí que, pese al llamado de CFK a Martín Guzmán para decirle que no pidió su renuncia, el ministro y su manejo de la economía son un foco de tensión y de expectativas sobre qué medidas tomará el Gobierno para revertir o acotar en noviembre la derrota que sufrió en las PASO. Al fin y al cabo, fue la vicepresidente, líder de la coalición oficialista, condenó en su misiva pública “una política de ajuste fiscal equivocada que impactó negativamente en la actividad económica” y una subejecución del gasto de 2,4% del PBI “restando sólo cuatro meses para terminar el año, con pandemia y delicadísima situación social”.

Dos informes, sin embargo, advierten los límites y riesgos en que incurrirá el Gobierno si resuelve quemar las naves del gasto y la emisión.

El primero, de Jorge Vasconcelos, economista del Ieral de la Fundación Mediterránea, resalta que la desaceleración del ritmo de emisión monetaria del primer semestre –cuando el Gobierno tuvo un aumento de la recaudación muy superior al de los gastos y redujo el déficit fiscal al 0,7% del PBI del período- apenas le sirvió para tener una inflación en torno del 50% anual, consecuencia del rezago con que operó el fuerte aumento de la emisión de 2020.

¿Hasta dónde?

“¿Hasta dónde habría llegado la inflación de haberse continuado con el ritmo de emisión de 2020?”, se pregunta el informe, y conjetura que la inflación de agosto “en lugar del 2,5 % mensual, podría haberse ubicado entre el 3,5 % y el 4,0%. Y las mediciones del acumulado de doce meses del IPC estarían superando largamente el 50 por ciento”.

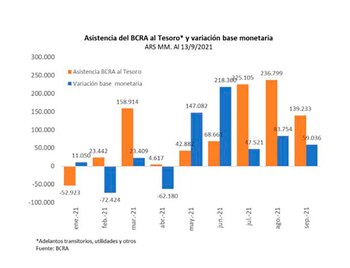

Además, la política monetaria y fiscal ya volvió al patrón de 2020, año en el que el déficit fiscal promedió $ 167.000 millones por mes. ¿Cuánto más puede forzarse la máquina?, pregunta el autor, tras calcular que en el tercer trimestre la emisión de origen fiscal alcanzaría los $ 700.000 millones y el pago de intereses por la deuda remunerada del BCRA (Leliqs y Pases) $ 370.000 millones, lo que suma más de un billón de pesos, 9,9% del PBI del trimestre, superior al déficit de 2020, de 9,6% del PBI.

Ese cambio de dinámica –que no alcanza a satisfacer a CFK ni a Vallejos- ya se hizo sentir en la caída de USD 2.000 millones en las reservas netas del BCRA (excluyendo los USD 4.300 millones en DEGs que transfirió el FMI) y en la deuda remunerada del BCRA, que en el trimestre aumentó $ 648.000 millones, a un ritmo del 5,7% mensual (anualizado, más del 94%).

Vasconcelos precisa que las partidas de programas sociales (unos $ 900.000 millones) ya alcanzan el 50% del gasto previsional y que si el Gobierno intenta expandir más el gasto en el cuarto trimestre, en lugar de los objetivos buscados “se podría encontrar con más inflación y menos empleo privado”.

Resoluciones y decretos

Cualquier redefinición de política económica chocará contra los límites que la realidad impone, dice el estudio, y las nuevas medidas oficiales deberán ser vía resoluciones y decretos, pues las relaciones de fuerza políticas alejan la posibilidad de discutir y aprobar leyes en el Congreso, al menos hasta diciembre.

Las críticas kirchneristas al manejo de Guzmán olvidan además que en 2020 volumen del déficit llevó a una emisión de origen fiscal de 2 billones (millones de millones) de pesos y de $ 600.000 millones de emisión “cuasifiscal” (intereses de Leliq y Pases), que fue relativamente inocua porque el Gobierno arrancó con la economía “desmonetizada” debido al ajuste fiscal que había hecho en 2019 la gestión de Mauricio Macri. Ahora, en cambio, la resaca de 2020 dejó una herencia inflacionaria que no lograron contener “barreras” como el sacrificio de USD 8.500 millones de reservas del BCRA (para retirar pesos del mercado) y, con el mismo objetivo, el aumento de 1,2 a 2,8 billones del déficit cuasifiscal, que a su vez prohijó que la deuda remunerada del Central devengue intereses del orden de los $125.000 millones mensuales (anualizado, 3,4% del PBI). Por no mencionar, claro, el cuasi-congelamiento de tarifas, los sucesivos planes de vigilancia de precios, la prohibición de exportar carne y el anclaje del tipo de cambio oficial.

El gobierno, dice Vasconcelos, no hizo ningún esfuerzo para contener el gasto superfluo del Estado, aplicó una cuarentena tan extensa y restrictiva que deprimió la actividad y la recaudación y su campaña vacunatoria está entre 4 y 5 meses atrasada respecto de vecinos como Chile y Uruguay, lo que también incidió sobre la actividad económica. La experiencia es muy clara, subraya, “las políticas desaprensivas tienen consecuencias”.

Es evidente, concluye, que con un tercer trimestre que ya muestra el patrón fiscal de 2020, si el Gobierno apuesta a un gasto más agresivo “habrá de tener serias consecuencias en materia de pérdida de reservas, acumulación de deuda del BCRA y presiones inflacionarias futuras, todas variables que impactan directamente sobre la brecha cambiaria”.

Emitir y esterilizar

El informe de Quantum, la consultora fundada por Daniel Marx, también apunta al cuadro monetario y fiscal y los efectos que tendría pisar el acelerador del gasto. “Cabe esperar que el financiamiento será mayoritariamente con emisión monetaria, que a su vez se absorberá parcialmente con pasivos remunerados del BCRA”, señala. Con lo cual “el equilibrio monetario final definirá el impacto sobre la tasa de inflación, que de cualquier manera se verá reflejado con posterioridad a las elecciones generales de noviembre, y sobre los tipos de cambio”.

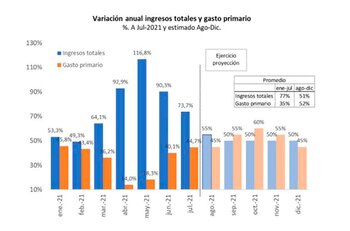

Aunque Quantum asume que el aumento del gasto sería “de una sola vez”, la magnitud del déficit importa por el impacto de su financiamiento con emisión sobre la inflación y el tipo de cambio. Del lado de los recursos, destaca que en los primeros 7 meses del año la recaudación creció al 77% anual, muy por sobre la inflación, gracias a los mejores precios de exportación y a la baja base de comparación (la cuarentena 2020). Pero ya en junio y julio los ingresos empezaron a decrecer, y para agosto-diciembre asume que subirán cerca del 50%, en línea con la inflación.

Desacompasados

Mientras los recursos frenaban, los gastos aceleraban: en enero-julio crecieron al 35% anual, pero en julio ya viajaban al 45% (pese al ajuste de jubilaciones y pensiones, cuya partida creció apenas 22%) y Quantum asumió, para su ejercicio, que aumentarán 55% en septiembre y 60% en octubre, para desacelerar en el último bimestre, después de las urnas. Con esos números “el cambio en la expansión del gasto (respecto de enero-julio) implica un aumento de $520.000 millones”, dice el informe, que calcula así que a un déficit de $307.000 millones en los primeros 7 meses del año le seguirá uno de $1 billón (un millón de millones) de agosto a diciembre, cuyo impacto sobre la inflación y el dólar dependerá de la mezcla de expansión y absorción monetaria que aplique el Central.

El informe observa que al Tesoro le está costando más renovar colocar deuda en pesos y asume para el resto del año un rollover total, pero sin yapa (“financiamiento neto positivo”, Guzmán dixit). Así las cosas, el BCRA deberá financiarle al Tesoro $250.000 millones por mes. De hecho, fue al ritmo al que le prestó en julio y agosto, aunque la Base Monetaria en ese período se expandió “solo” $131.000 millones, gracias a la “esterilización” con la colocación de Pases y Leliqs. Nada gratuito: el medidor ya marca un costo de intereses de $ 120.000 millones al mes, que además “es creciente”.

Si la entidad presidida por Miguel Pesce esteriliza en agosto-diciembre el 50% de la expansión en que incurre para pasarle dinero a Guzmán, hacia fin de año la Base Monetaria se habrá expandido 43% nominal, menos que la inflación, y la deuda cuasi fiscal sería de 133% de la Base Monetaria (de hecho, inferior a la actual, de 141%). Si quisiera esterilizar el 80%, la Base aumentaría solo el 25%, pero le saltarían las costuras de la deuda cuasifiscal, que se dispararía al 167% de la Base monetaria, una relación delicada.

“La situación que todo esto genera es de fragilidad, principalmente por el contexto de caída en la demanda de dinero, la incertidumbre y falta de confianza en la política económica”, concluye el análisis de Quantum sobre cuán inocua o dolorosa puede ser la expansión fiscal a la que aspira el ala kirchnerista en una puja aún irresuelta pero en la que parece haber inclinado la cancha a su favor.

SEGUIR LEYENDO:

Últimas Noticias

La guerra en Irán postergó el intento del Gobierno de relajar las condiciones monetarias e impulsar la actividad

La reacción del mercado argentino ante el conflicto internacional llevó a las autoridades a sacar pesos del mercado con títulos atados al dólar para contener la demanda de cobertura y evitar impactos directos en el tipo de cambio local

El mercado de autos opera a ciegas hace un mes, sin una sola cifra: qué harán las principales marcas con sus planes de ventas

El 5 de febrero fue el último día de información detallada de ventas de vehículos 0 km. Desde entonces no se tuvo acceso a los números y solo el sábado 28 se conoció un número suelto que sorprendió a todos

Mercados sin refugio: Argentina soportó mejor la debacle, pero persiste la volatilidad por la guerra en Irán

El conflicto en Medio Oriente genera zozobra entre los inversores globales, con caídas generalizadas en la región. Cómo evolucionaron las variables argentinas en un contexto de fuerte incertidumbre

Derrumbe en Parque Patricios: los vecinos afectados tendrán una prórroga de 90 días en sus cuotas hipotecarias

El Banco Ciudad anunció el diferimiento de los pagos para marzo, abril y mayo para los adjudicatarios de la zona 2 que fueron evacuados. La medida se implementará de forma automática

¿La empresa de la familia de Marcos Galperin también en crisis?: qué pasa con el negocio de la histórica curtiembre Sadesa

La empresa extendió su Procedimiento Preventivo de Crisis. Planea suspender empleados y relocalizar su producción para economizar costos. También pidió la baja de la federación industrial santafesina tras dejar de abonar la cuota mensual