El subjefe de los economistas del Instituto de Finanzas Internacionales, Sergi Lanau, advirtió hoy que la inflación se acelerará en la Argentina este año, cuando al Gobierno no le quede otra opción más que aumentar la velocidad de la emisión monetaria.

El pronóstico suena preocupante tras un trimestre en el que la inflación rondó el 12%, frente a una meta anual del 29%. Aunque el ministro de Economía, Martín Guzmán, aseguró que no es correcto extrapolar el ritmo de la suba de precios del primer trimestre al resto del año, las causas subyacentes –”factores multicausales”, como señaló el FMI para tranquilizar al Gobierno– no han desaparecido como para pensar en una desaceleración fuerte en lo que resta del año. De hecho, los analistas locales prevén que el IPC ronde el 48 por ciento.

Lanau, que forma parte del IIF (según la sigla de este think tank global de los bancos), sostuvo que “Argentina no monetizó el déficit fiscal en el primer trimestre, a diferencia de hace un año”. Al respecto, advirtió que “el problema es que la velocidad del dinero ha vuelto a niveles muy altos, lo que significa que habrá inflación cuando a finales de este año la monetización sea inevitable”.

El problema es que la velocidad del dinero ha vuelto a niveles muy altos, lo que significa que habrá inflación cuando a finales de este año la monetización sea inevitable

“No creemos que puedan emitir lo suficiente para financiar un déficit primario del 3,5% del PBI”, indicó el economista. Días atrás, también por Twitter, dijo que ya se “olía” el atraso cambiario desplegado por el Gobierno, ya que el dólar oficial “se arrastra muy lentamente a pesar de la alta inflación”.

“Se acumulan más desequilibrios en el sistema. Esto es difícil para un programa del FMI. Al Fondo no le gustará el riesgo de una devaluación repentina al principio de un nuevo programa”, opinó desde Washington.

Previamente, el IIF había advertido que “el déficit fiscal de Argentina se disparó el año pasado en medio del fuerte cierre de la economía; lo mismo ocurrió en otros países emergentes, pero el aumento del gasto y la emisión de dinero en Argentina fueron extraordinarios”.

“El gasto primario real aumentó un 27%, frente a la media de los mercados emergentes, que fue del 8%. La inflación no aumentó debido a la esterilización y a la baja velocidad del dinero ahorrado, pero el mercado de divisas sufrió mucho. El exceso de pesos bajo los estrictos controles de capital se tradujo en una amplia prima en el mercado paralelo que no se veía desde la década de 1980”, indicó el IIF, según un informe de Robin Brooks, Lanau y Martín Castellano.

“El déficit primario propuesto por el Gobierno, del 4,5% del PBI, implica un grado de monetización del déficit que probablemente elevará sustancialmente la inflación a medida que la velocidad del dinero vuelva a la normalidad. Un déficit primario menor implicaría una menor emisión de dinero y podría ser compatible con una inflación a la baja y un mercado de divisas más funcional”, aclararon los economistas del IIF. En este sentido, consideraron que “eliminar por completo la monetización del déficit parece imposible, incluso si el FMI pusiera dinero fresco sobre la mesa”.

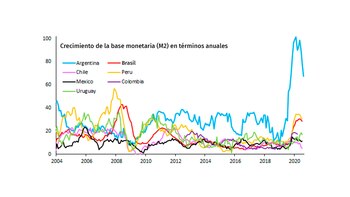

En cambio, consideró que “es necesaria una configuración fiscal-monetaria consistente si se quiere mejorar las perspectivas, lo que subraya la importancia de vigilar de cerca los agregados monetarios de Argentina este año”.

“Si no vemos una consolidación fiscal sustancial, el crecimiento monetario seguirá siendo desestabilizador”, advirtieron.

Si no vemos una consolidación fiscal sustancial, el crecimiento monetario seguirá siendo desestabilizador

“El déficit fiscal de Argentina superó probablemente el 8% del PBI el año pasado. Aunque elevado, no fue el mayor de los países emergentes dadas las excepcionales circunstancias mundiales. Sin embargo, la expansión fiscal de Argentina en 2020 fue más problemática que en otros lugares debido a las complicadas condiciones de partida”, indicaron.

“La combinación de la falta de acceso al mercado internacional, los estrictos controles de capital, la elevada inflación y la falta de confianza en las políticas imposibilitaron la emisión de muchos bonos a nivel nacional (en un sistema financiero pequeño para los estándares regionales también complica la emisión en general)”, afirmaron.

Mientras “varios mercados emergentes emitieron cantidades sin precedentes para el sistema financiero local, Argentina tuvo que recurrir a la financiación del Banco Central a una escala no vista en décadas”.

Sin embargo, aclararon, “el crecimiento de la base monetaria no fue inusual debido a la gran esterilización. El Banco Central absorbió enormes cantidades de liquidez, incurriendo de hecho en un coste cuasi-fiscal de casi el 3% del PBI en intereses. En otras palabras, el sector público tomó prestadas grandes sumas a muy corto plazo trasladando el coste de los intereses al Banco Central”.

A priori, “la inflación debería haber subido, ya que la base monetaria aumentó tanto como en 2019, pero la economía real se contrajo fuertemente. Sin embargo, no fue así, ya que la cuarentena redujo la velocidad del dinero, que había subido a niveles récord después de las elecciones primarias del verano de 2019”.

De todos modos, “la excesiva monetización del déficit se manifestó en el mercado de divisas. El tipo de cambio oficial continuó arrastrándose lentamente, pero la amplia oferta de pesos se derramó sobre el mercado paralelo”.

“La prima cambiaria paralela rondó el 80% durante largos períodos, algo que no ocurrió en el episodio de controles de capital de 2011-15. Con primas tan elevadas, las distorsiones al comercio y a la capacidad productiva de la economía fueron graves”. Ahora, la brecha cambiaria se redujo, pero para el FMI y los economistas, no va a desaparecer mientras subsistan los amplios desequilibrios macroeconómicos del país.

Al respecto, indicaron que “los daños de la monetización del déficit fiscal podrían ser más amplios este año. A medida que la actividad se recupera, el dinero circula más rápido y la sensibilidad de la inflación a la impresión de dinero aumenta. Las restricciones a la financiación del déficit fiscal serán más importantes”.

“Las necesidades generales de financiación pública (incluidos el costo cuasi fiscal pagado por el BCRA) se acercarían al 10% del PBI con el déficit primario propuesto por el Gobierno, del 4,5% del PBI. No creemos que la emisión interna pueda financiarlo todo; la monetización será inevitable. El impacto de la monetización sobre el crecimiento monetario y la inflación depende de cuánto esterilice el BCRA”.

Pero inclusive “si absorben casi tanta liquidez como el año pasado, vemos que el crecimiento del dinero y la inflación aumentarán notablemente bajo un déficit primario del 4,5% del PBI”.

“Un programa del FMI con nueva financiación (en un estudio reciente argumentamos que se necesitan entre 4.000 y 6.000 millones de dólares) aliviaría un poco las restricciones, ya que el BCRA dispondría de divisas adicionales para absorber la liquidez”, agregaron.

Ante este panorama, “es necesario un ajuste fiscal adicional para reducir la inflación. Los déficits primarios del 3%-3,5% del PIB aliviarían la presión sobre la emisión y ayudarían a reducir la inflación”.

“Un déficit primario del 4,5% del PIB junto con una emisión local limitada al 2,5% del PIB y un aumento de la velocidad del dinero (es decir, una menor demanda de dinero) podría elevar la inflación al 60%. La reestructuración de la deuda el año pasado dio tiempo a Argentina para desarrollar un marco político sostenible, pero los avances han sido limitados, en parte debido a la pandemia”, afirmaron.

“El problema principal son los grandes déficits fiscales que el país no puede financiar sin desestabilizar la economía. Dada la escasa trayectoria de Argentina en este ámbito, es probable que el éxito de la estabilización requiera un programa del FMI con un ajuste fiscal adicional y objetivos formales para reducir progresivamente la monetización”, concluyeron.

SEGUIR LEYENDO:

Últimas Noticias

YPF negocia para que Shell reemplace a Petronas en el mega proyecto de Vaca Muerta: busca vender gas por USD 140.000 millones

Las automotrices le aseguraron al Gobierno que van a vender 500.000 autos 0km en 2025, un 21% más que este año

Jornada financiera: los dólares alternativos extendieron la racha alcista en medio de la caída de los mercados globales

El superávit comercial se mantuvo en noviembre y ya acumuló más de USD 17.000 millones en el año

El Banco Central compró USD 32 millones en el mercado pese a una drástica caída en la oferta