Una rueda distendida en los principales mercados bursátiles del mundo contribuyó a apuntalar un rebote en la cotización en dólares de los activos argentinos, que todavía padecen la falta de definiciones sobre la renegociación de la deuda soberana.

En el plano local, la Bolsa de Comercio porteña subió este miércoles por compras selectivas de posiciones en un contexto atento al canje de deuda que impulsa el Gobierno de Alberto Fernández y a las expectativas de estímulo en China y menos casos nuevos de coronavirus.

El índice bursátil S&P Merval de ByMA (Bolsas y Mercados Argentinos) subió un 0,6%, a 38.390 unidades, liderado por la mejora registrada en acciones de los segmentos energético y financiero. En 2020 el indicador de acciones líderes cede cerca de 7% en pesos.

En tanto, los ADR argentinos que se negocian en las bolsas de Nueva York promediaron ganancias de 1% en dólares, en una jornada en la que las principales referencias de Wall Street subieron 0,5 por ciento.

“Si bien el frente de la deuda sigue siendo el driver principal de los mercados, no se esperan grandes avances durante esta semana”, refirió Portfolio Personal Inversiones. Añadió que “las miradas se concentran en las futuras negociaciones con el FMI luego de que haya finalizado la primera misión de la era Fernández. Afuera, las noticias desde China calman a los mercados”.

Una misión del Fondo Monetario Internacional se encuentra en Buenos Aires para renegociar un préstamo otorgado al país por USD 44.000 millones, en el marco de una reestructuración global de deuda soberana por más de 100.000 millones de dólares.

“Las expectativas no son buenas”, comentó Mariano Marco del Pont, jefe de operaciones de Silver Cloud Advisors en Buenos Aires. “Hasta que Argentina presente un plan o programa real que explique cómo van a hacer crecer la economía y reducir el déficit fiscal, no pasará nada. Y el tiempo se acaba”, agregó.

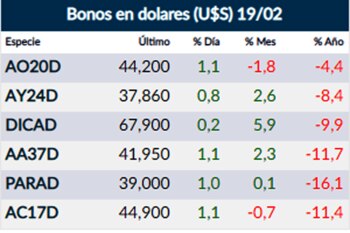

No obstante, los bonos soberanos de referencia en dólares avanzaron cerca de 1%, con un Riesgo País elaborado por el banco JP Morgan sin variantes, en 2.053 puntos básicos.

“No sólo despierta preocupaciones la reestructuración de la deuda en dólares sino también la capacidad de reanudar el roll-over de los vencimientos en pesos”, dijo Gustavo Ber, economista de Estudio Ber.

La misión del FMI finalizó su visita a la Argentina con la intención de elevar al board en Washington una propuesta que está en sintonía con las necesidades financieras del Presidente y las intenciones reformistas de la directora gerente Kristalina Georgieva.

“Se conocerá próximamente un documento donde la misión del FMI analizará el resultado de las diferentes reuniones mantenidas con distintos funcionarios del Gobierno y que seguramente servirá de base para el encuentro entre el ministro de Economía, Martín Guzmán, y la titular del organismo, Kristalina Georgieva, en la cumbre del G-20 en Riad el fin de semana”, señaló Portfolio Personal.

Mientras que las conversaciones con el FMI avanzan, los acreedores privados no cuentan con información sobre la propuesta oficial de reestructuración

“Aún con ciertos tropezones políticos, creemos que las negociaciones con el FMI van hacia buen puerto. Ahora bien, distintas son las reglas de juego con los tenedores de bonos soberanos con legislación extranjera, que si bien no se esperan noticias importantes para lo que queda de febrero, ya en la primera semana de marzo, según el cronograma del Ministerio de Economía, se anunciaría la oferta de la reestructuración. Pero antes se deberá definir lo referido al FMI, paso a paso”, acotaron los expertos de Portfolio Personal.

El propio presidente Alberto Fernández fijó como fecha límite tentativa para acordar del 31 de marzo para llegar a un acuerdo con acreedores privados. Argentina realizará una “reestructuración profunda” de su deuda y esto generará “frustración” en los acreedores, expresó la semana anterior el ministro de Economía, Martín Guzmán, al tiempo que rechazó políticas de ajuste fiscal en momentos en que el país se encuentra en recesión.

SEGUÍ LEYENDO:

Últimas Noticias

En la trasnoche del domingo, optimismo de los mercados mundiales sobre la economía argentina

Un gurú de las criptomonedas aseguró que luego de llegar a USD 100.000, el bitcoin podría caer 20 por ciento

El crédito hipotecario impulsa el mercado inmobiliario del interior: el 50% de las consultas son para comprar con financiación

En medio de los aumentos, la venta de combustible lleva ocho meses consecutivos de caída

Con o sin acuerdo con el FMI, a cuánto asciende el total de pagos de deuda que el Gobierno busca despejar en 2025