El Fondo Monetario Internacional es un organismo de crédito multilateral creado en 1944 para financiar a los países afectados por la Segunda Guerra Mundial. La integran 189 Estados miembros, de unos 220, que con sus cuotas de USD 692.000 millones generan una capacidad prestable de un billón de dólares, equivalente a dos veces el PBI de la Argentina de un año.

Actualmente, el organismo tiene comprometidas asistencias por un total de USD 189.000 millones, de los que desembolsó solo USD 55.000 millones, en su mayor parte a la Argentina, que le adeuda hasta hoy USD 44.400 millones, como parte del crédito stand-by acordado inicialmente por USD 50.000 millones en junio de 2018, y ampliado en septiembre de ese año a USD 57.000 millones, con vencimientos concentrados entre 2022 y 2023, y pequeños remanentes en 2020 y 2023.

Hasta el presente el organismo desembolsó cinco giros del plan de asistencia financiera, mientras que se encuentra demorado el sexto por unos USD 5.400 millones que intenta destrabar el ministro de Hacienda, Hernán Lacunza, en Washington; y restarían siete trimestrales por unos USD 1.000 millones cada uno, desde diciembre próximo.

Sin embargo, todo esto último está condicionado al resultado de las elecciones generales del 27 de octubre o, eventualmente el 24 de noviembre, habida cuenta de que la fórmula ampliamente ganadora en las PASO, Alberto Fernández – Cristina Fernández de Kirchner, se ha manifestado crítica a los pagos de los vencimientos de la deuda al FMI: “no será a costa del pueblo argentino”.

Frente a ese posible escenario de atrasar los pagos al Fondo, el economista argentino de la Universidad de Columbia, Guillermo Calvo, dijo a fines de julio que “la Argentina es hoy para el Fondo Monetario Internacional (FMI) la inversión más importante que tiene”, por el volumen del préstamo otorgado, próximo a los USD 57.000 millones. “Si Argentina no le paga al FMI, el FMI se funde. Como decía Keynes, cuando uno debe poca plata al banco, uno tiene problemas, pero si uno debe mucha plata al banco, el banco tiene problemas”, graficó.

Vencimientos con el FMI

Los últimos datos de la deuda pública de la Argentina al 30 de junio último daban cuenta de obligaciones contraídas en firme con el FMI por USD 38.940 millones, que se elevó con el desembolso de julio a USD 44.400 millones; y estaban pendientes de giro hasta junio de 2021 por un total de unos USD 12.400 millones.

En tanto, los vencimientos comprometidos son de unos USD 400 millones por trimestre en concepto de pago de intereses desde noviembre próximo hasta fines de 2021; parciales de devolución del “capital” girado por USD 3.688 millones en 2021; USD 16.760 millones en 2022; USD 15.782 millones en 2023; y USD 8.400 millones en el año siguiente.

Penalidades del organismo y del mercado

Caer en la instancia de incumplimiento de los pagos comprometidos por el gobierno actual con el FMI no estará exenta de costos, en particular si se optara por un default liso y llano, como el que tuvo Perú en 1985 y muchos países africanos y algunos menores de Asia; Grecia en 2015; y actualmente Somalía por USD 332 millones y Sudán USD 1.319 millones, entre muchos otros que tuvieron atrasos generalizados con todos los acreedores, y no con el organismo de crédito multilateral individualmente.

A Perú esa instancia le costó varios años de aislamiento para poder volver al mercado voluntario de deuda, y acceder a las líneas de asistencia especial de organismos como el Banco Mundial para obras de infraestructura, en general para cobertura de necesidades sociales básicas; y también del BID; y quedarían suspendidos los desembolsos comprometidos de préstamos anteriores que están en ejecución, básicamente con provincias y municipios.

Y en el caso de Grecia en 2015, el incumplimiento de dos vencimientos lo colocó en la lista de morosos, y estuvo a tiro de sanciones y acciones crecientes, aunque la notificación del organismo no llegó a usar la palabra “impago” (default) sino “retraso” o “mora”.

Dos semanas después de que un país no cumple con uno de los pagos del FMI, el organismo envía un documento al ministro de Finanzas o al presidente del Banco Central reclamando el pago “inmediato”.

A los dos años de no haber cumplido con el vencimiento inicial, el FMI puede comenzar un proceso para expulsar al país en mora del organismo, y derivar en el deterioro acelerado de la situación financiera de las finanzas públicas.

Mientras que en lo referente a los atributos del FMI, el Director Gerente deberá informar al Directorio Ejecutivo de cualquier hecho que a su juicio indique que un participante no está cumpliendo sus obligaciones conforme al Convenio del Fondo, y esa inobservancia pudiera determinar una suspensión como país miembro.

A partir de ahí, el Directorio Ejecutivo recomendará a la Junta de Gobernadores las medidas que considere apropiadas, aunque se le concederá un plazo razonable para que el país exponga sus alegaciones, tanto verbalmente como por escrito.

Si la justificación no prospera, de modo de posibilitar un plan de asistencia financiera destinado a acompañar medidas de administración fiscal y monetaria que conduzca a la regularización del pago de la deuda, el país podrá ser expulsado del organismo.

Desde los 80 el FMI ha tenido que ocuparse de la resolución de más de 30 casos de atrasos prolongados.

Si bien cada caso ha sido diferente, para resolver los atrasos se ha requerido de alguna combinación de reversión de las malas políticas, mejor desempeño económico, el establecimiento de un registro de cooperación en políticas y pagos con el FMI, que posibilitaran la reestructuración de la deuda en mora y facilitar el movimiento hacia la sostenibilidad.

Efectos secundarios inmediatos

Las tres principales agencias de calificación de deudas soberanas (Moody’s, Standard & Poor’s y Fitch) no consideran que incumplir los plazos con el FMI se pueda considerar default, porque reservan ese término para los acreedores privados.

Sin embargo, en ese escenario bajarán la nota crediticia del país a nivel de bono basura al considerar que es un país con un alto riesgo de impago, como ocurriera tras la crisis de 2001 y 2002 que disparó el índice de riesgo país a más de 5.000 puntos básicos, equivalente a una sobretasa de más de 50% anual en dólares.

Y provocó que tanto el gobierno nacional, como el resto del sector público, tuvieran vedado el acceso al mercado internacional de deuda, y también que se restringiera al mínimo a las empresas del sector privado.

Camino de salida

Frente a esa instancia, el camino de salida más recomendado es volver a un acuerdo de Facilidades Extendidas con el FMI, con compromisos de reformas estructurales: del Estado; Previsional, Laboral y de exigentes metas en búsqueda del equilibrio de las finanzas públicas, clave para recuperar la confianza de los inversores locales e internacionales.

Y como parte de ese proceso para la estabilización, proponer un plan amigable de reperfilamiento de la deuda pública, de modo de no dejar un antecedente que impida un rápido regreso al mercado de capitales internacional y volver a crecer, como hizo Uruguay en 2003, que le permitió superar la crisis en dos años.

Seguí leyendo:

Últimas Noticias

El RIGI llegó a los municipios: Tres de Febrero estrenó el primero y recibió un fuerte aval de Caputo

El ministro de Economía se reunió con el intendente del distrito luego de la aprobación de una serie de beneficios fiscales para atraer empresas

Boom de créditos: casi la mitad de los autos 0 km de 2025 se vendieron con financiación

El fenómeno crece mes a mes. Mayo fue el mejor período después de enero y alcanzó el 48,2% del total de vehículos patentados en Argentina

Vaca Muerta: por primera vez YPF usó fibra óptica descartable para monitorear fracturas

La empresa implementó esta innovación técnica durante múltiples intervenciones en pozos no convencionales sin alterar los tiempos de operación ni provocar incidentes

Los mercados mundiales repuntan tras el anuncio de tregua entre Israel e Irán

Las bolsas europeas y asiáticas cerraron con fuertes ganancias y Wall Street registra alzas generalizadas. El dólar alcanza mínimos frente al euro desde octubre de 2021 y el precio del petróleo se desploma

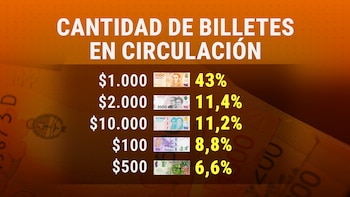

El Gobierno ya no sabe dónde guardar billetes y busca un horno para quemarlos

La periodista Cecilia Boufflet contó en Infobae en Vivo el desafío al que se enfrenta el Banco Central