Las reservas internacionales son el principal activo del Banco Central. Hoy cercanas a los USD 68.000 millones, tienen contrapartida en los pasivos asentados en el balance de la entidad monetaria.

El principal pasivo es la Base Monetaria, el dinero con el que funciona la economía, unos $1.343 mil millones ($1,34 billón), ajustado a la meta de crecimiento "cero" -neto de la expansión por compra de divisas y del aumento estacional de diciembre- estipulada por el BCRA. El segundo pasivo en importancia es el de las Letras de Liquidez (Leliq), los títulos de deuda que emite la autoridad monetaria, solo suscriptos por bancos.

Estos bonos del BCRA, sustitutos de las Lebac que fueron eliminadas en 2018 después de la estampida del tipo de cambio y la salida de reservas que obligó a un acuerdo con el FMI, remuneran una altísima tasa de interés por encima del 70% anual.

Por ese motivo, y frente al antecedente negativo de las Lebac, cuyo colapso hundió a la economía en una recesión, varios economistas plantean la necesidad de reducir o eliminar este pasivo remunerado. El objetivo es el de evitar otra violenta devaluación como la experimentada el año pasado.

Un trabajo de los economistas Diego Giacomini y Javier Milei, presentado la semana pasada en la Universidad de Belgrano, plantea la posibilidad de eliminar estas letras a través de un nuevo préstamo del FMI por USD 20.000 millones, exclusivo para este fin. Con esos dólares se podrían rescatar títulos intransferibles que el Tesoro colocó a la entidad monetaria. Ésta, a su vez, recuperaría liquidez sin deteriorar su balance y ganaría libertad para actuar "de contado" en la plaza cambiaria, ante un eventual desarme de plazos fijos y Leliq.

Las críticas también se centran en el pago de intereses por las Leliq, que superó los $250.000 millones desde octubre. Si bien estos pesos son utilizados por los bancos para compensar a sus clientes por sus plazos fijos, los analistas advierten que de no renovarse las colocaciones de los ahorristas podría volcarse una importante liquidez a la demanda de dólares.

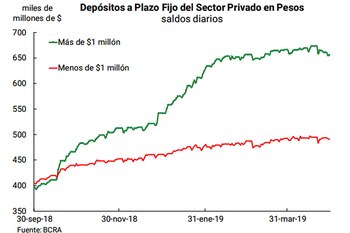

Los plazos fijos del sector privado ascendían a fines de abril a unos 1.415.000 millones de pesos ($1,4 billón), un monto similar al de la Base Monetaria.

"El Gobierno, a esta altura, el principal problema macroeconómico que tiene es la caída de la demanda de dinero. La eliminación de las Leliq y limpieza del balance de BCRA es la única alternativa que hay para revertirla y tener chances de estabilizar el tipo de cambio y bajar la inflación de aquí a fin de año. La caída de la demanda de pesos va a proseguir y se va a intensificar: sucede que el Banco Central no tiene reputación, porque no cumplió ninguno de los objetivos que se plantearon", dijo Diego Giacomini, director de Economía & Regiones.

"Este BCRA cambió la política monetaria una decena de veces y volvió a abrir el debate entre las reglas y la discrecionalidad. Y en el mundo la batalla la ganaron por goleada las reglas. Hoy no tienen inflación por la aplicación de reglas transparentes, consistentes y permanentes. Con el BCRA, la regla, al cambiar todo el tiempo, terminó siendo la discrecionalidad", comentó Giacomini a Infobae.

Los expertos cifran en unos USD 20.000 millones el monto necesario para rescatar las LELIQ

Terminar con las Leliq implicaría para el ente que preside Guido Sandleris eliminar ese compromiso de pago de una tasa de interés que hace nueve meses que no cede del 60% anual –hoy en el 72%- y puede terminar como emisión monetaria, aunque aplazada en el tiempo.

El economista y asesor financiero Jorge Bertolino comparó la política de remuneración de encajes al estilo de las LELIQ con la Cuenta de Regulación Monetaria ejecutada por el ministro de Economía de la última dictadura militar, José Martínez de Hoz, semilla de la espiralización inflacionaria de la década de 1980.

Bertolino también cifró en unos USD 20.000 millones el monto que debería conseguir el Tesoro para sanear el balance del Central y rescatar las LELIQ. "No ir por este camino terminará inexorablemente en una solución traumática, al estilo del Plan Bónex e implicará un canje compulsivo de los depósitos a plazo fijo por un bono de largo plazo que cotizará en el mercado con un fuerte descuento, confiscándose así parcialmente, una vez más, los ahorros de los argentinos", advirtió en un artículo publicado en El Economista el pasado 7 de abril.

Además, Bertolino propuso establecer una "convertibilidad informal" con bandas móviles con la referencia del actual tipo de cambio: a $45 el BCRA compra toda la cantidad de dólares ofrecida y a $48, vende la cantidad demandada. "Los bancos deberán vender (divisas) porque sus pasivos, los plazos fijos, son en pesos y necesitarán de ellos para cumplir con las normas de encaje, que deben ser reducidas a niveles técnicos compatibles con los que rigen a nivel internacional", explicó.

Si el Tesoro cambiara los bonos intransferibles que colocó al BCRA por otros transferibles, no aumentaría su deuda

Carlos Rodríguez, fundador de la UCEMA y ex secretario de Programación Económica durante la segunda presidencia de Carlos Menem, también elaboró una propuesta para eliminar las letras el Central.

"Toda esa mecánica de intermediación cara y ficticia de bancos y Leliq se ahorraría si se pone 100 por ciento de encaje a los plazos fijos, y los absorbe el BCRA y les paga una tasa que él determina. Si esto hace peligrar la inflación, se puede considerar reestructurar estos plazos fijos –o los más grandes- con un bono largo en pesos, transferible e indexado. Desaparecen las Leliq y se elimina el costo de intermediación bancario", afirmó.

Rodríguez cuestionó el actual esquema en el cual "el rol de los plazos fijos es prestárselos al Gobierno en Leliq y que la gente los mantenga, porque el Gobierno no puede pagarlos. No respaldan inversión. Son pesos esterilizados con interés devengado por el Gobierno".

El ‘poder de fuego’ del BCRA para abastecer la demanda son dólares propios, del Tesoro y el swap con China

En marzo pasado, el economista Roberto Cachanosky ya había alertado en su columna de los lunes en Infobae por el stock de estas letras y la carrera alcista emprendida por la tasa de interés. "Urge cambiar los $1,3 billones que tiene el BCRA en letras intransferibles del Tesoro por un bono transferible del Tesoro, para que el BCRA pueda venderlos en el mercado y retirar pesos de circulación en vez de arriesgarse a empezar a perder reservas o seguir aumentando brutalmente el stock de Leliq", refirió.

Cachanosky argumentó que con el canje, la deuda del Tesoro no crecerá. Aunque sí tendrá que pagar intereses por los nuevos bonos, es mejor que el estado actual en el que "le está transfiriendo el problema al BCRA que está obligado a colocar cada vez más LELIQ y a tasa creciente".

Diferencias con la "bomba" de Lebac

El estado del balance del BCRA no es comparable este año al de 2019, ya ejecutada una fuerte devaluación del peso del orden del 50% en doce meses. Mientras que las reservas del BCRA aumentaron por el préstamo del FMI y el swap de monedas con el Banco Popular de China, los pasivos, medidos en dólares, se licuaron en forma notable.

Las Leliq hoy equivalen a unos USD 23.000 millones, frente a los USD 60.000 millones que significaban las Lebac un año atrás. A su vez, las LELIQ representan en 2019 poco más de 30% de las reservas, cuando superaron el 100 por ciento en mayo del año pasado.

Un informe del CeSur (Centro de Estudios Económicos del Sur) puntualizó que "es inevitable comparar si esto no puede reeditar una cuestión similar a la crisis 2018. Sobre eso tenemos algunas diferencias a remarcar. El tipo de cambio real multilateral -que marca la competitividad precio con los países que comercia argentina descontando inflación- está 33% más alto que en abril de 2018".

CeSur añadió que la balanza comercial en mayo de 2018 acumulaba un déficit de USD 4.691 millones, mientras que en los últimos cinco meses analizados por el INDEC -de diciembre de 2018 a marzo de 2019- hubo un superávit de 4.369 millones de dólares. "En resumen, los flujos están equilibrados y el dólar es más competitivo", evaluó.

¿A cuánto ascienden las reservas netas?

Ante un esperable aumento de la demanda de divisas debido a la proximidad de las elecciones, el Banco Central cuenta con las reservas para intervenir en la plaza cambiaria, con acuerdo del FMI, que es el prestamista que "pone" el efectivo.

Según Portfolio Personal Inversiones, "el BCRA ya tiene en su poder la posibilidad de intervención si la volatilidad es mayor de la deseada. De hecho, los análisis por estos días abundan en cuál es el real 'poder de fuego' del BCRA para intervenir y cambiar presiones sobre el tipo de cambio. Puntualmente, los análisis se refugian en las reservas netas".

Portfolio Personal calculó que "el BCRA está sentado sobre unos USD 20.000 millones (de activos de libre disponibilidad), sumado a los USD 7.283 millones del Tesoro depositados en el Central para el fortalecimiento de las reservas". Además, el ente monetario cuenta con los yuanes prestados por China (swap), que podrían convertirse a unos USD 17.200 millones. "En consecuencia, poder de fuego hay. Y este sería en todo caso de unos USD 44.300 millones", resumió la consultora.

A un tipo de cambio mayorista de 45 pesos, la suma de plazos fijos del sector privado en pesos podría convertirse -en un caso extremo- en una demanda potencial de unos USD 31.000 millones, un monto menor a dicho "poder de fuego" atribuido al Central para aplacar un recalentamiento de la compra de divisas.

El mundo no tiene inflación porque los bancos centrales aplican reglas transparentes, consistentes y permanentes (Giacomini)

Sin embargo, Diego Giacomini consideró que la autoridad monetaria no cuenta con tanto margen para actuar. "La política monetaria es inconsistente con esta dinámica, condenada a fracasar y tener que ser abandonada. El efecto de cada nueva decisión va a durar bastante menos. Con el último cambio, el BCRA anunció que va a intervenir dentro de la zona de 'no intervención', una contradicción. Y va vender más dólares a un techo más bajo –porque lo congeló en $51,448- . Y esos dólares vendidos a un precio más bajo van a rendir menos. Además dijo que va a vender más cantidad –USD 250 millones, en lugar de los USD 150 millones anteriores-", describió.

"Si el BCRA empezara a vender dólares a partir del 1° junio, supongamos por un total de USD 10.000 millones -porque tampoco puede quedarse sin reservas netas-, los fondos para intervenir se terminarían en los primeros días de septiembre, mucho antes de las elecciones. Y combinado con una caída en la demanda de dinero, la tasa de interés se dispararía a tres dígitos", advirtió el director de Economía & Regiones.

Seguí leyendo:

La solución no pasa por seguir subiendo la tasa de LELIQ

El Banco Central le dice adiós a la zona de "no intervención": qué opinan los especialistas

Endurecimiento monetario: el BCRA pagó más de $250.000 millones por intereses de LELIQ

Últimas Noticias

Extranjeros huyen de Ayacucho: Relave, el pueblo de Ayacucho que expulsó a los extranjeros en 24 horas, ¿qué mueve su economía y cuánta gente vive allí?

Fabio Ochoa en la ficción: actores que han personificado al excapo del cartel de Medellín en famosas narcoseries

Propietarios en Colombia enfrentan el primer golpe de 2025: remodelar vivienda será un 15% más costoso

El alto costo de los esquemas de seguridad para los congresistas: un gasto millonario en tiempos de austeridad

Precio del dólar en México del 23 de diciembre: previo a Nochebuena el peso cayó