Una millonaria deuda impaga que ya asciende a los USD 1.500 millones mantiene en vilo a los principales bancos del sistema. En el medio está una de las principales empresas alimenticias de la Argentina, Molino Cañuelas. Desde ambos lados aseguran que las negociaciones están avanzando con el objetivo de refinanciar vencimientos, darle más plazo de pago y bajar las tasas en dólares.

La situación de la empresa hizo eclosión a mediados del año pasado, pero no fue producto de la crisis cambiaria y la caída del mercado interno. En realidad, ya venía muy complicada por un nivel de endeudamiento excesivo. La empresa quiso abrir su capital a la Bolsa y estuvo a punto de lograrlo. La Oferta Pública Inicial estaba liderada nada menos que por el JP Morgan, pero a último momento los inversores le dieron la espalda. Fue a fines de 2017. A partir de allí se volvió inevitable la debacle.

A través de aquella operatoria buscaba USD 300 millones de capital que le hubieran permitido ganar tiempo y bajar parcialmente su nivel de endeudamiento. Pero el fracaso en salir a buscar capital fresco precipitó la situación actual de la compañía que lidera Aldo Navilli (cabeza de una empresa familiar con 85 años de historia): un "default" con más de 20 bancos del sistema, incluyendo a todas las entidades líderes.

Por ahora, no trascendieron las condiciones que se están negociando para el acuerdo definitivo, pero se estima que será muy generoso en plazo y tasa para que la empresa no termine definitivamente ahogada. Los bancos, por otra parte, precisan quitarle el pie de encima para que intente recuperar rentabilidad y empezar a cobrar nuevamente.

La deuda está compuesta de la siguiente manera: USD 1.000 millones en cabeza de Molino Cañuelas y otros USD 300 millones que tomó Compañía General de Granos, ambos en cabeza del mismo accionista. Claro que los intereses elevaron significativamente la deuda consolidada, llevándola ya a USD 1.500 millones. El banco de inversión internacional Lazard asesora a la empresa en la renegociación.

Algunos bancos plantearon en las discusiones de refinanciación de pasivos que desconocían la deuda de aquella segunda compañía. Y hasta se habló de acciones penales hacia los dueños de la empresa, pero que en principio no habrían prosperado.

Un comunicado de ambas empresas de principios de esta semana indicó que "alcanzaron un principio de acuerdo" con los comités de acreedores del sistema financiero. "Las partes esperan completar la documentación definitiva en los próximos meses". "Este es un hito -agrega- sumamente positivo en la consolidación del negocio de Molino Cañuelas, confirmándolo como uno de los grupos más importantes del país".

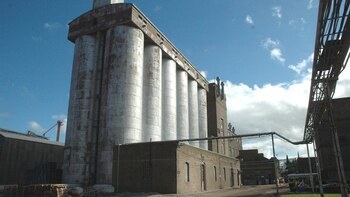

La compañía cuenta con 21 plantas industriales en Argentina, Uruguay y Brasil y exporta a más de 60 países. Justamente esa condición exportadora es lo que le permitió acceder a préstamos en moneda dura, ya que las entidades solo le pueden prestar a compañías que generen dólares o que sean proveedoras de las mismas.

Molino Cañuelas es líder absoluto en la elaboración de harinas, aceite, galletitas, premezcla para pizzas y alimentos congelados. La marca de galletitas "9 de oro" es uno de sus productos insignia, pero también posee segundas y terceras marcas de alta penetración en hogares de bajos recursos. Los problemas comerciales también originaron problemas con sus proveedores (porque ya no tiene crédito comercial) y dificultades para llegar a las góndolas.

"La compañía tenía una rentabilidad anual de 167 millones de dólares, no era exagerada su deuda en un primer momento. Pero luego un manejo poco profesional y no supieron cambiar a tiempo. El fracaso de la oferta de acciones precipitó los problemas", explicó el tesorero de un banco local que se sienta en la mesa de negociaciones para "reperfilar" la deuda.

"Es una situación curiosa -explicaron desde otro banco-. Una empresa que pudo llegar a cotizar en Wall Street y se pinchó en la última milla. Creo que, en parte, no lo pudieron concretar porque ya tenían un elevado nivel de apalancamiento".

La renegociación con Molino Cañuelas, en medio de un mercado aletargado por la crisis pasó a ser el tema principal de preocupación para el sector financiero. Pero no es el único. El emprendimiento Al Río, de la familia De Narváez, también atraviesa una situación crítica y renegocia su deuda con bancos, aunque el monto es menor, se habla de alrededor de USD 300 millones y con garantía hipotecaria.

Seguí leyendo:

Últimas Noticias

Quién es el actor hollywoodense supuestamente beneficiado por Diego Luna con millones de los impuestos mexicanos

‘Mr. Taxes’ lo volvió a hacer: este es el mensaje navideño que envió Luis Carlos Reyes a los colombianos

Derrame en Piura: congresista exige estado de emergencia en Lobitos mientras Petroperú afirma haber concluido limpieza

Valor del euro en Perú este martes 24 de diciembre, víspera de Navidad (de EUR a PEN)

EN VIVO | Los divertidos memes que dejaron los temblores de la tarde del martes 24 de diciembre: una Navidad movida