El aumento de la tasa de referencia desde el 27,25% al 30,25% anual definido el viernes por el Central no convenció a los inversores de quedarse en pesos. Al contrario, en la rueda de ayer se intensificó la venta de cartera de Lebac y otros activos en moneda local para pasarse a dólares. Tampoco fueron suficientes los USD 504 millones que vendió ayer el Central. Al contrario, la divisa trepó más de 60 centavos para terminar en $21,20 en el segmento mayorista, mientras que el minorista cerró a $21,52.

Por eso, la pregunta que se hacían los operadores al finalizar la rueda era sobre el próximo movimiento por parte de la entidad que preside Federico Sturzenegger. Aunque hubo rumores al finalizar la operatoria de mercados, desde el Central se preocuparon en desestimar un aumento de los encajes bancarios, que obligarían a los bancos a mantener más pesos inmovilizados y por lo tanto habría menos presión sobre el tipo de cambio. "No lo vemos como un herramienta interesante en este momento y no pensamos que esto ayudará a sacarle presión al mercado", explicaron fuentes del BCRA.

Para detener la pérdida de reservas, el manual indica que deben aumentarse todavía más las tasas de interés. El riesgo es una contracción de la economía

En cambio, lo que sí parece madurar es una nueva suba de la tasa de interés, tras el sorpresivo incremento del viernes. La semana próxima, el martes, hay una nueva reunión del comité de política monetaria de la institución, donde debería definir el nivel de los rendimientos en pesos de corto plazo.

Sin embargo, crecen las chances de que en breve vuelva a definir un incremento de esas tasas en pesos. El tema ya fue discutido informalmente en el directorio de la institución y luce como la opción más probable ante la incesante presión sobre el tipo de cambio.

También aumentan los rendimientos de las LEBAC

La tasa de Lebac en el mercado secundario, de hecho, también viene subiendo y ya se ubica en niveles muy cercanos al 32% interanual. Pero es probable que si no mejora el mercado cambiario en las próximas horas vuelva a operar para que el rendimiento continúe subiendo y se acerque al 25%. La mirada está puesta además en el megavencimiento de $670.000 millones del martes 15 de mayo. El objetivo del Gobierno es conseguir que se refinancie la mayor parte de ese volumen. Aumentar los rendimientos en pesos luce casi como un paso imprescindible en medio de momentos dramáticos.

Todavía falta para el megavencimiento de $ 670.000 millones de Lebac. Si bien se produce para el 15 de mayo, se espera que para entonces las tasas ya estén más cerca del 35% para incentivar a quedarse en moneda local.

Por otra parte, el BCRA se mantuvo casi sin intervenir en buena parte de la jornada de ayer y dejó deslizar el dólar hasta los $21,20 para el segmento mayorista, al tiempo que sobrepasó los $21,50 en el minorista. Sólo vendió al principio y al final de la rueda. Desde adentro justificaron esta adecuación al fortalecimiento del dólar a nivel internacional, que impactaron negativamente en casi todas las monedas emergentes. "No tiene sentido bajar el tipo de cambio artificialmente, porque sólo fomentaríamos más compras de dólares", razonan en la entidad.

Pero si bien es cierto que existe un fenómeno internacional que le pegó a todo el mundo emergente. Pero Argentina tuvo claramente un deterioro adicional, como lo reflejó la fuerte caída del mercado accionario y también de los bonos nominados en dólares.

El eventual nuevo aumento de los rendimientos busca seducir a quienes están dolarizados a volver a pasarse a pesos. Pero hasta resultó insuficiente. La apuesta es que cambiando dólares a un tipo de cambio más alto y luego remunerar con altas tasas positivas a los que pasen a la moneda local se pueda calmar el fuerte temblor que afecta al mercado cambiario.

Preocupa el impacto en precios

También sería razonable esperar que dejen al dólar subir todavía más para luego intervenir fuerte a un precio menor, generando pérdidas entre los que compraron en los últimos días. Sin embargo, el Central tiene sus límites, ya que dejar que el dólar siga aumentando tendría un efecto directo sobre la inflación. De esta forma, queda atrapado en una situación que por ahora no supo manejar adecuadamente.

Desde que comenzó con las intervenciones en el mercado cambiario a principios e marzo, el Central ya venció USD 6.770 millones y sin mayores resultados a la vista. Las reservas cayeron de los $56.000 millones y ya perdieron todo lo que habían subido a principios de enero, cuando el Tesoro colocó un bono por $9.000 millones en el mercado internacional y así también ayudó a fortalecer el stock de reservas.

Si el Central llegar a subir nuevamente las tasas, la incógnita es qué sucederá con el impacto en la economía. Pero Sturzenegger, la prioridad es contener la suba del dólar por el efecto inflacionario que generaría. Pero al mismo tiempo se corre un riesgo muy cierto en países como la Argentina, que es un encarecimiento de virtualmente todas las líneas de crédito bancarias, especialmente las de corto plazo. Un descubierto en el banco o el descuento de cheques tenderán a encarecerse en los próximos días.

Sin embargo, la autoridad monetaria optó por lo que ellos denominan la opción "menos mala", que es incentivar a las colocaciones en pesos aún a costa de un impacto negativo en la actividad. Si bien el nivel de crecimiento se podría ver resentido ante un encarecimiento del costo del crédito, el objetivo también es mantener abierto el acceso a los mercados y evitar lo que en la jerga financiera denominan un "sudden stop". O sea que se corte de manera súbita el financiamiento de los mercados. Un escenario peligroso y que todavía no está descartado.

SEGUÍ LEYENDO:

Últimas Noticias

La extraña y singular evoluciónde los cetáceos: de terrestres a acuáticos

El joven ambientalista Francisco Vera le reclamó a Petro por reciente mensaje: “Me han amenazado de muerte, estoy en el exilio”

Aprende a crear villancicos con IA: es fácil y rápido

Revelaron detalles desconocidos de la salida de Neymar del Barcelona: por qué su llegada al PSG fue un gesto a Messi

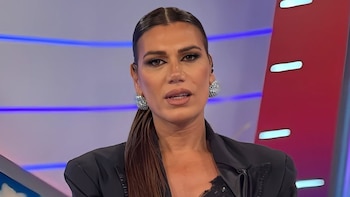

El dolor de Flor de la V a días de haber sido desvinculada de Intrusos: “Jamás imaginé un final tan amargo”