La informalidad, la exclusión financiera y la escasa digitalización de las mipymes fueron algunos de los problemas a prever por los Gobiernos latinoamericanos a la hora de establecer los confinamientos obligatorios y sus consecuencias, cuando llegó la pandemia a la región en marzo de 2020. Un año y medio más tarde es posible señalar que diversos programas gubernamentales impactaron positivamente en la bancarización y la digitalización de América Latina. La distribución de subsidios mediante los sistemas bancarios permitieron dar un primer paso para que más gente pudiera comerciar electrónicamente.

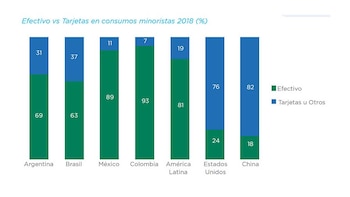

Hace tan solo tres años, más de la mitad de los países en desarrollo liquidaban los pagos del Estado en efectivo o cheques. “Es por eso que las actuales medidas de ayuda económica adoptadas por los Gobiernos para morigerar el impacto de la crisis representan una oportunidad sin precedentes para la inclusión digital”, según explica un informe que publicó el Banco Interamericano de Desarrollo (BID) y la Asociación Latinoamericana de Internet.

Uno de los autores del informe, el economista Ignacio Carballo, advierte que el mapa de iniciativas de promoción de servicios financieros digitales durante el coronavirus en América Latina es bastante heterogéneo. Sin embargo, debido a la necesidad por parte de los Estados de hacer llegar sus planes de ayuda, se vieron obligados a impulsar la inclusión financiera digital y, de esta manera, se agrandó el universo potencial de usuarios de comercio electrónico.

Durante los primeros cinco meses de la pandemia, 40 millones de personas en la región se bancarizaron, según un estudio de Mastercard y Americas Market Intelligence. El Programa Coronavoucher de Brasil, el ingreso solidario de Colombia y el ingreso familiar de emergencia (IFE) de Argentina impulsaron a usuarios, que antes utilizaban solo el efectivo, a abrir una cuenta bancaria. El estudio afirma que gracias a los programas de beneficios sociales durante la pandemia de la COVID-19, la población no bancarizada en toda América Latina se habrá reducido en un 25 %.

En abril de 2020, a 24 horas de que se abriera la inscripción al Coronavoucher, la ayuda financiera establecida por el Gobierno de Jair Bolsonaro, 25 millones de personas ya habían solicitado el beneficio; el 39 % de ellas no tenía un producto bancario. El caso de Brasil fue el más importante en escala. Alrededor de 66 millones de personas recibieron la transferencia estatal el año pasado, es decir, el 30 % de la población.

El Coronavoucher tenía como objetivo apoyar a trabajadores informales, empleados independientes y trabajadores de la economía gig. Desde un principio, se decidió entregar tres pagos de 600 reales ($100 dólares) depositados en una cuenta bancaria a elección o a través de la apertura de una cuenta en Caixa Econômica Federal. Para poder sostener el beneficio, quienes no tuvieran cuenta bancaria tendrían que descargar la aplicación que ese banco oficial diseñó específicamente para este programa y registrarse en ella o en el sitio web. Esta cuenta virtual no tiene costo y permite transferencias y pagos con código QR. Incluso, emitieron una tarjeta de débito virtual para incentivar el uso de este dinero en línea. “Esta fue la primera vez que Caixa utilizó un sistema así para programas sociales. El sistema de pagos no buscó estar monopolizado por Caixa. Lo que hizo el Gobierno brasileño fue brindarles a los solicitantes del Coronavoucher al momento de solicitar el subsidio la opción de seleccionar en qué banco deseaban abrir su cuenta o, en caso contrario, Caixa le abriría una cuenta virtual”, explica Carballo.

Otras innovaciones interesantes que se desarrollaron a menor escala en Brasil son el Programa Merenda em Casa y Bolsa Merenda. El primero se implementó en el Estado de San Pablo, en alianza con la fintech especializada en pagos: PicPay, una de las mayores de Brasil. El programa se pensó para los segmentos más vulnerables como un apoyo específico para estudiantes que realmente dependieran de la comida provista en la escuela. El subsidio consiste en 55 reales (alrededor de $10 dólares) para un universo aproximado de 732.000 estudiantes de escuelas públicas. Esta alianza les permite descargar PicPay para recibir el beneficio. La cuenta es gratuita, acepta pagos con QR, transferencias y pagos de servicios, entre otros.

El segundo ejemplo es del Estado de Minas Gerais, en donde se facilitó el subsidio en alianza con PagSeguro, un servicio de comercio electrónico. En este caso, PagSeguro agregó 20 reales a la transferencia estatal para incentivar el cobro mediante su billetera. “La articulación público-privada fue muy importante para ganar escala. Fue una forma de llegar más rápido a la gente. Además, para competir, PagSeguro puso plata para la política social”, explica Carballo.

Otra ayuda estatal que permitió aumentar la bancarización fue el ingreso solidario en Colombia. Esta transferencia se podía recibir en cuentas de bancos tradicionales como Bancolombia, Banco AV Villas, Davivenda, pero también en la billetera virtual Movii. En Perú, los subsidios fueron pagados a través de los principales bancos, pero también a través de billeteras electrónicas como Tunki, que están tratando de traer a las personas no bancarizadas al sistema. En Uruguay el Gobierno lanzó TuApp, una aplicación para distribuir un subsidio alimentario con el banco estatal BROU y la empresa de telecomunicaciones Antel. En Chile, se entregó el Bono covid-19 únicamente mediante cuenta RUT del Banco Estado. Por lo tanto, ahí no se identificaron medidas específicas para la promoción de los medios de pago digitales.

En Argentina, se implementó el IFE orientado a familias de bajos ingresos, empleados no registrados y trabajadores independientes inscritos en las categorías más bajas de facturación. “Quizás una de las medidas más importantes esperadas por la industria de los medios de pago digitales era la posibilidad de permitir el pago de este beneficio y otras ayudas públicas a través de billeteras virtuales operadas por entidades no bancarias, pero lamentablemente ello no terminó concretándose”, señala el informe del Banco Interamericano de Desarrollo y la Asociación Latinoamericana de Internet.

El IFE se transfirió únicamente mediante una cuenta de institución financiera bancaria o retiro de efectivo en sucursales del correo. De todas formas, el Gobierno promovió la digitalización a través del anuncio del lanzamiento de Cuenta DNI, una billetera virtual bancaria perteneciente al Banco Provincia. En julio de 2020, la billetera virtual ya tenía 1,6 millones de usuarios, de los cuales unos 550.000 la habilitaron para cobrar el IFE. Otra medida importante para fomentar operaciones de comercio electrónico fue la ampliación del programa de promoción de consumo Ahora 12 (compras en 12 cuotas con tarjetas de crédito).

Según Lucía Groos, economista especialista en inclusión financiera y referente de la organización Techo, el contexto potenció el acceso a la bancarización. Pero también aclara que el acceso no necesariamente implica uso. Por eso, es importante seguir trabajando en la inclusión financiera.

Ella destaca la experiencia de la tarjeta Alimentar, emitida por el Ministerio de Desarrollo Social de la Argentina, como política de complemento integral alimentario para los sectores más vulnerables. “Comercios de los barrios populares que antes no tenían postnet, ahora ya lo tienen”, dice.

Según un informe del Banco Central de la República Argentina, 3 millones de personas abrieron una cuenta bancaria por primera vez para el cobro del IFE. Ahí, también señalan que la población argentina profundizó aún más la utilización de los medios de pago electrónicos, con un gran impulso de los pagos remotos, y registró una reducción en el número de extracciones de efectivo por primera vez en los últimos años. Por cada 100 extracciones de efectivo por adulto, se efectuaron más del doble de operaciones por medios electrónicos de pago (222, un 19 % más que en 2019), las cuales se descomponen en 110 con tarjeta de débito, 77 con tarjeta de crédito, 28 transferencias electrónicas y 7 con tarjetas prepagas.

En este contexto, los comercios necesitaron digitalizarse, aún con mayor urgencia que los consumidores. Carballo explica que las mipymes son una pata central para que funcione el uso de pagos digitales. El economista advierte que este actor se rige 100 % por racionalidad económica. Explica: “Si les resulta más barato y más práctico el efectivo, van elegir este método analógico. Uno de los desafíos que se vienen es que elijan la digitalización porque les genera valor agregado a su negocio”. Previo al coronavirus, se estimaba que en América Latina existían 40 millones de comercios que no aceptaban pagos digitales. La difusión del botón de pago (pay link) es quizás el ejemplo más concreto de soluciones tecnológicas puestas a disposición de las empresas para facilitar el comercio electrónico. De acuerdo con el informe del BID citado anteriormente, en Argentina, tras dos meses de cuarentena, el botón de pago de TodoPago creció un 250 %. En Brasil, la solución Super Link de Cielo creció 200 % en una semana.

“Desde el inicio de la pandemia más personas tienen la puerta abierta al mundo de las finanzas y al comercio electrónico. Se impulsó a los ciudadanos a interactuar con medios digitales para acceder a los subsidios de emergencia. De esta forma, se rompió una barrera. Ahora, el principal desafío es retener a los nuevos usuarios digitales en la pospandemia”, reflexiona Carballo.

___

Esta nota forma parte de la plataforma Soluciones para América Latina, una alianza entre INFOBAE y RED/ACCIÓN.

Últimas Noticias

Una radio comunitaria nacida en Vicente López les da voz a jóvenes y adultos con discapacidad

Ciudades 8-80: cómo pensar espacios públicos para todas las edades

Una cooperativa capacita a empleados bancarios para que atiendan en Lengua de Señas Argentina a personas sordas

En Rosario se inauguró el primer mural en braille y planean una “plaza sensorial”

En Luján, una escuela gratuita de oficios textiles ofrece formación de calidad y promueve la economía circular