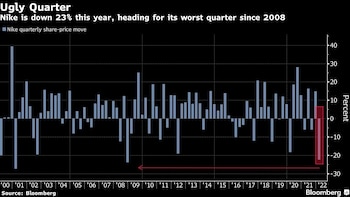

(Bloomberg) -- En una industria bajo presión por una inflación galopante, Nike Inc. se está llevando la peor parte a medida que su exposición a las consecuencias de la guerra en Ucrania y los problemas de la cadena de suministro encaminaron sus acciones hacia su peor trimestre desde 2008.

En lo que va del año, la acción retrocedió un 23%, casi el doble del ritmo de caída del 12% en el consumo discrecional del índice S&P 500, en tanto que la inflación más alta en décadas perjudica la confianza y el bolsillo de los consumidores. La compañía informará las ganancias del tercer trimestre fiscal después del cierre de los mercados este lunes.

Los déficits de producción y los retrasos en el transporte en particular hacen que el informe sea “difícil de predecir”, según la analista de Morgan Stanley, Kimberly Greenberger. Incluso si la compañía entrega resultados mejores a los esperados, la incertidumbre en torno a los impulsores de bajo rendimiento en China, los impactos potenciales de la invasión rusa de Ucrania y los niveles de inventario podrían mantener el rango de existencias limitado.

“Es poco probable que los resultados del 3T resuelvan estos debates persistentes, retrasando cualquier recalificación de la valoración material al informe de ganancias del 4T (en junio) o más allá”, escribió Greenberger en una nota la semana pasada. Las acciones de Nike caían hasta un 2% este lunes.

Recientemente, la analista de valores de BofA Lorena Hutchinson, redujo sus estimaciones de ganancias por acción para los años fiscales 2022 y 2023, citando la exposición a Rusia y Europa del Este, así como la volatilidad relacionada con el covid en China.

Aun así, los analistas siguen mostrándose en gran medida positivos sobre Nike, que tiene 28 calificaciones de compra, 7 de retención y 1 de venta, según datos compilados por Bloomberg. Aunque varios analistas han recortado sus objetivos de precios antes de las ganancias, el objetivo promedio de los analistas todavía implica un potencial de retorno de 30% para los próximos 12 meses.

“Vemos una oportunidad de compra convincente para una de nuestras historias favoritas de crecimiento a largo plazo”, escribió en una nota la semana pasada, Beth Reed analista de Truist Securities.

Nota Original:

Nike Heads for Biggest Quarterly Drop Since 2008 on Supply Woes

More stories like this are available on bloomberg.com

©2022 Bloomberg L.P.

Últimas Noticias

Sobreviviente y exrehén de Hamás en Gaza pide a Trump liberación de todos los secuestrados

Judith Raanan, sobreviviente del ataque de Hamás, solicita a Donald Trump su intervención para la liberación de los cerca de 100 rehenes aún cautivos en Gaza tras su propio secuestro

Corea del Norte sigue arrasando en los Mundiales y ya suma 32 medallas, 23 de oro

Corea del Norte domina los Campeonatos del Mundo de halterofilia en Manama, logrando 32 medallas en total, destacándose con siete récords mundiales y un pleno de oros en seis categorías

Gobierno español reprocha a la oposición que busque injerir en el TPI sobre Venezuela

La oposición española impulsa una propuesta para el TPI contra Nicolás Maduro, mientras el Gobierno defiende la independencia judicial y critica la injerencia política en el caso venezolano

La Justicia argentina desestima cargos contra rugbistas franceses acusados de abuso sexual

La jueza Eleonora Arenas determina el sobreseimiento de los rugbistas Oscar Jégou y Hugo Auradou tras considerar que no hubo delito en el caso de abuso sexual en Mendoza

Miércoles 11 de diciembre de 2024

FIFA aprueba a España, Marruecos y Portugal como sedes del Mundial 2030, mientras se definen los enfrentamientos de la Liga de Campeones en una jornada clave para el deporte internacional